A importância estratégica do cobre tornou-se ainda mais evidente este ano, quando a BHP tentou adquirir a empresa Anglo American, em dificuldades, sendo as suas participações em minas de cobre no Chile e no Peru os ativos mais atractivos da carteira da empresa. E, embora o exemplo recente da Glencore, que abandonou a cisão do negócio do carvão, prove que os dias em que os recursos naturais gozavam de uma menor procura por parte dos investidores preocupados com a proteção do ambiente ainda não terminaram, a importância do cobre é comprovada pelo seu papel cada vez maior nos orçamentos das empresas. Com os preços a subir e os volumes de produção relativamente estáveis, o cobre está a gerar uma parte cada vez maior das receitas, e os projectos de cobre sub financiados durante décadas estão a tornar-se componentes importantes das despesas de capital, uma vez que é cada vez mais caro manter a estabilidade. Enquanto esta tendência se mantiver, há oportunidades para megadeals de cobre.

BHP

Na primavera, a BHP, a maior empresa mineira cotada em bolsa do mundo, tentou adquirir a Anglo American, em dificuldades, e fez uma oferta de 49 mil milhões de dólares pela empresa. O negócio teria expandido o negócio de cobre da BHP para 10% do mercado global, aumentando a sua presença nos principais países produtores de cobre - Chile e Peru - e construindo um produtor de cobre maior do que a Codelco. Depois de a oferta ter sido rejeitada, a BHP afirmou que se iria concentrar no crescimento da sua atividade no sector do cobre e que iria concentrar-se nos projectos existentes e futuros. “Não era o Plano A para nós”, disse Mike Henry, diretor executivo da BHP, sobre a aquisição da Anglo.

A BHP tem vindo a expandir agressivamente a produção de cobre, dado o enorme papel desta matéria-prima na transição energética e as perspectivas difíceis para a sua principal fonte de receitas - o minério de ferro - devido ao abrandamento do crescimento económico da China e ao aumento da oferta. No seu relatório semestral, a empresa apresentou pormenores sobre as suas despesas e planos de crescimento nas principais províncias de cobre do Chile, Austrália do Sul e Argentina.

No Chile, a BHP detém 57,5% da maior mina de Escondida do mundo, que deverá diminuir a sua produção até ao ano fiscal de 2027 devido à deterioração da qualidade do minério. Para manter a produção, a BHP está a considerar a colocação em funcionamento de um novo concentrador e a introdução de tecnologias de lixiviação inovadoras que possam aumentar a recuperação. Na Austrália do Sul, onde a BHP adquiriu a produtora de cobre e ouro OZ Minerals por 6,4 mil milhões de dólares há dois anos, a empresa avalia as opções para produzir mais de 500 000 toneladas de cobre por ano no início da década de 2030 e mais de 600 000 toneladas em meados da década de 2030, acima das 322 000 toneladas produzidas no último exercício.

O desenvolvimento de ativos de cobre será responsável por quase metade do capex da BHP no ano financeiro de 2025 ($4,7 bn de $10 bn), de acordo com a apresentação da empresa. Prevê-se que a BHP gaste 2,5 mil milhões de dólares no segmento do minério de ferro.

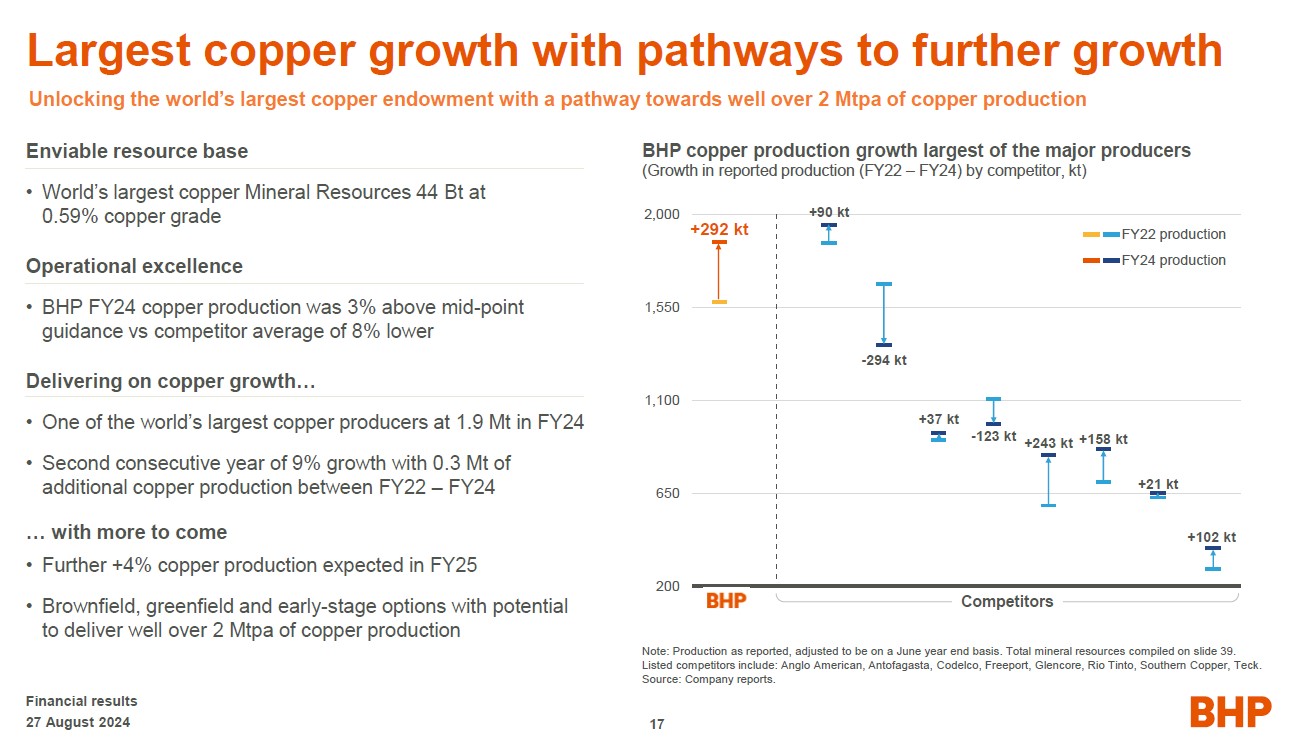

Com os maiores recursos de cobre do mundo, totalizando 44 bilhões de toneladas de minério com um grau de cobre de 0,59%, a BHP estava à frente de seus concorrentes em termos de crescimento da produção pelo segundo ano consecutivo, atingindo 9%. No ano fiscal de 2025, espera-se que a produção de cobre cresça mais 4 por cento. O negócio do cobre da BHP tem uma margem de 51%, que é ainda inferior à margem de 68% do negócio do minério de ferro.

Embora a BHP seja a líder do sector no crescimento da produção de cobre, tendo aumentado a sua produção em 300.000 toneladas, a empresa ainda está longe de dar um grande salto em frente nesta área, observa a colunista do FT, Camilla Palladino. A colunista cita as estimativas do Barclays, segundo as quais a produção de cobre em 2030 não será muito diferente das atuais 1,9 milhões de toneladas, e o crescimento da produção só ocorrerá depois dessa data.

Atualmente, o cobre representa menos de 30% do EBITDA da empresa mineira (65% provêm do minério de ferro), mas a empresa espera que este valor aumente. A BHP, juntamente com a Lundin Mining Corp., concordou em comprar a Filo Corp. do Canadá, que desenvolve o depósito de cobre Filo del Sol na fronteira entre a Argentina e o Chile, por $3 mil milhões. Esta mina poderá tornar-se uma das dez maiores empresas de cobre do mundo.

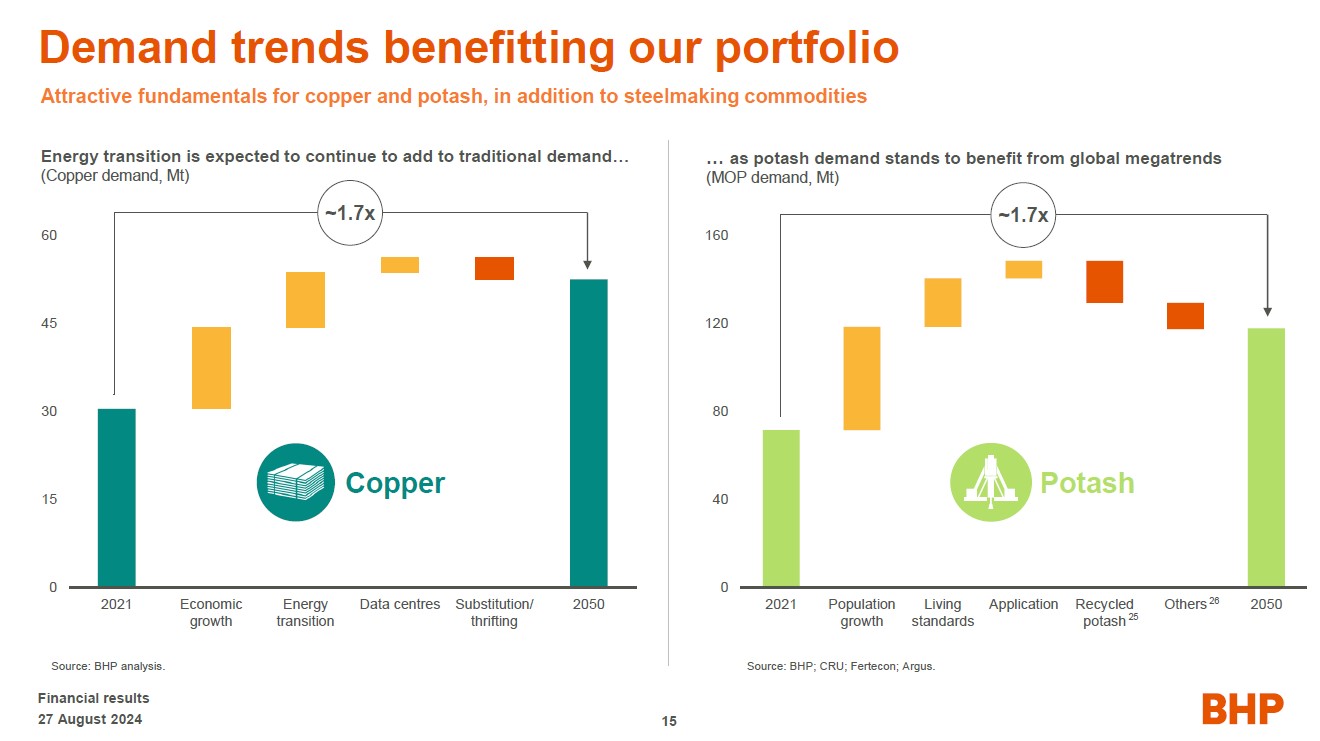

À medida que a BHP faz planos para se expandir no sector do cobre, olha para o vento de cauda da mudança global para fontes de energia mais limpas e para o crescimento do mercado da inteligência artificial. Este é outro fator de crescimento do cobre que poderá agravar a escassez iminente do metal, disse Vandita Pant, diretora financeira do Grupo BHP, ao Financial Times. “Atualmente, os centros de dados representam menos de 1% da procura de cobre, mas espera-se que este valor aumente para 6-7% até 2050”, afirmou Vandita Pant. De acordo com suas estimativas, o número crescente de centros de dados, bem como os desenvolvimentos de IA que exigem mais poder de computação com uso intensivo de energia, podem aumentar ainda mais a demanda global de cobre em 3,4 milhões de toneladas por ano até 2050.

A BHP prevê que a demanda global de cobre deve atingir 52,5 milhões de toneladas por ano até 2050, um aumento de mais de 70% em relação aos 30,4 milhões de toneladas em 2021. Embora a BHP reconheça que o mercado do cobre pode permanecer excedentário no próximo ano devido à fraca procura na China, o mercado do cobre pode sofrer de escassez até ao final da década. A BHP prevê que um aumento da procura de cobre “no último terço” da década de 2020 pode levar a um pico de preços, uma vez que a procura ultrapassa a oferta.

A BHP pode fazer outra oferta à Anglo a partir de novembro. De acordo com o CEO da BHP, a empresa não está interessada em comprar separadamente os ativos de carvão da Anglo. No entanto, a BHP está disposta a exceder temporariamente o objetivo de endividamento líquido para aproveitar as oportunidades de aumentar o valor da sua carteira.

Anglo American

O cobre é o principal componente do lucro da Anglo American, tendo a contribuição deste metal para o EBITDA no primeiro semestre do ano sido de 41%. Outros 28% provêm do minério de ferro, 14% dos metais do grupo da platina (PGM), 12% do carvão metalúrgico e 6% da De Beers. A rentabilidade da filial da Anglo é de 53%, o que representa mais do dobro da margem dos PGM (24%), mais de quatro vezes superior à margem da De Beers (13%) e mais do que a do negócio do minério de ferro (43%), de acordo com a apresentação da empresa.

Simultaneamente, os custos na divisão de cobre caíram 15% no semestre, o que se explica pela desvalorização do peso chileno num contexto de aumento da produção no principal ativo de cobre, Collahuasi. A título de comparação, no sector dos PGM, os custos caíram apenas 2 por cento no primeiro semestre de 2024, enquanto cresceram 33 por cento no sector dos diamantes, tendo como pano de fundo a construção da mina subterrânea de Venetia, na África do Sul.

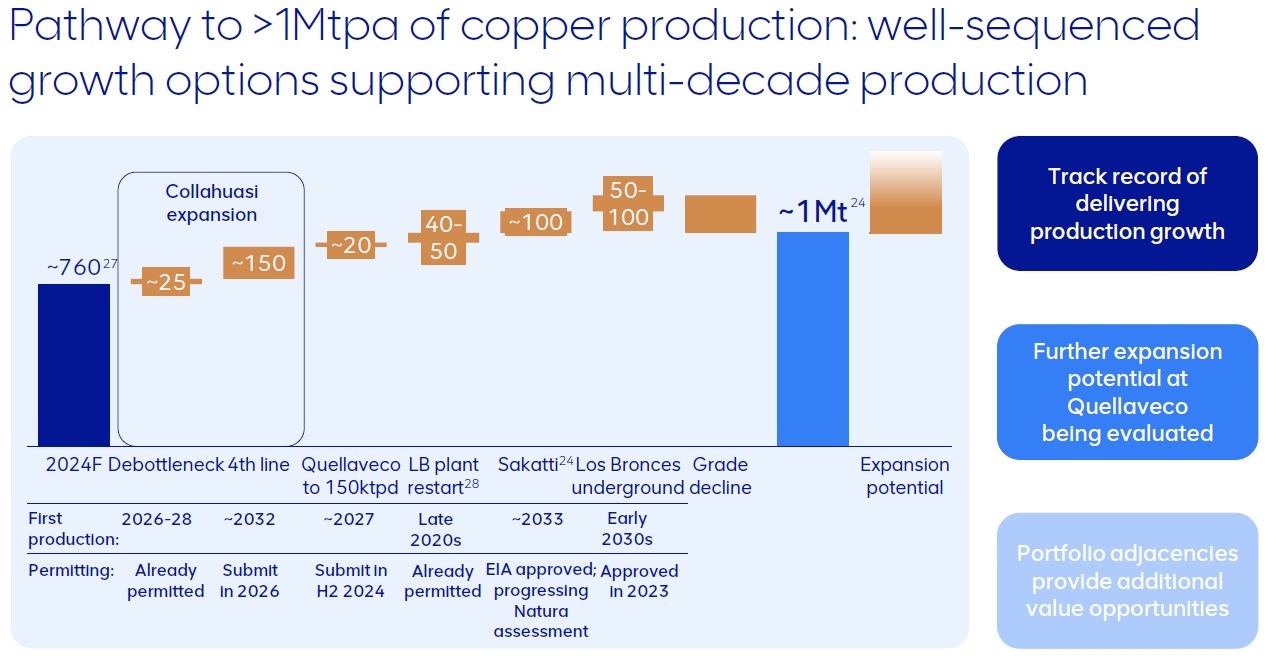

A Anglo detém 44% da mina de cobre chilena de Collahuasi (outra participação de 44% é controlada pela Glencore e 12% por um consórcio japonês liderado pela Mitsui), que possui reservas de cobre que estão entre as maiores do mundo. A empresa também controla a mina a céu aberto de cobre-molibdénio de Los Bronces, no Chile, o grande projeto Quellaveco, no Peru, e o projeto de cobre-níquel Sakatti, na Finlândia. Com a expansão planeada de Collahuasi, bem como a entrada em funcionamento de Sakatti e a mudança para a exploração subterrânea em Los Bronces, a Anglo espera aumentar a sua produção anual de cobre das actuais 760 000 toneladas para 1 milhão de toneladas no início da década de 2030.

Os ativos de cobre maduros da Anglo, ainda com potencial para aumentar a produção de metal, são tanto mais valiosos quanto às perspetivas de desenvolvimento de novos depósitos são cada vez mais dispendiosas e controversas do ponto de vista da sustentabilidade. O lançamento da produção nos 20 principais depósitos de cobre atualmente não desenvolvidos, que têm 176 milhões de toneladas de reservas, será complicado devido à falta de recursos hídricos ou à necessidade de negociar com as comunidades locais.

Quando a Anglo American rejeitou a oferta da BHP, justificou a sua decisão com a subavaliação do potencial dos seus ativos de cobre. A oferta final da BHP implicava um preço de cobre a longo prazo de 9.500 dólares por tonelada, de acordo com as estimativas do Deutsche Bank, com a previsão de cobre a longo prazo do banco a estimar o preço médio entre 9.400 e 10.000 dólares por tonelada. Depois de rejeitar o acordo com a BHP, a Anglo apresentou uma estratégia para uma reorientação radical da empresa para o cobre e os minérios de ferro. O plano de reestruturação da empresa inclui igualmente a venda da De Beers e dos seus ativos de níquel (a sua contribuição para o EBITDA é de apenas 1%), bem como a cisão da sua divisão de platina sul-africana Amplats.

A Anglo classifica outra componente da sua carteira diversificada de ativos - os fertilizantes agrícolas - como opcional. A empresa estava preocupada com a redução de custos e abrandou temporariamente o desenvolvimento do projeto de fertilizantes Woodsmith no Reino Unido, reconhecendo a sua imparidade de $1,6 mil milhões, o que resultou numa perda líquida da empresa de $672 milhões no primeiro semestre do ano (um ano antes, o lucro líquido foi de $1,26 mil milhões). O abrandamento do financiamento do projeto Woodsmith é uma parte importante do programa de eficiência e poupança anunciado este ano. A empresa planeia poupar $1,7 mil milhões este ano e reduzir as despesas de capital em $1,6 mil milhões entre 2024 e 2026.

Os ativos de carvão de coque na Austrália já foram postos à venda e a Anglo espera vendê-los no final deste ano ou no início do próximo, embora a situação tenha sido agravada pelo incêndio na mina de Grosvenor. A empresa está também à procura de um comprador para os seus ativos de níquel no Brasil, que produzem 38 mil toneladas de níquel por ano. No início de setembro, a empresa anunciou que a sua subsidiária tinha vendido 5,3 por cento da participação de 79 por cento da Anglo na Amplats, angariando cerca de $400 milhões em accelerated bookbuilding.

Rio Tinto

Cerca de 60% das receitas da Rio Tinto provêm do minério de ferro, mas a empresa está a concentrar-se cada vez mais na diversificação para metais essenciais para a transição energética, principalmente o cobre, onde espera um crescimento de 3% ao ano a partir de 2024, quando poderá produzir cerca de 700.000 toneladas. Este crescimento será assegurado principalmente pela mina de Oyu Tolgoi na Mongólia, onde estão em curso trabalhos para expandir a capacidade para 500 000 toneladas a partir de 2028, bem como por uma empresa comum entre a Codelco no Chile e a First Quantum no Peru.

A Rio procura uma oportunidade para expandir o seu negócio de cobre e pode considerar uma grande aquisição, embora o mercado esteja atualmente sobreaquecido e a Rio não esteja preparada para um negócio aos níveis atuais, disse o CEO Jacob Stausholm no final de agosto. A lista de aquisições da Rio inclui também a canadiana Teck Resources, que vendeu os seus ativos de carvão de coque à Glencore e está a concentrar-se no cobre e no zinco.

A Teck é outra empresa que pretende concentrar-se nos metais necessários para a transição energética. A empresa tem quatro projectos de cobre, cujo desenvolvimento está estimado em cerca de 4,7 mil milhões de dólares, e a Teck também trabalha para aumentar a sua produção na segunda fase do projeto Quebrada Blanca no Chile, no valor de cerca de 8,7 mil milhões de dólares.

Para além do cobre, a Rio faz bons progressos no desenvolvimento do projeto de lítio Rincon na Argentina, bem como nas minas de metal para baterias no Canadá e na Sérvia. O desenvolvimento da mina de lítio de Jadar, na Sérvia, ao abrigo da licença concedida à Rio pelo governo sérvio, poderá cobrir 90% das necessidades de lítio da Europa e impulsionar a indústria de veículos eléctricos do continente. A crescente produção de cobre e lítio da Rio é uma “nova direção estratégica” para os investidores, segundo os analistas da Macquarie.

No primeiro semestre do ano, o aumento da produção e dos preços do cobre e do alumínio compensou a descida dos preços do minério de ferro. O EBITDA do negócio do minério de ferro caiu 10 por cento no período, enquanto o EBITDA do cobre aumentou 67 por cento. Os preços do minério de ferro caíram cerca de 15 por cento no primeiro semestre do ano devido à crise do mercado imobiliário chinês.

A Rio espera que a sua produção equivalente de cobre cresça cerca de 2 por cento este ano. Stausholm disse que o objetivo da empresa é atingir uma taxa de crescimento anual composta de 3 por cento de 2024 a 2028 a partir dos seus projectos existentes. A rentabilidade do negócio do cobre é de 53%, inferior à rentabilidade do negócio do minério de ferro que atinge 67%.

Glencore

Outro candidato à Anglo era a suíça Glencore, um grupo mineiro consolidado e comerciante de matérias-primas. A Reuters noticiou em maio - citando fontes - que a Glencore, parceira da Anglo na mina de cobre chilena Collahuasi, estava a estudar provisoriamente a possibilidade de comprar a Anglo, mas ainda não tinha sido feita qualquer oferta formal.

Para além dos 44% de Collahuasi, a Glencore detém participações na mina a céu aberto de cobre-zinco de Antamina na América Latina e no depósito de Antapaccay no Peru. A empresa também explora cobre na República Democrática do Congo, onde possui os depósitos de cobre-cobalto de Katanga e Mutanda, e na Austrália. Os planos da Glencore consistem em produzir 950 000 a 1 010 milhões de toneladas de cobre em 2024, sendo que o elevado nível deste prognóstico está em linha com os valores do ano passado.

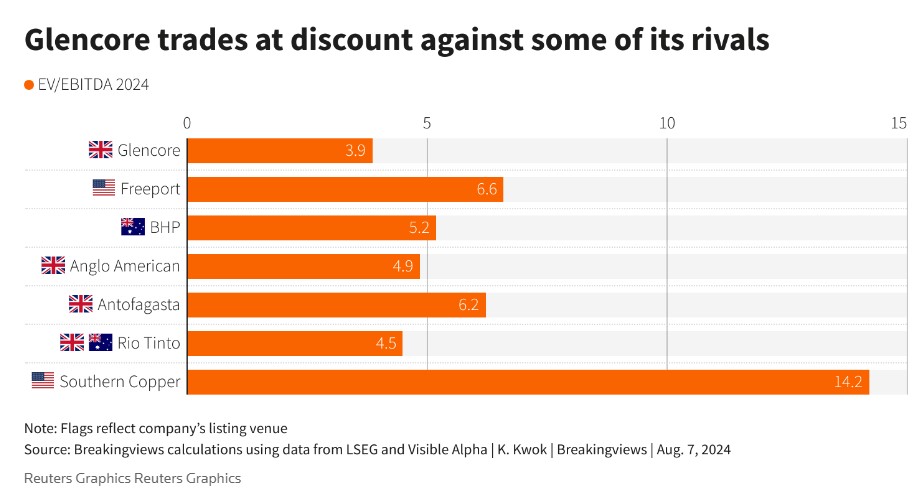

Ao adquirir a atividade carbonífera da Teck Resources, na sequência de uma aquisição fracassada da totalidade da empresa mineira canadiana, a Glencore ponderou uma cisão dos ativos carboníferos combinados. Isto poderia transformar a Glencore num grupo centrado nos metais “verdes” utilizados na transição energética, principalmente o cobre, aumentando a sua capitalização bolsista. As empresas de cobre “puro”, ou seja, os produtores com uma participação dominante de cobre nas suas carteiras, como a Antofagasta e a Southern Copper, estão avaliadas com um prémio em relação à Glencore na Bolsa de Londres, uma vez que a maioria dos investidores europeus continua empenhada na agenda do desenvolvimento sustentável. A Glencore é transaccionada com um desconto em relação a alguns dos seus rivais, como a Rio Tinto, a BHP e a Anglo, que estão mais diversificados no sector do minério de ferro (3,9x o EBITDA previsto contra 5x o EBITDA médio).

No entanto, após um inquérito aos seus acionistas, a Glencore decidiu não cindir a sua atividade no sector do carvão. Mais de 95% dos investidores da Glencore apoiaram a manutenção do negócio, principalmente porque os combustíveis fósseis aumentariam a capacidade da empresa para gerar dinheiro, o que aceleraria a distribuição de lucros aos acionistas. As preocupações ambientais dos investidores abrandaram nos últimos nove a 12 meses, com um maior número deles a aperceber-se do papel dos combustíveis fósseis no fornecimento de energia e na descarbonização, explicou Gary Nagle, diretor executivo da Glencore. Agora, uma possível solução para aumentar a capitalização da Glencore é transferir a cotação para a Austrália, onde estão localizados os principais ativos de carvão da empresa, ou para os Estados Unidos, uma vez que o papel dos investidores centrados no clima é menor nestas jurisdições.

Os carvões de coque e de produção de energia continuam a ser os componentes dominantes das receitas da Glencore e geram 34% do EBITDA previsto para 2024, ou seja, 6 mil milhões de dólares, o que excede a contribuição do cobre, que ronda os 4 mil milhões de dólares. Ao mesmo tempo, a marginalidade do negócio do carvão é inferior à do negócio do cobre (30% contra 46% no semestre), diz a apresentação da empresa. Espera-se que os investimentos em projetos de cobre em 2024 a 2026 representem cerca de metade do capex total da Glencore, que é de US $ 5,7 bilhões anualmente. A empresa planeja investir US $ 1,5 bilhão na expansão de Antapaccay e US $ 400 milhões em novos projetos Mara e El Pachón na Argentina.

Norilsk Nickel

A Norilsk Nickel da Rússia, um dos 10 maiores produtores de cobre do mundo, espera um declínio de 3,5% na produção de cobre em 2024 em comparação com o final de 2023, para 334 a 354 mil toneladas no distrito industrial de Norilsk mais 64 a 68 mil toneladas de concentrado de cobre no Bystrinsky MMP no Território Zabaikalsky. A empresa explicou que o declínio da produção se explica principalmente por uma queda na produção de minério devido a uma transição forçada para novo equipamento de extração mineira.

Aos preços atuais, o cobre pode ser considerado o principal componente das receitas da Norilsk Nickel, com uma quota de cerca de 30%. Para efeitos de comparação, no final de 2021, o cobre representava 21%, o níquel quase tanto (22%) e o paládio 39%. Mas os preços do paládio e do níquel enfraqueceram significativamente, ao contrário de um preço do cobre que cresceu 3 por cento no ano passado e aumentou mais 20 por cento este ano.

Denis Sharypin, Diretor do Departamento de Marketing da Norilsk Nickel, afirmou em fevereiro que os minérios do distrito industrial de Norilsk eram multicomponentes e que a empresa poderia aumentar a extração de produtos de cobre tendo em conta a situação do mercado. “Em Norilsk, é possível dar prioridade aos minérios de cobre. Isto irá aumentar a produção [de minério de cobre de alta qualidade]. Existe uma certa flexibilidade”, disse ele.

Graças à estrutura do minério, a Norilsk Nickel é bem diversificada e estável em termos de rentabilidade; a margem EBITDA para 2023 era de 48%, com os preços do níquel e do paládio a caírem 30 a 40%.

Sergey Bondarenko para a Rough&Polished