И куда все это уходит?

Автор: Ави Кравитц (Avi Krawitz)

(diamonds.net) - Многое было сказано о путешествии алмаза от рудника до рынка, особенно в связи с тем, что промышленность увеличивает свои претензии к происхождению и отслеживанию продукции, движущейся по алмазопроводу. Хотя, по оценкам, от 80% до 90% алмазов гранятся в Индии, они, как правило, не отправляются на фабрики непосредственно из горнодобывающих центров.

Вместо этого по пути они останавливаются в торговых центрах, причем большая часть сырья отправляется в Антверпен и в Дубай, прежде чем достичь Сурата для производства бриллиантов.

Это знаменует собой заметное изменение в движении алмазов по сравнению с тем, что было менее десятка лет назад. Тогда, например, De Beers отправляла свою продукцию со своих рудников в Ботсване, Южной Африке, Намибии и Канаде в Лондон для сортировки и продажи. Затем товары отправлялись в Антверпен и там продавались перед транспортировкой на фабрики, при этом перед огранкой средний сырой алмаз проходил через разные руки четыре или пять раз, как рассказал один дилер изданию Rapaport News.

После того, как в 2013 году De Beers переместила свои сортировочные операции и место проведения сайтов в Габороне, путь алмазов изменился, и Ботсвана превратилась в важный центр продажи алмазного сырья. В то же время некоторые трейдеры переехали в Дубай из-за налоговых и банковских трудностей в Антверпене.

Антверпен по-прежнему остается важнейшим центром алмазной торговли и сохраняет критический объем деятельности в алмазной сфере, как отмечается в майском выпуске доклада Rapaport Research Report. По оценкам, 84% всех алмазов проходят через Антверпен, причем там проводят свои аукционы многие из мелких и средних добывающих компаний. Но в последние годы в качестве второго по величине центра торговли алмазами стал Дубай.

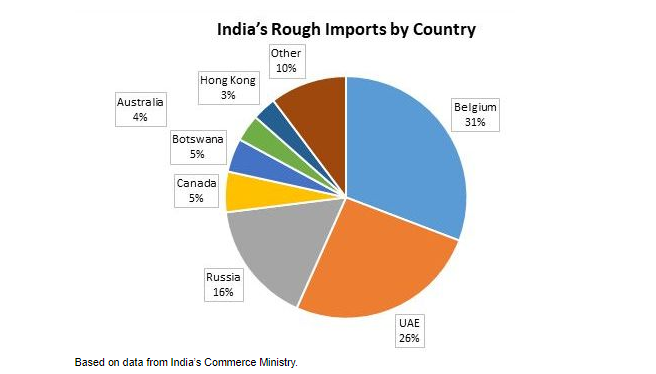

Затем алмазное сырье из обоих центров в основном передается в Индию, причем в 2017 финансовом году на Бельгию приходилось около 31% алмазных поставок в Индию, а на ОАЭ - 26% от их общего объема. Примерно одна треть поставок в Индию шла непосредственно из горнодобывающих центров.

Импорт Индией алмазного сырья - страны-поставщики

По данным министерства торговли Индии

Россия и Ботсвана, естественно, одни из крупнейших источников алмазных поставок в Индию и Бельгию, учитывая, что последние две страны являются местом продаж соответственно для АЛРОСА и De Beers.

Кто покупает продукцию?

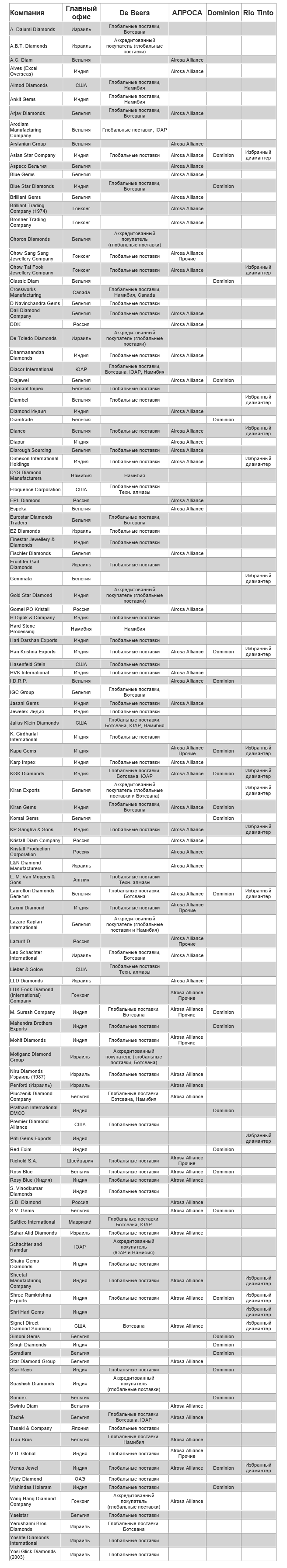

Это прослеживается по местам расположения основных покупателей алмазного сырья, о чем говорится на страницах упомянутого доклада. Ниже мы приводим список компаний, заключивших долгосрочные контракты или дающие преимущественное право соглашения с крупнейшими горнодобытчиками.

Не все алмазодобывающие компании обладают такими масштабами производства, которые обеспечивают стабильность поставок, необходимую крупным производителям бриллиантов для непрерывности своей деятельности. Производителям бриллиантов также нужны гарантии для обеспечения поставок собственной продукции своим оптовым и розничным клиентам из ювелирного бизнеса, которые часто работают по программам со специфическими потребностями.

Большинство младших и средних алмазодобывающих компаний продает свою продукцию через спотовые аукционы или тендеры, в результате чего покупатели конкурируют за алмазы в процессе торгов. Только De Beers, АЛРОСА, Rio Tinto и Dominion Diamond Mines - на которые приходится около 70% мирового объема поставок - имеют масштаб производства, позволяющий им гарантировать плановые, последовательные поставки сырья для определенной группы клиентов.

Все вместе они поставляют сырье 124 алмазным компаниям, многие из которых покупают сырье из разных источников. Среди этих компаний - 41 со штаб-квартирой в Индии и 38 в Бельгии; за ними следует Израиль, где находятся 15 компаний; по 7 компаний расположены России и США и 6 в Гонконге. Другие места расположения таких компаний включают в себя Южную Африку, Намибию и Швейцарию.

De Beers продает около 90% своей продукции через свои долгосрочные контракты с сайтхолдерами, при этом текущий контракт должен закончиться в марте 2019 года. Оставшиеся 10% алмазов продаются на аукционах. Компания имеет 67 глобальных сайтхолдеров, 17 сайтхолдеров в Ботсване, 6 в Южной Африке, 9 в Намибии, 1 в Канаде и 3 получают поставки промышленных алмазов. Сайтхолдеры из государств на юге Африке должны использовать бо́льшую часть своих поставок для производства бриллиантов в этих странах. De Beers также предоставляет возникающие избыточные объемы продукции, известные как сверхплановые, 14 аккредитованным покупателям в ходе своих различных сайтов.

АЛРОСА продает около 70% своей продукции по долгосрочным контрактам в рамках программы ALROSA Alliance. В программе 55 компаний и 9 “других” членов Альянса, которые являются кандидатами на то, чтобы стать покупателями по контракту и могут использовать любой бренд АЛРОСА в своем собственном маркетинге.

Наряду с 18 у Rio Tinto и 26 компаниями, покупающими у Dominion на постоянной основе, эти производители бриллиантов представляют собой премиальных покупателей сырья на рынке. То, как они покупают алмазное сырье, а затем продают сделанные из него бриллианты, задает тон алмазному рынку и определяет путь алмаза по алмазопроводу.