(rapaport.com) - Производители бриллиантов, дилеры и ювелиры закупали чрезмерные объемы продукции в благоприятное время, игнорируя уроки предыдущих циклов взлетов и падений цен и спроса.

Как гласит старинная поговорка, верная для алмазной отрасли, успех зависит от того, как вы покупаете, а не от того, как вы продаете. В этом смысле самая большая проблема для рынка бриллиантов и ювелирных изделий возникает в хорошие времена. Именно в этот момент отрасль, как правило, не может контролировать свои сильные желания, закупая излишние объемы и делая себя уязвимой во время последующего спада.

Рынок бриллиантов и ювелирных изделий в настоящее время находится в таком затруднительном положении. Если бы компании совершали разумные закупки во время активного восстановления после Covid-19 в 2021 году и в первой половине 2022 года, они бы не столкнулись с нынешней стрессовой ситуацией.

Неизбежный откат цен на рынке алмазного сырья, который происходит в настоящее время, обычно является результатом энергичных закупок алмазов, и в основном по завышенным ценам. На этот раз то же самое произошло и в ювелирном сегменте, где ритейлеры закупали чрезмерные объемы в период после Covid-19. Оглядываясь назад, можно сказать, что и ювелиры, и производители бриллиантов могли бы воспользоваться опытом предыдущих спадов на рынках бриллиантов и ювелирных изделий, чтобы с большей осторожностью подходить к управлению своими складскими запасами.

Теперь, когда розничные продажи замедлились, а ювелирные компании сокращали свои заказы с середины 2022 года, возникла старая, знакомая картина. Производители бриллиантов и дилеры остались в ситуации избыточного предложения бриллиантов, а цены на бриллианты снизились.

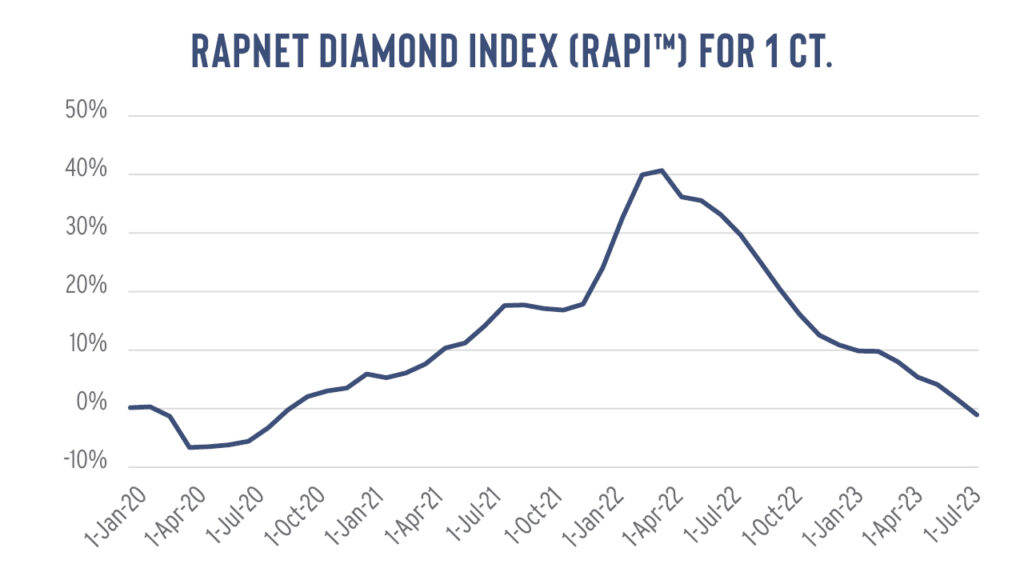

Индекс цен RapNet (RAPI™) на бриллианты весом в 1 карат упал на 10,9% за первые семь месяцев этого года после снижения на 10,7% в 2022 году. Сейчас индекс на 1,2% ниже своего доковидного уровня, зафиксированного на 1 январе 2020 года, и сведены на нет результаты роста, достигнутые в ходе восстановления (см. график).

Индекс цен RapNet (RAPI™) на бриллианты весом 1 карат

RAPI - это средняя запрашиваемая цена в сотнях долларов за карат, полученная для 10% бриллиантов, имеющих самую высокую цену, за каждый из 25 бриллиантов круглой огранки высшего качества (цвета DH, чистоты IF-VS2, сертифицированных Геммологическим институтом Америки (Gemological Institute of America, GIA), стандарта RapSpec-A3 и выше), предлагаемых для продажи на RapNet®.

Возможно, отрасль не могла предвидеть спада. В конце концов, замедление темпов роста экономики во многом обусловлено экономической осмотрительностью США, при этом свою роль также играет конкуренция со стороны выращенных в лаборатории бриллиантов. Рост процентных ставок и инфляция привели к сокращению накоплений и расходов потребителей.

Проявление большей осторожности

Ювелиры в последнее время проявляют бόльшую осторожность. Signet Jewelers, крупнейший специализированный ритейлер этого сектора в США, понизил свой прогноз до конца года, отметив «недавнее замедление тенденций, которые сохранились и во втором квартале, включая снижение объемов продаж по сравнению с прогнозами в период празднования Дня матери, усиление макроэкономического давления на потребителей, совершающих покупки по более высоким ценам, и увеличение конкурентных скидок», - говорится в отчете о финансовых результатах за первый квартал, опубликованном 8 июня.

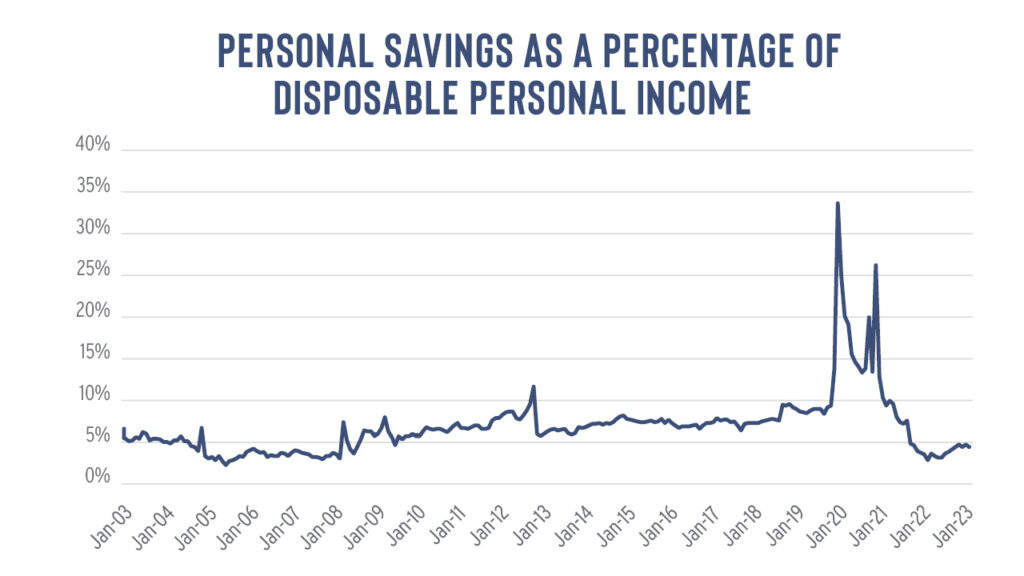

У американских домохозяйств остается меньше денег на дискреционные расходы. По последним данным, опубликованным Бюро экономического анализа (Bureau of Economic Analysis, BEA) США (см. график), в июне личные сбережения как процент от располагаемого дохода упали до 4,3%. Этот показатель находился на историческом минимуме с начала 2022 года, после того как он подскочил до 33% в разгар пандемии, когда домохозяйства стали меньше тратить на путешествия и получать стимулирующие чеки для того, чтобы пережить трудные времена.

Личные сбережения как процент располагаемого личного дохода

По данным Бюро экономического анализа.

Благодаря увеличению накоплений, в 2021 году произошла реализация отложенного спроса, и потребители стали тратить больше средств на ювелирные изделия и развлечения. Рост потребительских расходов способствовал энергичному пополнению товарных запасов на рынке бриллиантов и ювелирных изделий. В то время как потребители чрезмерно компенсировали то, что они упустили во время пандемии, в отрасли произошел резкий рост продаж, ощущавшийся как новая норма, которая будет сохраняться дольше, чем это было ранее.

Пострадавшая «средняя» Америка

Хотя розничные продажи упали, они, по крайней мере, остаются выше докоронавирусного уровня 2019 года, чему способствуют такие сильные сегменты, как рынок дорогостоящих предметов роскоши. Но отрасль не может воспринимать нынешний уровень как нечто само собой разумеющееся. Снизились объемы продаж ювелирных изделий обычного качества, той «золотой середины», которая обслуживает потребности «средней» Америки и больше всего страдает от инфляции.

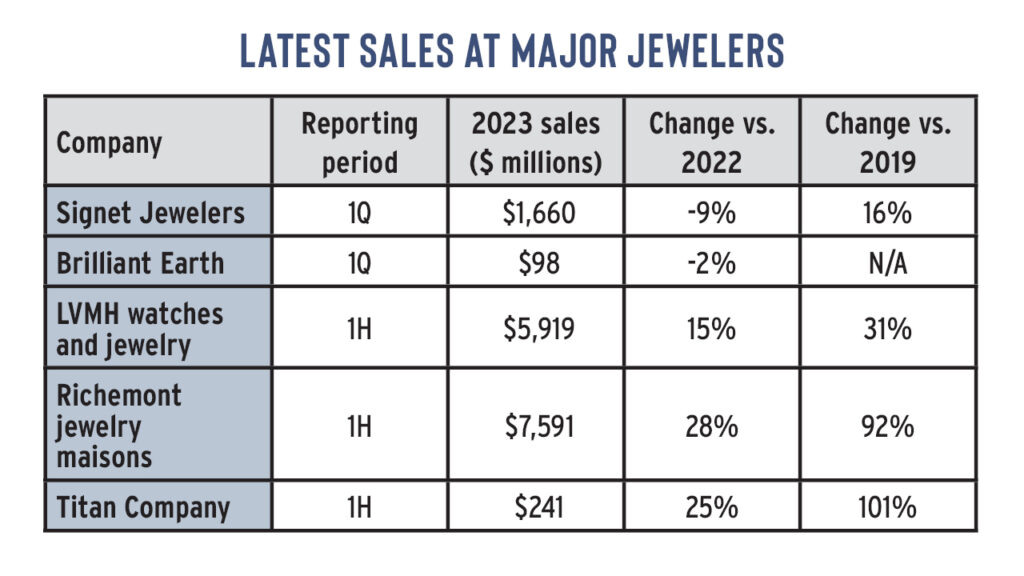

Компания Signet сообщила о замедлении продаж свадебных ювелирных украшений: объемы продаж группы упали на 9%, а объемы сопоставимых продаж снизились на 14% в течение первого финансового квартала, завершившегося 29 апреля. Signet объяснила, что инфляционное давление на дискреционные расходы потребителей и ожидаемое снижение продаж в категории свадебных ювелирных украшений способствовали снижению средней стоимости покупок. Аналогичным образом, объемы продаж компании Brilliant Earth, которая обслуживает более нишевый рынок, упали на 2,3%, но 10-процентное увеличение общего количества заказов было компенсировано снижением средней стоимости заказа на 11%.

Birks Group, ювелирная сеть с магазинами в Канаде и США, сообщила о снижении объема продаж на 10% в течение финансового года, закончившегося 25 марта, добавив, что усиление инфляционного давления на дискреционные расходы потребителей повлияло на ее бизнес электронной торговли, который обслуживает рынок товаров низкой и средней ценовой категории.

Но в розничной торговле есть и положительные моменты. Продажи дорогостоящих товаров высокого класса продолжают расти: объем продаж ювелирного и часового подразделения компании LVMH вырос на 11%, а ювелирных домов Richemont - на 19% в течение первого полугодия этого года. Крупнейшие ювелиры Гонконга и Индии отметили возвращение покупателей на свои рынки. Компания Chow Tai Fook сообщила, что объемы продаж выросли на 29% за три месяца, закончившихся 30 июня.

Объемы продаж крупных ювелирных компаний в последнее время

Компании LVMH и Richemont отчитываются в евро, а Titan - в индийских рупиях, при этом, согласно отчету Rapaport Research Report, показатели конвертируются в доллары США по обменному курсу на конец каждого отчетного периода. Данные об объемах продаж Brilliant Earth за 1 квартал 2019 года недоступны, поскольку ее публичный листинг еще не состоялся.

Надписи по горизонтали: Компания. Отчетный период. Объем продаж в 2023 г. (млн долларов США). Изменение по сравнению с 2022 г. Изменение по сравнению с 2019 г. Надписи по вертикали: LVMH watches and jewelry - Ювелирное и часовое подразделение компании LVMH. Richemond jewelry maisons - Ювелирные дома компании Richemond. 1Q- 1-ый квартал. 1Н – 1-ое полугодие. N/A – Нет данных.

Тем временем в мидстриме - среднем сегменте цепочки создания стоимости - царит невиданное затишье. У ювелиров имеются достаточные складские запасы для удовлетворения своих краткосрочных потребностей после закупки больших объемов во время восстановления экономики и борьбы с падением объема продаж. Однако спад в торговле, похоже, превышает масштабы спада в рознице.

Тихая торговля

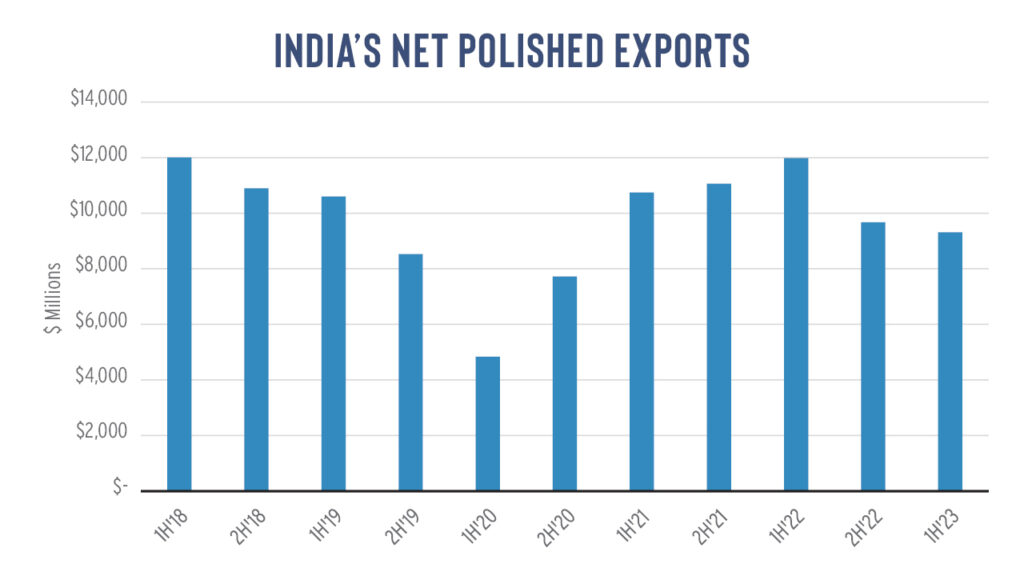

Рынок бриллиантов сократился в большей степени, чем розничный сегмент. Экспорт бриллиантов из Индии в первом полугодии снизился на 22% в годовом выражении, что свидетельствует о том, насколько сократился мировой спрос, учитывая статус этой страны как крупнейшего в мире центра производства и экспорта бриллиантов.

Чистый экспорт бриллиантов из Индии

По данным Индийского совета по содействию экспорту драгоценных камней и ювелирных изделий (Gem & Jewellery Export Promotion Council, GJEPC). Надписи: 1H - 1-ое полугодие, 2H - 2-ое полугодие. Millions - млн.

Уровень складских запасов бриллиантов остается высоким. 8 августа на RapNet было выставлено около 1,75 млн камней, что намного превышает показатели до пандемии Covid-19, когда на 1 января 2020 года было зарегистрировано 1,36 млн камней. В последние месяцы огранщики сократили объемы производства бриллиантов, чтобы соответствовать снизившемуся спросу, и они сдерживали объемы своих закупок алмазного сырья.

Импорт алмазного сырья в Индию снизился на 18%, до $8,14 млрд в первом полугодии этого года, хотя объем импорта страны остался на уровне прошлого года. Средняя цена импорта алмазного сырья в Индию упала на 18%, что говорит о переходе на товары более низкого качества, который также наблюдался в секторе розничной торговли.

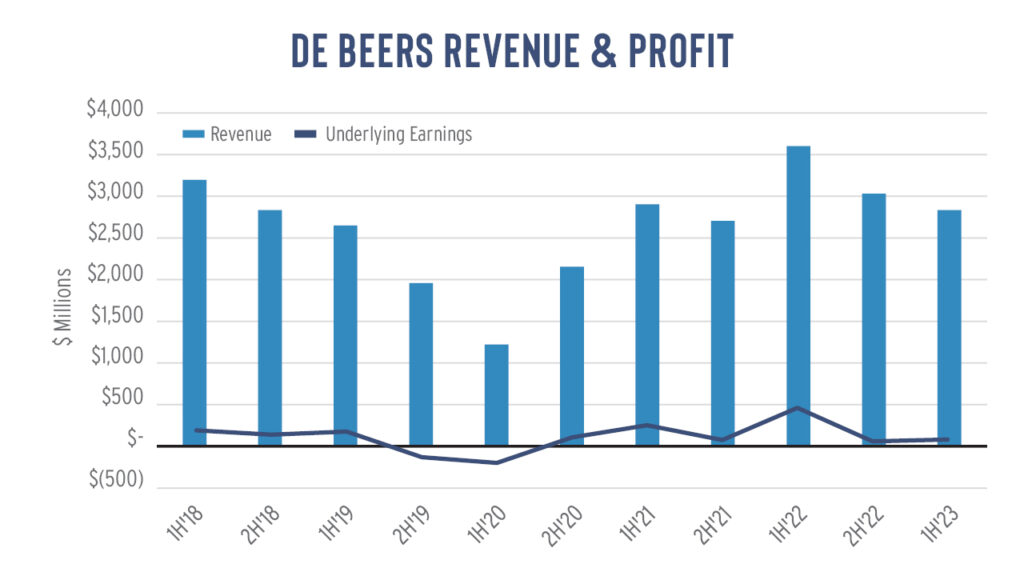

Аналогичным образом, De Beers сообщила о снижении продаж алмазного сырья на 21% в годовом выражении в первом полугодии, до $2,83 млрд, хотя ее объем продаж остался на прежнем уровне. В компании пояснили, что в 2023 году она продала больший объем более дешевых алмазов. Это способствовало снижению средней цены продаж алмазного сырья, хотя средний индекс цен на алмазное сырье De Beers, определяемый при сравнении эквивалентных показателей, упал всего на 2% в годовом выражении.

Доход и прибыли компании De Beers

На основе отчетов о доходах Anglo American. Надписи: 1H - 1-ое полугодие, 2H - 2-ое полугодие. Millions - млн. Revenue - Доход. Underlying Earnings - Прибыль от основной деятельности.

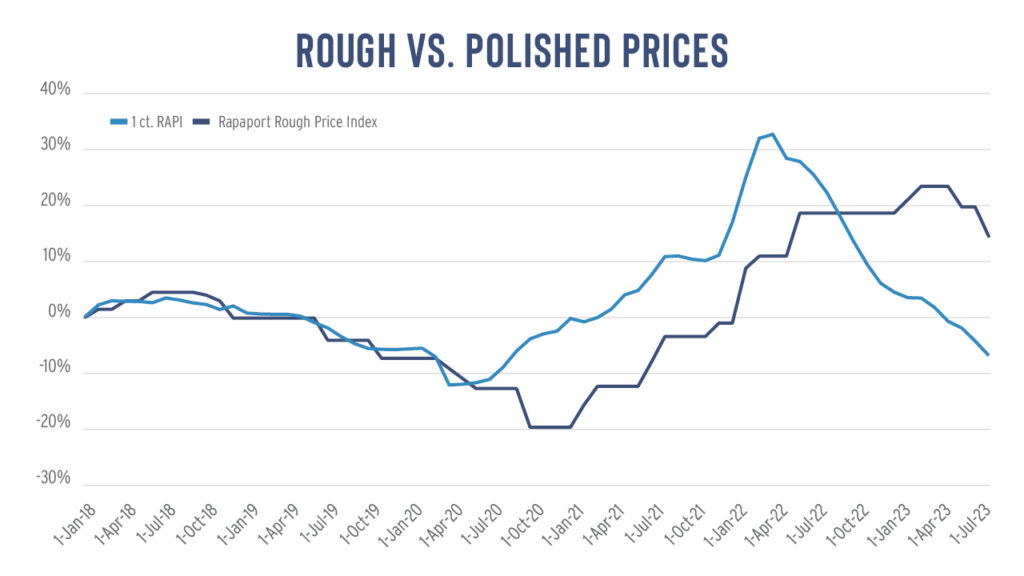

Цены на алмазы резко выросли во время восстановления, но впоследствии не упали в такой же мере, как упали цены на бриллианты. Хотя De Beers снизила цены на двух последних сайтах, она в 2021-2022 годах как можно дольше извлекала выгоду из рынка, имеющего тенденцию к повышению, поддерживая стабильные цены даже несмотря на то, что цены на бриллианты падали. В результате цены на алмазы остаются высокими по сравнению с ценами на бриллианты.

Сравнение цен на алмазы и на бриллианты

По оценкам Rapaport и собственным данным. Надписи: 1 сt. RAPI - Цены RAPI на камни весом 1 карат. Rapaport Rough Price Index - Индекс цен Rapaport на алмазы.

И именно здесь торговля берется за старое, проявляя ненасытный спрос на алмазы, когда рынок положительный, и делая откат назад только тогда, когда у нее - вместе с алмазодобывающим сектором - нет другого выбора, кроме как прекратить закупки. Сейчас рынок просто не может принять больше товаров.

Взгляд в будущее

Итак, что же ждет алмазно-бриллиантовый рынок в этом сложном для торговли году? De Beers повторила мнение Signet в своем обзоре рынка на второе полугодие, заявив, что «макроэкономические условия, как ожидается, останутся сложными в ближайшем будущем, что повлияет на потребительские расходы на ювелирные изделия с бриллиантами».

Прогнозируется, что рынок будет оставаться спокойным до конца 2023 года. Многое снова будет зависеть от праздничного сезона, поскольку перспективы на 2024 год кажутся более положительными, прогнозируется стабилизация процентных ставок и нормализация инфляции.

В то же время ювелиры, производители бриллиантов и алмазодобывающие компании будут проявлять осторожность в управлении складскими запасами по мере того, как рынок постепенно будет восстанавливать баланс между спросом и предложением. Основное внимание должно быть уделено стимулированию спроса с целью обеспечения возможности вернуться к тенденции к повышению в 2024 году - возможно, к новому нормальному состоянию, характеризующемуся более высокими объемами продаж, обещанными восстановлением после пандемии Covid-19. И когда это действительно произойдет, торговля бриллиантами и ювелирными изделиями может быть более взвешенной, что касается способов закупок, чтобы не столкнуться с очередным циклом спада.