(Mineweb) - Компания Anglo не собирается сокращать свои дивиденды, не так ли? После шумихи и взаимных обвинений, которыми обменивались инвестиционное сообщество и компания в последний раз, она, конечно, не посмела бы. Но анализ ее прогнозируемых будущих доходов и уровни долгов позволяют предположить, что кто-то пострадает: либо инвесторы в акции, либо владельцы долговых обязательств.

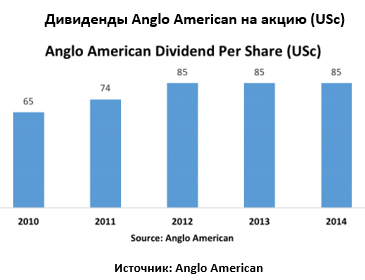

«Если посмотреть на результаты 2014 года (до декабря), можно увидеть, что компания платит дивиденды из задолженности, а не из свободных денежных потоков», - говорит Анре Россув (Hanre Rossouw), управляющий портфелем из Investec Asset Management.

Источник: Anglo American. * См. примечание 10 Годового отчета за 2014 год (2014 Annual Report).

Чистая задолженность на конец этого периода составляла гигантскую сумму в $12,9 миллиарда. Это много как с точки зрения ее рыночной капитализации (которая на момент написания статьи составляла $22,2 млрд), так и с точки зрения ее прибыли до вычета процентов на капитал, налогов, суммы износа основных средств и амортизации (EBITDA) в сумме $7,1 млрд за 2014 год. Падающие цены на сырьевые товары, хотя и остаются управляемыми, продолжат испытывать давление (см. график).

Падение цен на основные товары Anglo с начала этого года *

*В пересчете на 100 по состоянию на 31 декабря 2014 года. LME (Лондонская биржа металлов): Медь – белая линия. Железная руда – желтая. Платина – зеленая.

Хотя капитальные затраты достигли пика в прошлом году, компания все-таки заявляла, что она ожидает рост чистой задолженности в этом году до $13,5 – 14 млрд, согласно информации из презентации Марка Кутифани (Mark Cutifani), главного исполнительного директора, которую он провел в Барселоне в начале этого месяца.

В то же время - в основном из-за падения цен на сырьевые товары - аналитики понизили прогноз прибыли на этот год. Все пришли к мнению в начале этого года, что Anglo получит $1,65 на акцию в этом году, что ниже $1,73 на акцию в 2014 году. С января это общий прогноз упал до текущего показателя в $1,01 на акцию. Общий прогноз по EBITDA в 2015 году составляет $5,9 миллиарда.

Если эти прогнозы оправдаются, то компания может столкнуться с дилеммой. «Продолжать ли им заимствовать денежные средства для выплаты дивидендов или продолжать проявлять осторожность и снизить выплаты по дивидендам»? - говорит Россув.

При EBITDA порядка $5,9 млрд и чистой задолженности, достигающей, возможно, $14 млрд, Anglo начнет балансировать на острие ножа с точки зрения того, насколько рискован ее долг. «Когда чистая задолженность начнет приближаться к троекратным значениям EBITDA, с точки зрения поддержания рейтинга финансовой устойчивости, кредиторы и рейтинговые агентства начнут нервничать. Это ключевой порог», - говорит Россув.

На основании этих пессимистических предположений, ясно, что кто-то пострадает. Россув не скрывает своих предпочтений. «Мы задаем вопрос, правильно ли набирать обороты [занимая денежные средства для выплаты дивидендов] в возможно затяжной период низких цен, особенно на железную руду».

Но Россув тут же указывает, что он ни в коем случае не имеет ввиду, что Anglo терпит бедствие, как предположили некоторые на рынке. (Подразумевая, что компании потребуются дополнительные вливания капитала путем выпуска акций для распределения среди акционеров).

Аналитик Фрейзер Джеймисон (Fraser Jamieson) из JP Morgan сегодня подтвердил свои рекомендации «ниже рынка» для Anglo, отметив, что «возникает риск для дивидендов». Это объясняется тем, что дефицит потока свободных денежных средств в 2015 и 2016 годах (из-за поддержания ее дивидендов) составляет порядка $3 миллиардов. Хотя, по их мнению, урезание или сокращение маловероятно в этом году, они утверждают, что «это становится реалистичным предположением на 12-месячную перспективу». С точки зрения ее долговых обязательств, по оценкам JP Morgan, компания имеет дефицит в размере примерно $7 млрд, который необходимо покрыть для сохранения своего рейтинга инвестиционного уровня.

Парадокс заключается в том, что Anglo будет способствовать возникновению избыточного предложения железной руды из-за наращивания объемов на своем собственном проекте Минас Рио (Minas Rio), еще больше осложняя ситуацию и оказывая дополнительное давление на цены. Хотя это и облегчение, $14-миллиардный проект, на который выделялся капитал, наконец, вводится в эксплуатацию, но все же остаются вопросы о том, насколько конкурентоспособным он будет с ВНР и Rio Tinto, которые добывают железную руду на руднике Пилбара (Pilbara) в западной Австралии по стоимости $15 – $17 за тонну. «Они говорят, что после наращивания объемов будут производить по $33 - $35 за тонну. Поэтому потребуется время, чтобы достичь такого уровня. По их оценкам, они будут во 2-м квартиле показателей стоимости в этот момент. Но они наращивают объемы для затоваренного рынка, поэтому мы считаем, что «цунами» предложений железной руды еще впереди", – говорит Россув.

В то же время некоторые из ее «любимых» активов для создания потока свободных денежных средств, которые включают алмазы от De Beers и железную руду от Кумба (Kumba), испытывают более трудные времена; все факторы способствуют спаду в прогнозах прибылей. «Мы считаем, что De Beers борется за поддержание цен и объемов на алмазно-бриллиантовом рынке, а на руднике Кумба отмечается повышение коэффициента вскрыши», - говорит Россув. Вскрыша – это процесс удаления покрывающих горных пород, чтобы дойти до месторождения; она повышается на единицу руды по мере углубления шахты.

Но у компании осталось несколько карточек "освобождение из тюрьмы", в основном в виде реализации активов. Продажа LaFarge Tarmac (GBP885m), похоже, вернулась в прежнее состояние. Они также намереваются продать несколько медных шахт в ЮАР и угольных активов в Австралии, и это должно помочь им справиться с долгами.

Компания также выставила на продажу медные активы в Южной Америке, а также несколько угольных месторождений в Австралии. Но в отличие от BHP Billiton, которая отклонила известные по слухам предложения в отношении ее активов со стороны компании Х2 Мика Дэвиса (Mick Davis) из-за цены (фактически, предпочтя включить их в Саут 32 (South 32)), компания Anglo, как продавец, может оказаться в несколько более безвыходном положении. Будем надеяться, что до этого не дойдет.