A opinião de que o ouro tinha perdido o seu estatuto tradicional de porto seguro era muito popular há dois anos. A realidade deste ano mostrou que o ouro teve um bom desempenho a longo prazo, apesar de uma série de movimentos de mercado invulgares no meio da inflação crescente em 2022.

O preço do ouro subiu 21% até ao início de setembro desde o início do ano, superando a dinâmica do mercado de ações dos EUA (o S&P 500 ganhou 19% no mesmo período) quando se aproxima o ciclo de corte das taxas de juro do Sistema da Reserva Federal. A perspetiva de agravamento das taxas dos ativos que geram rendimentos, como as obrigações, torna-os menos atrativos, o que faz subir o preço do ouro. O ouro está também a beneficiar do crescimento monetário relacionado com a inflação e do aumento dos riscos geopolíticos. Os bancos centrais, incluindo o chinês, têm vindo a comprar volumes recorde de ouro em 2022-2023, regressando à fonte tradicional de reposição das reservas no meio da desdolarização agravada pelos receios de sanções financeiras que podem ser impostas pelos países ocidentais.

As previsões não soaram a campainha

A natureza imprevista da subida do preço do ouro foi evidenciada pelos resultados do tradicional inquérito anual da LBMA sobre as previsões relativas aos metais preciosos, publicado no início de fevereiro. A previsão média ponderada foi estimada em $2.059 por onça, refletindo a opinião dos peritos de que não se verificariam picos nos preços do ouro. A previsão foi apenas 6% superior ao preço médio em 2023, quando o valor máximo foi registado em $2.078 no final de dezembro.

As previsões atuais para os preços do ouro são muito mais radicais.

O Commerzbank Research espera que o preço do ouro ronde os 2.600 dólares em meados do próximo ano, prevendo três cortes nas taxas de juro pela Reserva Federal até finais de 2024 e mais três cortes nas taxas de juro no primeiro semestre de 2025. Bart Melek, diretor global de estratégia de matérias-primas da TD Securities, prevê que o preço do ouro atinja os 2 700 dólares nos próximos trimestres, no contexto das perspectivas de flexibilização da política da Reserva Federal. O cenário de base do Goldman Sachs prevê um preço do ouro de 2 700 dólares até ao final deste ano. Finalmente, Patrick Yip, diretor sénior de desenvolvimento de negócios da American Precious Metals Exchange (APMEX), espera que o preço do ouro atinja os $3.000 já no próximo ano, se a incerteza geopolítica persistir, se as taxas de juro forem reduzidas ou se os bancos centrais mundiais aumentarem as suas compras de ouro.

No entanto, também há opiniões cautelosas.

Uma combinação de fatores de baixa e de alta para o ouro poderá, em última análise, manter o preço num intervalo relativamente apertado durante o resto do ano, afirma Clyde Russell, colunista da Reuters para as matérias-primas e energia na Ásia. Por um lado, o interesse dos investidores deverá ser apoiado pelas actuais expectativas de flexibilização monetária nos principais países, com especial destaque para uma provável redução das taxas de juro pelo Sistema da Reserva Federal, e pelas elevadas tensões geopolíticas (conflitos em curso no Médio Oriente e na Ucrânia, bem como as eleições presidenciais nos EUA). Por outro lado, os preços recorde do ouro estão a começar a refrear a parte da procura de ouro mais sensível ao preço.

A China faz uma pausa, mas o seu apetite mantém-se inalterado

É provável que isto já esteja a acontecer agora.

Esta conclusão pode ser tirada através da análise dos dados sobre as reservas de ouro chinesas. O facto é que a percentagem de ouro nas reservas da China é desproporcionalmente baixa: apenas 4,9%, em comparação com a média mundial de 16%. Em 2020, a China ocupava apenas o sexto lugar em termos de reservas de ouro, atrás da Rússia, França, Itália, Alemanha e Estados Unidos. No entanto, a China tem as maiores reservas cambiais do mundo, avaliadas em cerca de 3,22 biliões de dólares. Em novembro de 2022, vários meses depois de 300 mil milhões de dólares das reservas da Rússia terem sido “congelados” devido às sanções ocidentais impostas após o início do conflito na Ucrânia, o Banco Popular da China retomou as compras de ouro. Este facto seguiu-se a uma pausa de mais de três anos na reposição das suas reservas de ouro. De acordo com o Conselho Mundial do Ouro (WGC), o banco central chinês (Banco Popular da China, PBC) foi o maior comprador individual de ouro do mundo em 2023, e as suas compras líquidas de 7,23 milhões de onças foram as maiores da China em pelo menos 46 anos. Os esforços activos do Banco Popular da China são praticamente uma publicidade ao ouro no mercado nacional, uma vez que os investidores de retalho copiam a estratégia do regulador.

No entanto, em maio e junho de 2024, as compras do Banco Popular da China pararam, colocando em risco os preços do ouro à vista e deixando o mercado a especular sobre os planos futuros do país. Em junho, as importações de ouro da China caíram 58%, atingindo os níveis mais baixos desde maio de 2022. Também não se registaram compras em julho.

No entanto, de acordo de acordo com a Reuters, que cita uma fonte envolvida nas discussões internas, a procura da China é estável, com uma pausa tática devido ao aumento dos preços do ouro. “Mas temos de olhar para os preços - é impossível para o banco central manter uma quantidade constante de compras todos os meses”, disse o informador, acrescentando que os factores geopolíticos impulsionados pela guerra Rússia-Ucrânia e o conflito no Médio Oriente foram alguns dos motores da procura de ouro pela China nos últimos anos.

“Dada essa base e a escala muito grande de reservas cambiais, acreditamos que o PBоC estará comprando ouro em volumes maiores por décadas”, disse Nitesh Shah, estrategista de commodities da WisdomTree.

No segundo trimestre, os bancos centrais aumentaram as suas compras de ouro em 6% em termos anuais, para 183 toneladas, num esforço para proteger e diversificar as suas carteiras, mas este valor ficou 38% abaixo do período anterior, de acordo com os dados do WGC. Durante o primeiro semestre do ano, os bancos centrais mundiais compraram um volume recorde de 483 toneladas, o que representa um aumento de 5% em relação ao ano anterior. O inquérito anual do WGC revelou que a afetação de ouro às reservas deverá continuar a crescer nos próximos 12 meses, devido à necessidade de proteger as carteiras de ouro e de as diversificar num ambiente económico e geopolítico difícil. No entanto, o nível de compras do banco central em 2024 poderá ser inferior ao do ano anterior (1.037 toneladas).

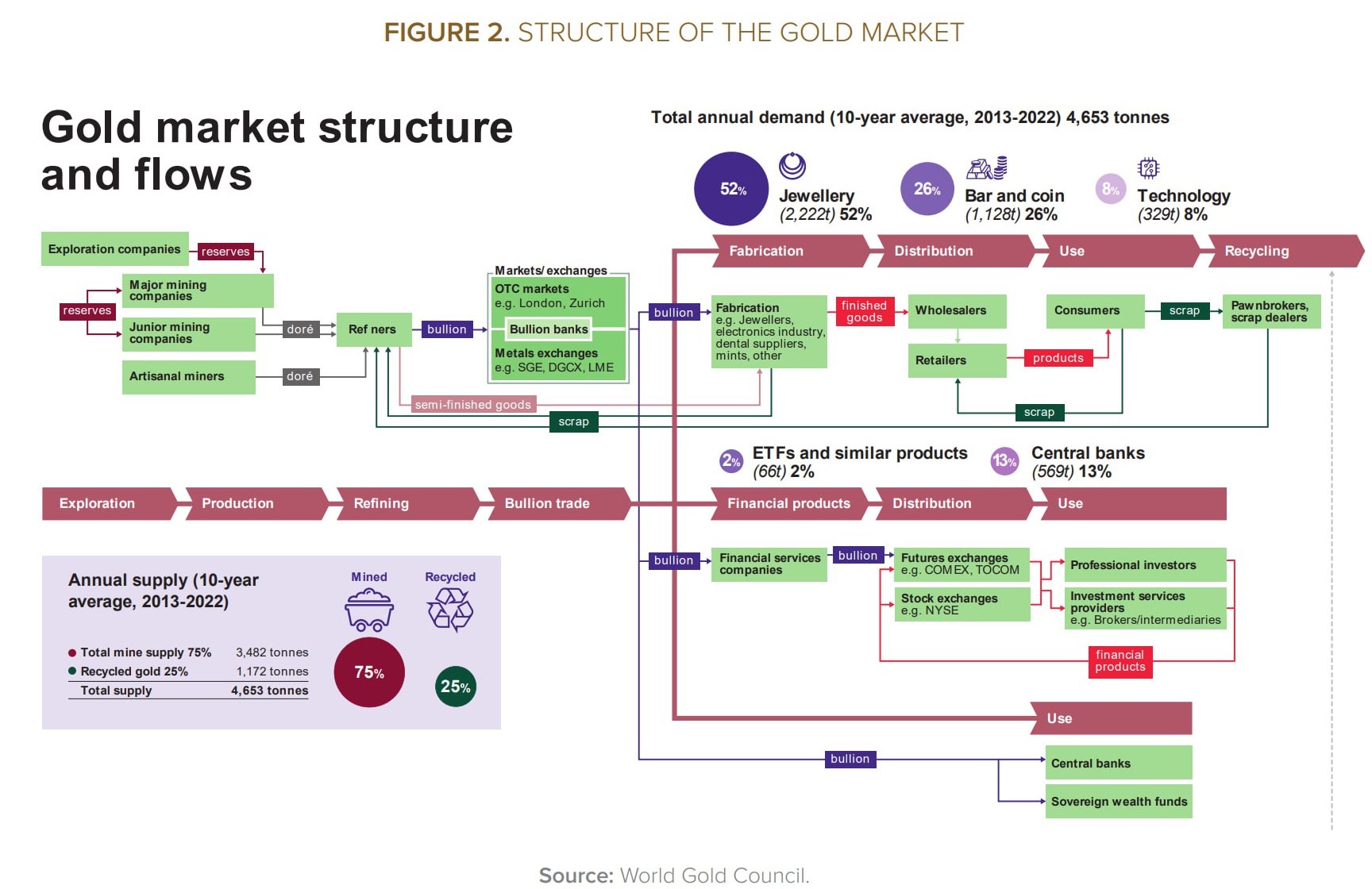

Vale a pena mencionar a estrutura da procura de ouro. De acordo com o WGC, 52% da procura de ouro para o período de 2013 a 2022 foi de joalheiros, 26% da procura deveu-se aos investimentos em barras e moedas de ouro e os bancos centrais representaram apenas 13%. Mas se a procura do sector da joalharia diminuir, os bancos centrais costumam comprar os volumes disponíveis no mercado, o que ajuda a manter a procura de ouro mesmo durante as recessões cíclicas.

O papel das transacções OTC

No geral, a demanda global por ouro no segundo trimestre de 2024, de acordo com o WGC, foi recorde para este período, totalizando 1.258 toneladas, um aumento de 4% em relação ao ano anterior. Mas excluindo os negócios de balcão (OTC) (o seu volume cresceu 53 por cento em termos homólogos, para 329,2 toneladas), a procura de ouro caiu 6 por cento, para 929 toneladas, em comparação com o mesmo período do ano passado. O mercado OTC absorveu o excesso de oferta de ouro e tornou-se o motor do crescimento dos preços. As transacções no mercado de balcão reflectem normalmente compras por parte de investidores institucionais, indivíduos com elevado património líquido e fundos familiares. O facto de o maior aumento ter vindo deste sector pode indicar a possibilidade de um abrandamento nos próximos períodos, de acordo com Clyde Russell da Reuters.

O WGC atribui o aumento do interesse pelo ouro por parte dos investidores institucionais e de elevado património líquido à necessidade de diversificação da carteira. Isto levanta questões sobre a estabilidade desta procura de ouro, uma vez que os investidores deixarão de comprar o metal precioso quando sentirem que têm ouro suficiente nas suas carteiras.

Joalheiros e ETFs

Ao mesmo tempo, a procura de ouro no sector da joalharia caiu 19% no segundo trimestre, para 390,6 toneladas, devido aos elevados preços do ouro. Os investimentos em moedas e barras de ouro caíram 5% em termos anuais, para 261 toneladas, o que também sugere que os consumidores podem começar a diminuir as suas compras devido aos fortes aumentos dos preços do ouro.

A procura de jóias na China e na Índia é particularmente preocupante, uma vez que estes países, no seu conjunto, representam quase metade das compras físicas de ouro. A procura de jóias na China caiu 35 por cento no segundo trimestre, para 86,3 toneladas, enquanto a Índia registou uma queda de 17 por cento, para 106,5 toneladas.

É provável que a procura do consumidor na Índia aumente no terceiro trimestre, depois de os direitos de importação terem sido reduzidos de 15% para 6%, embora isto possa revelar-se uma situação pontual e não uma mudança duradoura para uma maior procura.

Parte do declínio no mercado de jóias foi compensado pelo aumento da procura de ouro noutras indústrias. No sector da tecnologia, o consumo aumentou 11%, para 81 toneladas, impulsionado pela utilização do ouro na eletrónica, em particular nos chips de IA.

A subida dos preços do ouro poderá também afetar os fluxos de entrada de fundos negociados em bolsa (ETF), que diminuíram 7 toneladas no segundo trimestre, após uma queda de 113 toneladas no primeiro trimestre.

Enquanto isso, os ETFs de ouro globais atraíram US $ 3.7 bilhões em julho, tornando-se o mês mais forte desde abril de 2022. Os influxos foram observados em todas as regiões, mas os fundos ocidentais foram os líderes, em grande parte devido ao clima político nos EUA. julho foi um mês agitado sem precedentes, com uma tentativa de assassinato de Donald Trump e a retirada de Joe Biden da corrida presidencial. Os fluxos de entrada nos ETF de ouro aumentaram em ambas as datas, indicando uma procura elevada de ativos de refúgio. Os factores macroeconómicos também desempenharam o seu papel, com a descida das taxas de rendibilidade do Tesouro dos EUA e o enfraquecimento do dólar dos EUA, levando os preços do ouro a máximos históricos durante o mês e estimulando o interesse dos investidores em ETF de ouro. A volatilidade do mercado acionista, particularmente na segunda metade de julho, também apoiou a procura de ETF de ouro, de acordo com o WGC.

A oferta de ouro no mercado aumentou 4 por cento no segundo trimestre, para 1.258 toneladas. A produção de ouro foi de 929 toneladas, um recorde para o período. A oferta de ouro reciclado foi a mais alta para o segundo trimestre desde 2012, o que foi uma resposta ao aumento dos preços do ouro.

O ouro como cobertura

Já referimos acima que a atividade dos investidores privados desempenha um papel cada vez mais importante no mercado mundial do ouro. Mas que fatos devem eles ter em conta quando consideram a afetação do ouro às suas carteiras? Nos últimos 20 anos, o ouro teve um desempenho muito melhor do que o outro instrumento clássico de cobertura - as obrigações, diz o comentador financeiro do FT, Robert Armstrong.

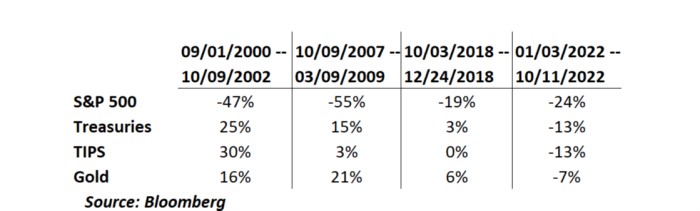

Dito isto, a experiência de períodos tensos para o ouro - de 1997 a 2005 e de 2012 a 2016 - mostra que o ouro não é uma fonte de retornos estáveis. Mas o importante é que o ouro tem um bom desempenho nos momentos em que as ações têm um desempenho muito fraco. Este facto é confirmado por uma comparação das rendibilidades totais do ouro, do S&P 500 e dos títulos do Tesouro dos EUA, incluindo os títulos do Tesouro protegidos contra a inflação (TIPS), durante quatro crises de mercado recentes:

Armstrong salienta igualmente a inconsistência da tendência no contexto da inflação. Embora o ouro tenha mantido o seu valor em relação à inflação durante décadas, pode não estar correlacionado com a inflação ou com a inflação esperada durante certos períodos. Por exemplo, o preço do ouro disparou em 2020, quando as máquinas de impressão começaram a funcionar, mas depois foi negociado lateralmente durante vários anos, enquanto a massa monetária continuou a crescer.

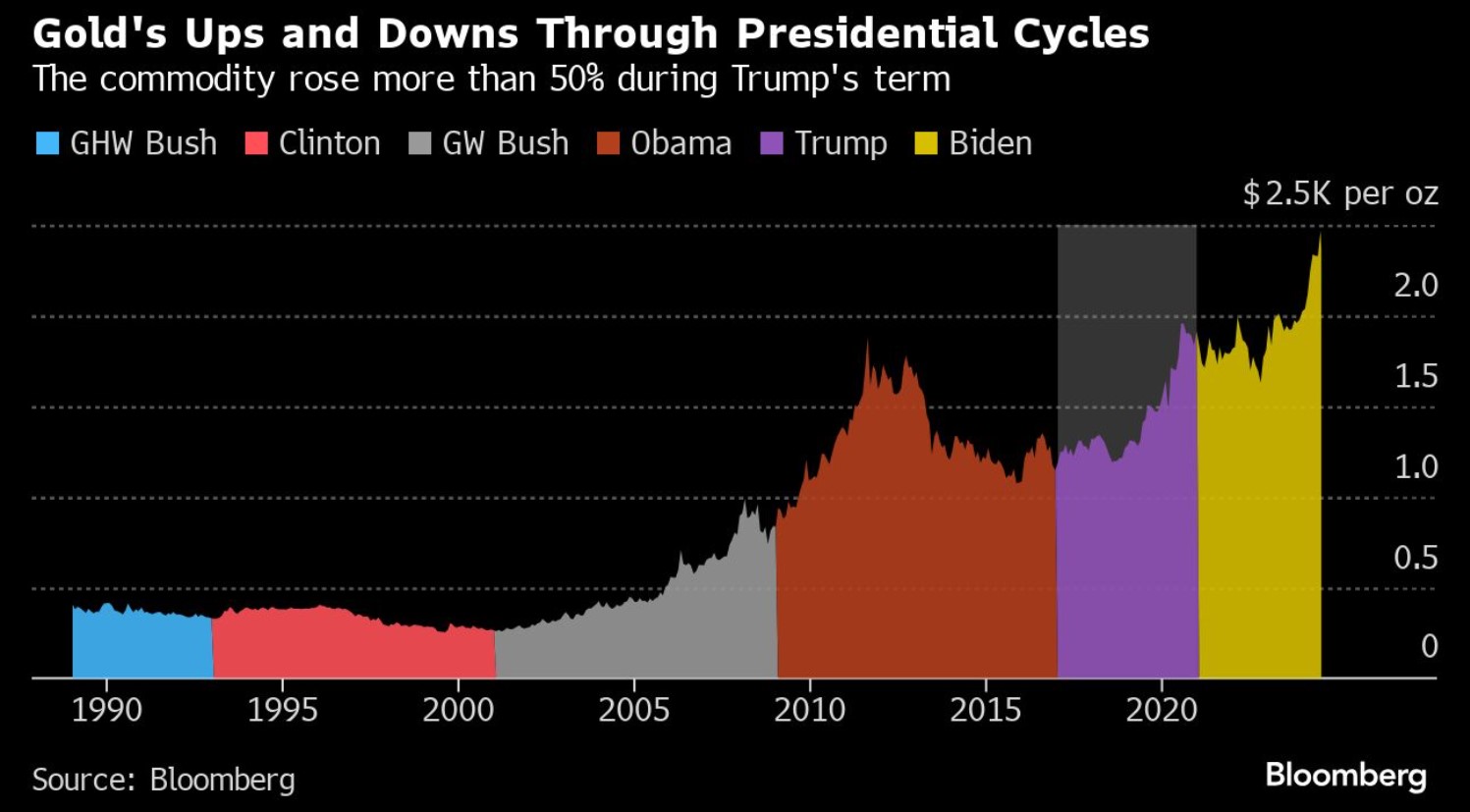

Outra observação interessante é o facto de o preço do ouro tem subido no início de todos os ciclos presidenciais dos EUA neste século.

Ouro ou minas de ouro?

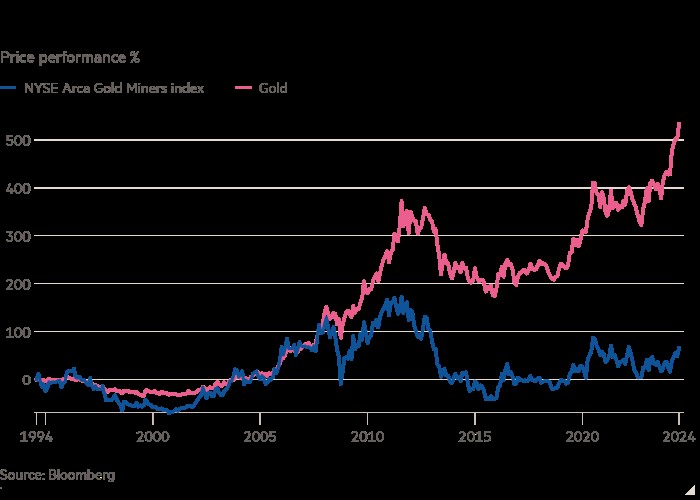

O preço do ouro também parece melhor do que o das ações mineiras de ouro. O FT compara o preço do ouro com um cabaz diversificado de ações de mineiros de ouro ETF (NYSE Arca Gold Miners Index).

Como mostra o gráfico, os produtores de ouro têm estado seriamente subvalorizados em relação ao preço do seu produto desde 2008. Recuando na história, é possível descobrir que a discrepância sempre existiu, tendo sido apenas mais reveladora desde 2008. De janeiro de 1970 a dezembro de 2021, o preço do ouro subiu 4.667%, enquanto o Barron's Gold Miners Index (BGMI) subiu “apenas” 658%. E mesmo levando em consideração o reinvestimento de dividendos que a maioria das empresas paga, a situação continua terrível para os mineiros.

Porquê?

A discrepância sempre foi explicada pelo estereótipo de que os mineiros de ouro são excessivamente optimistas e propensos a construir novas minas de forma imprudente, mostrando descuido na gestão do capital dos acionistas. De acordo com John Hartsel, da Donald Smith & Co, os mineiros de ouro perderam 80 mil milhões de dólares entre 2011 e 2015 devido a pagamentos excessivos em fusões ou por não conseguirem implementar os seus projectos. Embora o sector tenha exemplos de empresas como a Agnico Eagle, que têm uma tradição de abordagem disciplinada do capital, a situação é complicada pela inflação dos custos de exploração. A sua taxa ultrapassou a inflação do preço do ouro de 2020 a 2022, reduzindo as margens dos produtores, observa Anita Soni da CIBC Capital Markets.

O aumento dos custos de extração do ouro é a principal explicação para esta diferença de dinâmica. Os custos da mão de obra, da energia e dos consumíveis dos mineiros de ouro só aumentam sob a influência da inflação mundial e da diminuição do teor de minério de ouro, enquanto as empresas se vêem obrigadas a diluir as acções através da realização de OPP para angariar fundos. Ao mesmo tempo, o preço do ouro, que é essencialmente um ativo financeiro, quase não é afetado pelo crescimento dos custos reais dos produtores, uma vez que o preço do ouro é determinado pelos bancos centrais e pelos fundos.

Sergey Bondarenko para a Rough&Polished