(Rapaport) – Производство алмазного сырья в 2014 году практически оставалось неизменным и, по прогнозам, в этом году останется на том же уровне. Поскольку De Beers, как ожидают, будет поддерживать устойчивый уровень производства, рост производства в АЛРОСА наверняка будет компенсировать его снижение в других компаниях.

По прогнозам, в 2016 и 2017 годах производство алмазов увеличится по мере запуска новых проектов, но в долгосрочной перспективе начнет постепенно снижаться. Компания De Beers тоже предсказала в своем недавнем Докладе о сути положения дел в алмазной отрасли (Diamond Insight Report), что мировое производство алмазов должно достигнуть максимума в 2017 году.

Взирая на глобальный портфель алмазных рудников и проектов развития, горнодобывающие компании действуют осторожно, соизмеряя предложение со сдержанным спросом на нынешнем слабом рынке. Однако, учитывая затраты, связанные со сворачиванием своих предприятий, они вряд ли ответят на это сокращением объемов производства - если только не произойдет резкого спад спроса, как это было в 2008/09 годах.

Кроме того, среди ведущих производителей только АЛРОСА и De Beers действительно располагают достаточным объемом сырья, чтобы влиять на рынок через предложение, и вряд ли обе эти компании изменят запланированный ими объем производства на этом этапе. Более того, изменения в объеме производства любой из алмазодобывающих компаний среднего и крупного размера должны оставаться в рамках их планов добычи на 2015 год, которые уже составлены.

АЛРОСА, крупнейший производитель по объему в каратах, заявила, что намерена увеличить производство на 5 процентов, доведя его до 38 млн каратов в 2015 году. В то время как в прошлом году производство российской компании упало на 2 процента - до 36,2 млн каратов, АЛРОСА в настоящее время наращивает добычу на подземных рудниках «Мир», «Удачный» и «Интернациональная», планируя также запустить две новые кимберлитовые трубки в начале этого года. Трубка «Ботуобинская», как ожидается, выйдет на объем добычи примерно в 2 млн каратов в год, а трубка «Карпинского-1» - на объем в 1 млн каратов, хотя, вероятно, понадобится время по меньшей мере до 2016 года для того, чтобы обе вышли на полную мощность.

Взятых вместе, этих проектов должно быть достаточно, чтобы сохранить позиции АЛРОСА в качестве крупнейшего производителя по объему в каратах в соответствии с ее стратегией стимулировать рост через объем поставок.

В отличие от этого, De Beers сместила акценты, оставаясь в последние несколько лет производителем с упором на стоимость. Получая продукцию более высокой стоимости, нежели у АЛРОСА и, что более важно, осуществляя инициативы в области брендинга, компания настроена на поддержание стабильного производства, по крайней мере в краткосрочной перспективе.

В 2014 году De Beers увеличила добычу на 5 процентов, до 32,6 млн каратов, но в этом году добыча, как прогнозируется, останется на уровне около 32-33 млн каратов. В долгосрочном плане производство De Beers обеспечивается за счет расширения добычи на ее флагманских рудниках «Жваненг» (Jwaneng) и «Венеция» (Venetia). Производство на руднике «Гачо Куэй» (Gahcho Kué) в Канаде – единственном новом проекте De Beers, которым она владеет в партнерстве с Mountain Province Diamonds, имеющей в нем долю в 49 процентов, - как ожидается, начнется во второй половине 2016 года с возможной годовой добычей в 4,3 млн каратов. Ожидается также, что De Beers раскроет директивы, касающиеся производства в этом году, когда ее материнская компания Anglo American опубликует отчет о свои доходах 13 февраля.

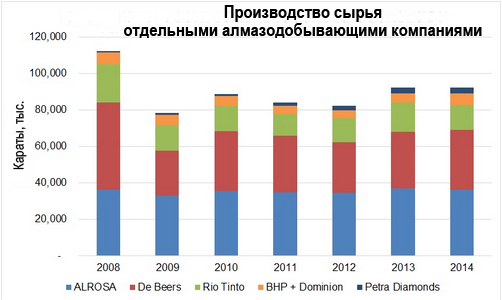

В 2014 году общий объем производства алмазного сырья компаний АЛРОСА, De Beers, Rio Tinto, Dominion Diamond Corporation и Petra Diamonds - на долю которых приходится примерно две трети мирового производства - остался на прежнем уровне, составив 92 млн каратов (см. график).

На основании на данных, опубликованных АЛРОСА, De Beers и Anglo American, Rio Tinto, BHP Billiton и Dominion Diamond Corp, а также Petra Diamonds. Dominion выкупила контрольный пакет акций рудника «Экати» (Ekati) у BHP Billiton в апреле 2013 года.

Только Rio Tinto зафиксировала снижение добычи на 13 процентов, до 13,9 млн каратов, из-за перехода с карьерной добычи на подземную на руднике «Аргайл», а также в связи с увеличением компанией переработки более бедной руды. Производство на руднике «Даявик» (Diavik), в котором Rio Tinto имеет 60-процентную долю, а Dominion 40-процентную, оставалось в прошлом году неизменным, составив 7,2 млн каратов, но в 2015 году, как ожидается, сократится на 8 процентов, до 6,7 млн каратов в соответствии с планом горных работ, утвержденным обеими компаниями.

Основной упор Dominion делает на шахту «Экати» (Ekati) в Канаде. Производство на «Экати», как ожидается, достигнет примерно 3,4 млн каратов за 2014 год, когда компания раскроет цифры в ближайшие недели. В 2015 году добыча, по планам, должна вырасти до 3,8 млн каратов, по мере того как работы переносятся между существующими трубками в основной области добычи и по мере того как Dominion готовится разрабатывать трубку «Джей» (Jay) в буферной зоне с тем, чтобы стимулировать рост в долгосрочной перспективе.

Если говорить о мировом производстве в 2015 году, следует упомянуть о нескольких существенных моментах, которые обходятся молчанием. Как ожидается, на руднике имени Гриба в России, принадлежащем компании «Лукойл» и запущенном в прошлом году, который находится на пути к достижению полной мощности в 4 млн каратов в год, добыча в этом году достигнет около 2 млн каратов. Точно так же рудник меньшего масштаба «Гхагху» (Ghaghoo) компании Gem Diamonds в Ботсване, введенный в эксплуатацию в сентябре прошлого года, планирует выйти на устойчивый уровень производства во втором квартале и в конечном итоге давать около 220 000 каратов в год.

В отличие от этого, производство на концессиях в районе Маранге (Marange) в Зимбабве, как сообщается, падает по мере истощения поверхностной породы в ходе горных работ, и компании пытаются оценить целесообразность добычи на залегающих под землей твердых конгломератах. Хотя официальных данные за 2014 год опубликовано не было, на Зимбабве пришлось около 4 процентов мирового производства в стоимостном выражении в 2013 году, согласно Докладу о сути положения дел в алмазной отрасли. По данным Кимберлийского процесса, добыча в Зимбабве, основную часть которой составляет алмазное сырье из Маранге, упала в 2013 году на 14 процентов, до 10,4 млн каратов.

Упомянутые выше случаи увеличения и снижения добычи, по-видимому, уравновешивают друг друга, и алмазный рынок может ожидать стабильных поставок алмазного сырья в 2015 году – в целом на уровне, аналогичном уровню 2014 года.

Пока не ясно, будет ли уровень спроса таким же, как в прошлом году. По крайней мере, в первом квартале автор данной статьи ожидает, что горнодобывающие компании будут располагать бо́льшими товарными запасами, чем обычно, учитывая нынешнюю размягченность рынка алмазного сырья.

Несмотря на это, рынок, хотя и слабый, еще не заставил горнодобывающие компании сократить свои планы добычи. Во всяком случае, они продолжают строить расчеты на более длительный срок и сохранять темпы работы на своих предприятиях. Более суровое испытание может наступить в следующем году, поскольку аналитики ожидают, что добыча алмазов достигнет пика в 2016 и 2017 годах. Время и спрос на рынке алмазного сырья определят, будет ли оправдано такое увеличение. В настоящее время горнодобывающие компании будут рады поддерживать осторожный баланс в рамках их, казалось бы, стабильного прогноза на этот год.