Мнение о потере золотом своего традиционного статуса актива-убежища было очень распространено два года назад. Реальность этого года показала, что, несмотря на ряд нетипичных особенностей поведения на фоне усиления инфляции в 2022 году, долгосрочно золото исправно выполняет свою функцию.

Цена на золото к началу сентября выросла на 21% с начала года, превзойдя динамику фондового рынка США (индекс S&P 500 прибавил за этот же срок 19%) по мере приближения к циклу сокращения процентных ставок ФРС. Перспективы ухудшения ставок по приносящим доход активам, такие как бонды, делают их менее привлекательными, что подстегивает цену на золото. На пользу золоту также идет сопряженный с инфляцией рост денежной массы и эскалация геополитических рисков. Центробанки, среди которых выделяется банк Китая, закупали рекордные объемы золота в 2022-23 гг, возвращаясь к традиционному источнику пополнения резервов на фоне дедолларизации, подкрепленной страхом финансовых санкций западных стран.

Прогнозы ничего не предвещали

О том, насколько неожиданным стало ралли золота, свидетельствуют итоги подведенного в начале февраля традиционного консенсуса экспертов LBMA (2024 LBMA Annual Precious Metals Forecast Survey). Средневзвешенный прогноз остановился на уровне $2059 за унцию, отражая мнение экспертов о том, что золото не совершит резких скачков. Прогноз был всего на 6% выше средней цены 2023 года, когда пиковое значение было зафиксировано в конце декабря на уровне $2078 за унцию.

Актуальные прогнозы по золоту гораздо радикальнее.

Commerzbank Research ожидает цену на золото в районе $2600 за унцию к середине следующего года, прогнозируя три снижения ставки ФРС к концу 2024 года и еще три в первой половине 2025 года. Барт Мелек (Bart Melek), глобальный руководитель стратегии по сырьевым товарам TD Securities, считает, что золото может достичь $2700 за унцию в ближайшие кварталы на фоне перспектив смягчения политики ФРС. Базовый сценарий Goldman Sachs предполагает цену $2700 к концу текущего года. Наконец, по оценке старшего директора по развитию бизнеса Американской биржи драгоценных металлов Патрика Йипа (Patrick Yip), золото может достичь $3000 за унцию уже в следующем году, если сохранится геополитическая неопределенность, произойдет снижение ставок или активизируются покупки мировых центральных банков.

Есть и более осторожные голоса.

Сочетание медвежьих и бычьих факторов для золота может в конечном итоге способствовать тому, что цена останется в относительно узком диапазоне до конца года, полагает обозреватель рынка сырьевых товаров Азии и энергетики в агентстве Reuters Клайд Рассел (Clyde Russel). С одной стороны, интерес инвесторов, вероятно, будет поддерживаться сохраняющимися ожиданиями смягчения денежно-кредитной политики в ключевых странах, с особым акцентом на вероятное снижение процентных ставок ФРС, и высокой геополитической напряженностью (продолжающиеся конфликты на Ближнем Востоке и Украине, президентские выборы в США). C другой, рекордно высокие цены начинают ограничивать часть более чувствительного к цене спроса.

Китай сделал паузу, но сохраняет аппетит

Скорее всего, это уже происходит.

К такому выводу можно прийти, если посмотреть на данные по китайским золотым резервам. Дело в том, что доля золота в резервах Китая непропорционально низкая: всего 4,9% по сравнению со средним мировым показателем в 16%. По данным на 2020 год, Китай был всего лишь шестым по объему золота в резервах, уступая России, Франции, Италии, Германии и США. При этом Китай имеет крупнейшие в мире валютные резервы, которые оцениваются примерно в $3,22 трлн. В ноябре 2022 года, спустя несколько месяцев после того, как западные санкции заморозили $300 млрд резервов России после начала конфликта в Украине, Народный банк Китая возобновил покупку золота. Этому предшествовала более чем трехлетняя пауза в пополнении запасов золота. По данным Всемирного совета по золоту (World Gold Council, WGC), китайский центробанк был крупнейшим в мире единоличным покупателем золота в 2023 году, а его чистые покупки в размере 7,23 миллиона унций стали наибольшими для Китая по крайней мере за 46 лет. Активность Народного банка Китая является фактически рекламой золота на внутреннем рынке, так как розничные инвесторы дублируют стратегию регулятора.

И вот в мае и июне этого года покупки Народного банка Китая прекратились, что поставило спотовые цены под удар, заставив рынок гадать о дальнейших планах этой страны. В июне импорт золота в Китай упал на 58% и достиг минимума с мая 2022 года. В июле покупок также не было.

Тем не менее, по данным агентства Reuters, которое ссылается на участвующего во внутренних обсуждениях инсайдера, аппетит Китая стабилен, речь о тактической паузе, вызванной ростом цен. «Но нам нужно смотреть на цены: центральный банк не может поддерживать постоянный объем покупок каждый месяц», — сообщил инсайдер, подтвердив, что геополитические факторы, вызванные конфликтами между Россией и Украиной и на Ближнем Востоке, были одними из драйверов спроса на золото в Китае в последние годы.

«Учитывая эту базу и очень большой масштаб валютных резервов, мы считаем, что Народный банк Китая будет покупать золото в больших объемах в течение десятилетий», — считает Нитеш Шах (Nitesh Shah), стратег по сырьевым товарам WisdomTree.

Во втором квартале центробанки, стараясь защитить и диверсифицировать свои портфели, увеличили закупки золота на 6% г/г, до 183 тонн, но это на 38% ниже предыдущего периода, свидетельствуют данные WGC. За полугодие мировые ЦБ закупили рекордные 483 тонны, что на 5% выше данных годичной давности. Ежегодный опрос WGC показал, что распределение золота в резервы продолжит расти в течение следующих 12 месяцев, что обусловлено необходимостью защиты портфелей и диверсификации в сложной экономической и геополитической обстановке. Тем не менее, уровень закупок центробанков по итогам 2024 года может уступать прошлогоднему (1037 тонн).

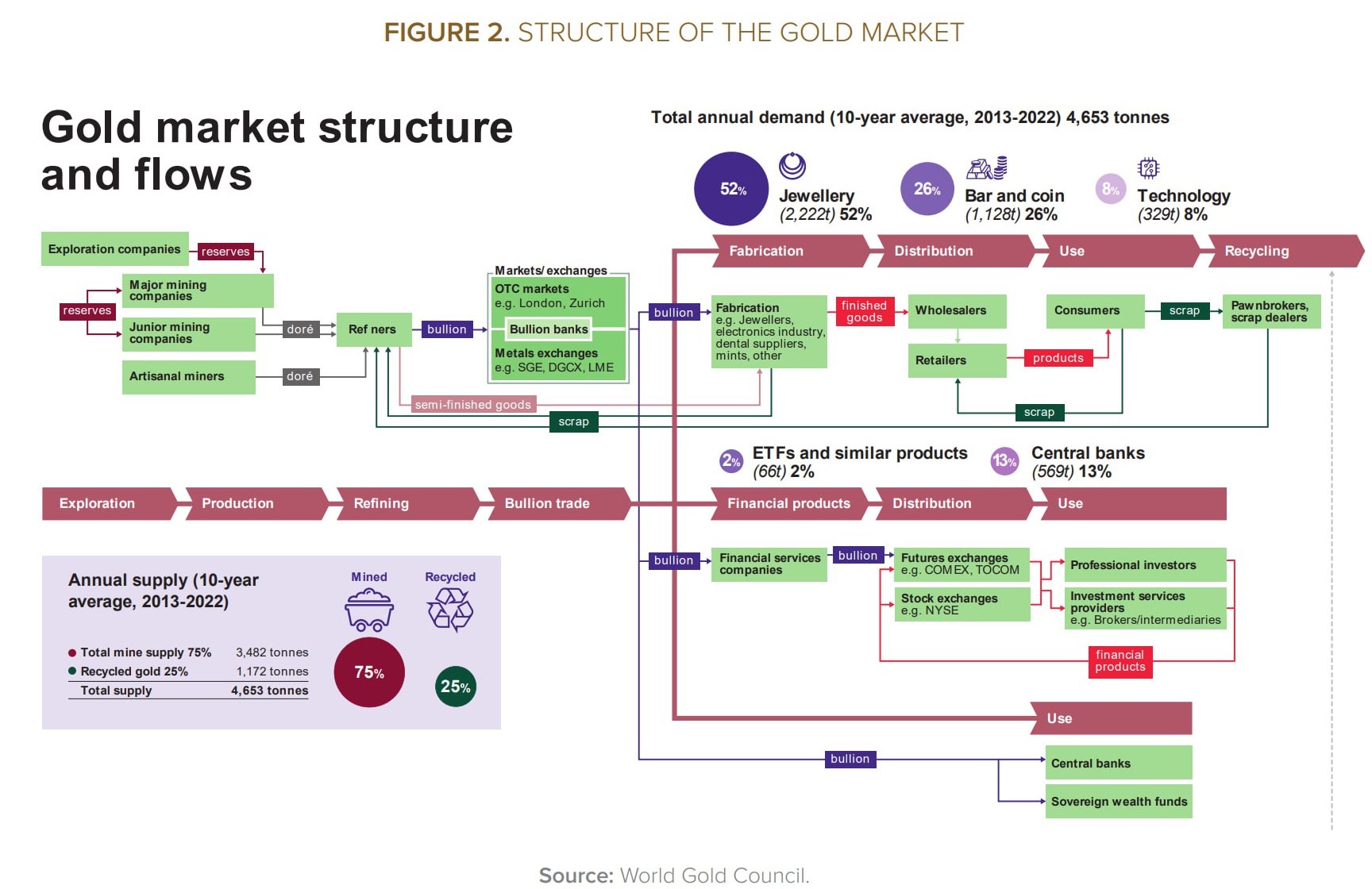

Уместно здесь напомнить о структуре спроса на золото. По данным WGC, 52% спроса за период с 2013 по 2022 год обеспечили ювелиры, 26% - инвестиции в слитки и монеты, а на центральные банки пришлось только 13%. Но в случае падения спроса со стороны ювелирного сектора, центробанки обычно выкупают свободные объемы с рынка, что поддерживает спрос на золото даже во время циклических спадов.

Роль внебиржевых сделок

В целом же глобальный спрос на золото во втором квартале 2024 года, по данным WGC, был рекордным для этого периода, составив 1258 тонн, что на 4% выше г/г. Но без учета внебиржевых сделок (over-the-counter, OTC, объем здесь вырос на 53% г/г, до 329,2 тонны), спрос снизился на 6% по сравнению с аналогичным периодом прошлого года, до 929 тонн. Рынок OTC абсорбировал излишек предложения золота и стал драйвером роста цен. Внебиржевые сделки как правило отражают покупки институциональных инвесторов, состоятельных частных лиц и семейных фондов. Тот факт, что наибольший прирост пришелся на этот сектор, может указывать на возможность замедления в предстоящие периоды, считает Клайд Рассел из Reuters.

WGC связывает всплеск интереса к золоту со стороны институциональных и состоятельных инвесторов необходимостью в диверсификации портфеля. Это ставит вопрос об устойчивости такого спроса, потому что инвесторы прекратят покупки, когда сочтут, что в их портфелях уже достаточно золота.

Ювелиры и ETF

В тоже время спрос на золото в ювелирных украшениях из-за высоких цен упал на 19% во втором квартале, до 390,6 тонны. Инвестиции в монеты и слитки снизились на 5% г/г, до 261 тонны, что также указывает на то, что потребители могут начать сокращать покупки из-за сильного роста цен.

Особую обеспокоенность вызывает спрос на ювелирные изделия в Китае и Индии, на которые совокупно приходится почти половина покупок физического золота. Спрос на ювелирные изделия в Китае упал на 35% во втором квартале до 86,3 тонны, в то время как в Индии зафиксировано падение на 17% до 106,5 тонны.

Потребительский спрос в Индии, вероятно, вырастет в третьем квартале после снижения импортной пошлины с 15% до 6%, хотя это может оказаться единовременным фактором, а не устойчивым сдвигом к более высокому спросу.

Частично спад на ювелирном рынке был компенсирован ростом спроса на золото в других отраслях. В технологическом секторе потребление выросло на 11%, до 81 тонны, за счет использования золота в электронике, прежде всего в чипах для ИИ.

Более высокие цены, вероятно, также повлияли на притоки в биржевые инвестиционные фонды (ETF), которые сократились на 7 тонн во втором квартале, после снижения на 113 тонн в первом.

Между тем, в июле глобальные ETF на золото привлекли $3,7 млрд, что сделало этот месяц самым сильным с апреля 2022 года. Приток средств наблюдался во всех регионах, но лидировали западные фонды. Во-многом это связано с политической обстановкой в США. Июль был беспрецедентно насыщен событиями, произошло покушение на Трампа и выход Байдена из президентской гонки. Притоки в золотые ETF усиливались около обеих дат, что указывает на возросший спрос на безопасные активы. Также сыграли свою роль макроэкономические факторы: доходность казначейских облигаций США упала, а доллар ослаб, подтолкнув цену золота к рекордно высокому уровню в течение месяца и стимулировав интерес инвесторов к золотым ETF. Поддержала спрос на золотые ETF и волатильность рынка акций, особенно во второй половине июля, считает WGC.

Предложение на рынке золота во втором квартале выросло на 4%, до 1258 тонн. В том числе добыча оказалась рекордной для этого периода - 929 тонн. Поставки вторичного сырья стали самыми высокими для второго квартала начиная с 2012 года, что стало ответом на рост цен.

Золото как хедж

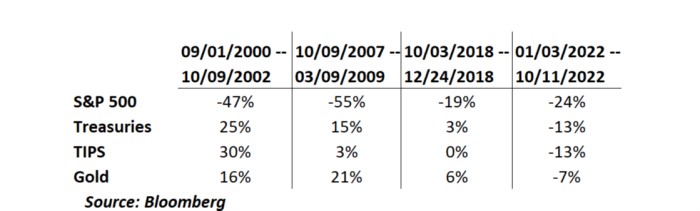

Выше мы уже отмечали, что активность частных инвесторов играет все более важную роль на глобальном рынке золота. Но на какие факты им следует обратить внимание, размышляя о доле золота в своих портфелях? На протяжении последних 20 лет золото выглядело намного лучше, чем другой классический инструмент хеджирования– облигации, констатирует финансовый обозревать FT Роберт Армстронг (Robert Armstrong).

При этом опыт болезненных для золота периодов – с 1997 по 2005 и с 2012 по 2016 гг – свидетельствует, что золото не является источником стабильной доходности. Но важно то, что золото хорошо показывает себя в те моменты, когда акции показывают себя ужасно. Это подтверждает сравнение общей доходности золота, индекса S&P 500, казначейских облигаций США, в том числе индексированных на уровень инфляции (TIPS), во время четырех недавних рыночных кризисов:

При этом Армстронг обращает внимание на непоследовательность тренда на фоне инфляции. Хотя на протяжении десятилетий золото сохраняет свою стоимость по отношению к инфляции, но в определенные периоды может совсем не коррелировать с инфляцией или ожидаемой инфляцией. Например, в 2020 году золото подскочило, когда начал работать печатный станок, но затем несколько лет было в боковике, хотя денежная масса продолжала расти.

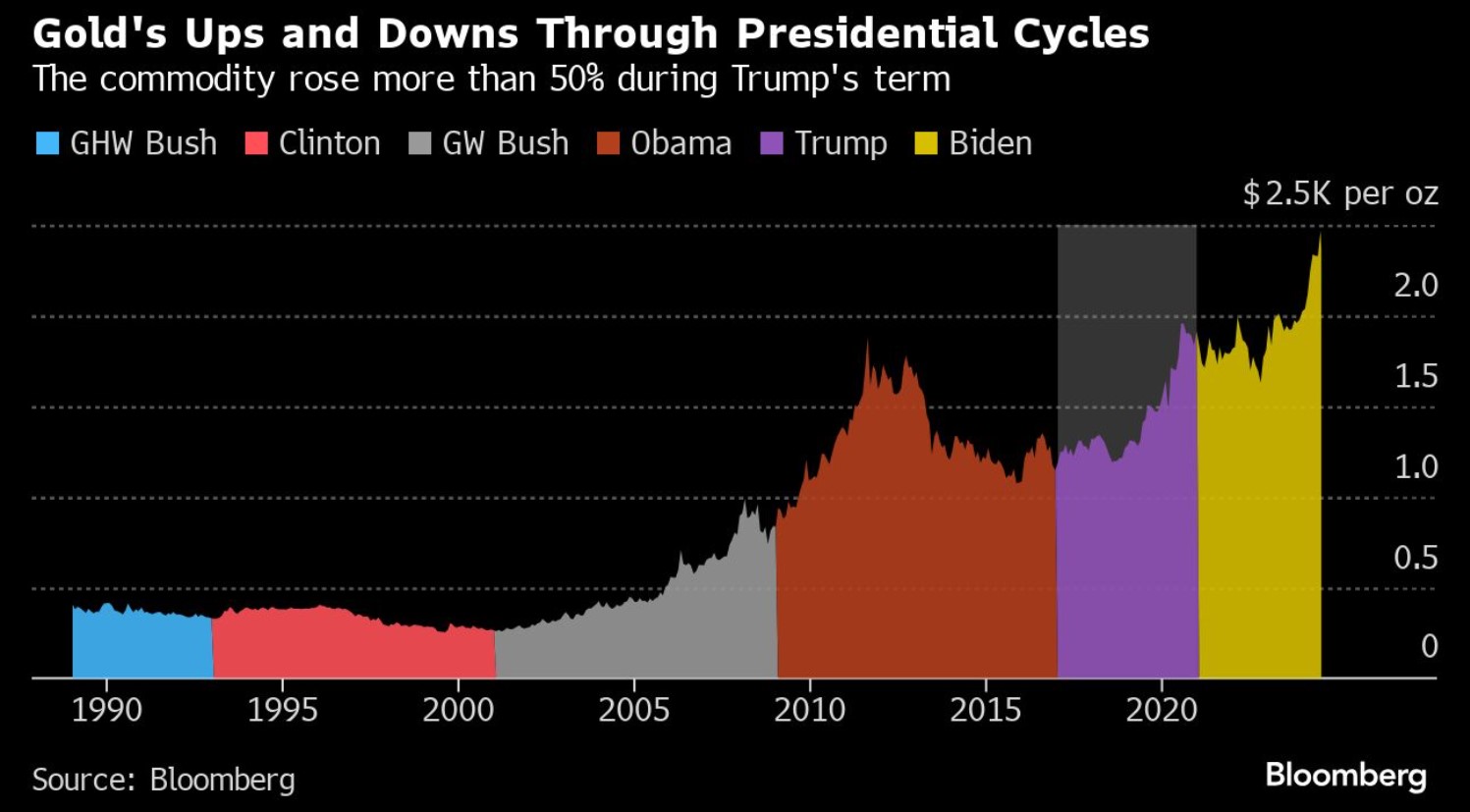

И еще одно интересное наблюдение. Цена золота росла в начале каждого президентского цикла в США в этом веке.

Золото или золотодобытчики?

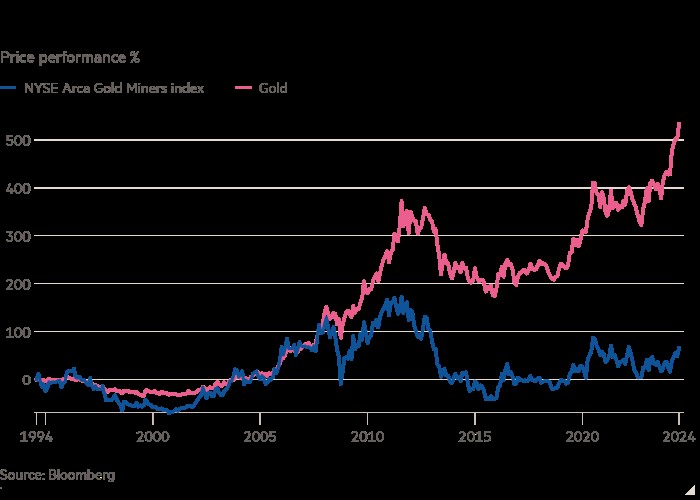

Цена на золото также выглядит более успешно по сравнению с акциями золотодобытчиков. FT приводит сравнение цены золота с ETF на диверсифицированную корзину акций золотодобытчиков (NYSE Arca Gold Miners Index).

Как показывает график, производители золота с 2008 года серьезно недооценены по сравнению с ценой своего продукта. Если углубиться в историю, окажется, что расхождение было всегда, просто с 2008 года оно стало наиболее красноречивым. С января 1970 года по декабрь 2021 года цена на золото выросла на 4667%, а индекс золотодобытчиков от Barron's (BGMI) вырос «всего» на 658%. И даже если учесть реинвестирование дивидендов, которые платит большинство компаний, картина для добывающих компаний останется плачевной.

В чем же причина?

Расхождение всегда объяснялось стереотипом, согласно которому золотодобытчики чрезмерно оптимистичны и склонны безудержно строить новые шахты, проявляя небрежность в распоряжении капиталом акционеров. По расчетам Джона Хартсела (John Hartsel) из Donald Smith & Co, в период с 2011 по 2015 год золотодобытчики понесли убытки в размере $80 млрд, переплатив за слияния или потерпев неудачу в реализации проектов. Хотя в отрасли есть примеры компаний вроде Agnico Eagle, имеющих традицию дисциплинированного отношения к капиталу, ситуацию осложняет инфляция операционных расходов. Ее темпы с 2020 по 2022 год опережали инфляцию цены на золото, сокращая маржу производителей, отмечает Анита Сони (Anita Soni) из CIBC Capital Markets.

Именно рост стоимости добычи золота является основным объяснением такой разности динамики. Затраты золотодобытчиков на рабочую силу, энергоносители и расходные материалы только растут под влиянием глобальной инфляции и сокращения содержаний золота в руде, в то время как самим компаниям приходиться размывать акции, проводя SPO для привлечения финансирования. При этом на цену на золото, которое является в первую очередь финансовым активом, рост реальных затрат производителей почти не влияет, так как ее определяют центробанки и фонды.

Игорь Лейкин для Rough&Polished