Стратегическая важность меди стала еще более очевидной в этом году, когда BHP попыталась поглотить переживающую не лучшие времена Anglo American, наиболее привлекательным активом в портфеле которой являются доли в медных рудниках в Чили и Перу. И хотя недавний пример Glencore, отказавшейся от выделения угольного бизнеса, доказывает, что дни менее востребованных ESG-ориентированными инвесторами природных ресурсов еще не сочтены, значение меди подчеркивает ее неуклонно растущая роль в бюджетах корпораций. На фоне повышения цен и относительной стабильности объемов добычи медь генерирует все большую долю в доходах, а медные проекты, бывшие недофинансированными на протяжении десятилетий, становятся основными составляющими capex, так как поддерживать эту стабильность все более затратно. Пока этот тренд сохраняется, дверь для мегасделок с медными активами остается открытой.

BHP

Весной BHP, крупнейшая в мире листингованная горнодобывающая компания, пыталась поглотить испытывающую проблемы Anglo American, предлагая $49 млрд. Сделка могла бы расширить медный бизнес BHP до 10% от мирового рынка, усилить присутствие в ведущих странах-производителях меди, Чили и Перу, приведя к образованию крупнейшего производителя меди, превосходящего Codelco. После отказа ВHP заявила о намерении сосредоточиться на развитии собственного медного бизнеса и готовится сфокусироваться на существующих и будущих проектах. «Это не был план «А» для нас», - высказался об идее поглощения Anglo глава BHP Майк Генри.

ВНР активно расширяет производство меди, учитывая огромную роль этого товара в энергетическом переходе и осложнившиеся перспективы для ее основного источника дохода — железной руды, поскольку экономический рост Китая замедляется, а предложение растет. В отчете за полугодие компания представила детали своих планов по расходам и росту в ключевых медных провинциях Чили, Южной Австралии и Аргентины.

В Чили ВНР владеет 57,5% крупнейшего в мире рудника Escondida, производительность которого к 2027-му финансовому году снизится из-за ухудшения содержаний в руде. Для поддержания объемов ВНР рассматривает ввод нового концентратора и использование инновационных технологий выщелачивания, которые способствуют увеличению извлечения. В Южной Австралии, где два года назад BHP купила производителя меди и золота OZ Minerals за $6,4 млрд, компания оценивает варианты производства более 500 тыс. тонн меди в год в начале 2030-х годов и более 600 тыс. тонн к середине 2030-х, что выше 322 тыс. тонн в прошлом финансовом году.

На развитие медных активов придется почти половина объема capex ВНР в 2025-м фингоду ($4,7 млрд из $10 млрд), следует из презентации компании. На железорудный сегмент ВНР потратит $2,5 млрд.

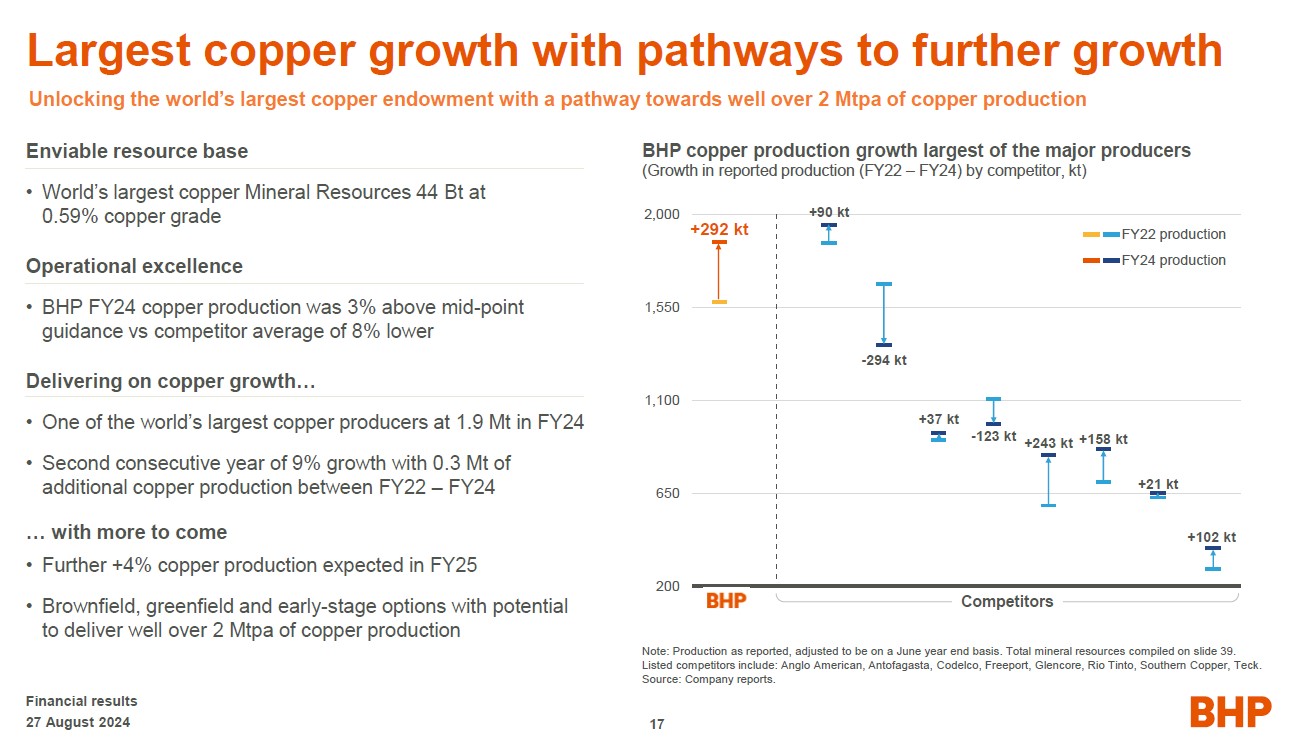

Обладая наибольшими в мире ресурсами меди, насчитывающими 44 млрд тонн руды с содержанием металла 0,59%, BHP второй год подряд опережает конкурентов по приросту производства, который достигает 9%. В 2025-м финансовом году выпуск меди, как планируется, вырастет еще на 4%. Медный бизнес ВНР работает с маржинальностью 51%, что пока ниже показателя железорудного бизнеса 68%.

Хотя BHP является лидером отрасли по приросту выпуска меди, увеличив производство на 300 тыс. тонн, компания пока далека от серьезного рывка в этой области, отмечает обозреватель FT Камилла Палладино. Она приводит оценки Barclays, согласно которым выпуск меди в 2030 году не будет сильно отличаться от сегодняшних 1,9 млн тонн, а рост произойдет только после этой даты.

Сейчас медь приносит менее 30% EBITDA горнодобывающей компании (65% приходится на железную руду), но компания рассчитывает, что эта цифра будет расти. BHP совместно с Lundin Mining Corp. договорились о покупке канадской Filo Corp., ведущей разработку медного месторождения Filo del Sol на аргентинско-чилийской границе, за $3 млрд. Этот рудник может войти в десятку крупнейших медных предприятий в мире.

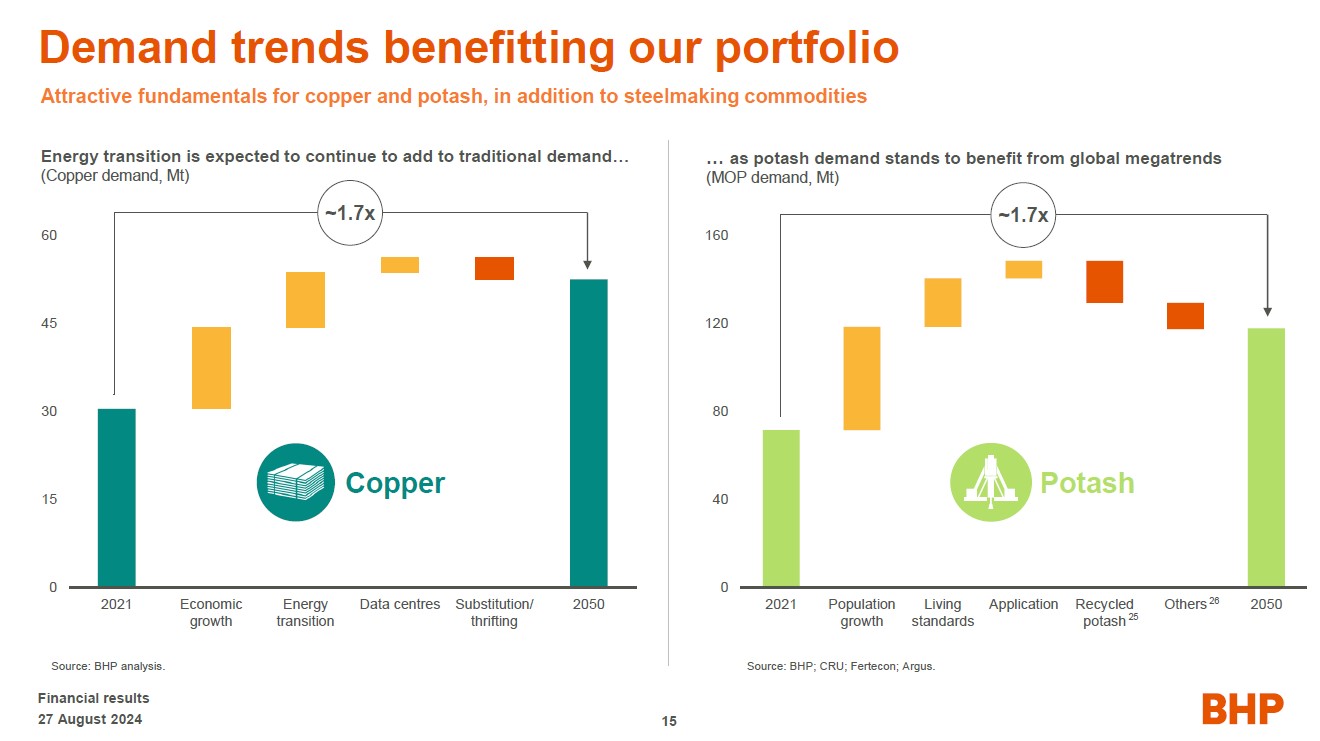

Строя планы по экспансии в медной отрасли, BHP ориентируется не только на попутный ветер в виде глобального перехода на более чистые источники энергии, но и на развитие рынка искусственного интеллекта. Это еще один драйвер для роста меди, способный усугубить надвигающийся дефицит металла, заявила в интервью газете Financial Times главный финансовый директор BHP Group Вандита Пант. "Сегодня на датацентры приходится менее 1% мирового спроса на медь, однако к 2050 году эта доля может вырасти до 6-7%", - отметила Пант. По ее оценке, рост числа центров обработки данных, а также ИИ-разработок, требующих более энергоёмких компьютерных мощностей, может дополнительно увеличить глобальный спрос на медь на 3,4 млн тонн в год к 2050 году.

Согласно прогнозу BHP, глобальный спрос на медь к 2050 году достигнет 52,5 млн тонн в год, это более чем на 70% выше уровня 2021 года, когда потребление металла в мире составило 30,4 млн тонн. Хотя в BHP признают, что избыток на рынке меди может сохраниться и в будущем году из-за слабости спроса в Китае, к концу текущего десятилетия рынок меди может стать дефицитным. Согласно прогнозу BHP, рост спроса на медь "в последней трети" 2020-х гг. может привести к скачку цен, поскольку спрос превысит предложение.

BHP может сделать еще одно предложение Anglo начиная с ноября. По словам главы компании, она не заинтересована отдельно купить угольные активы Anglo. Тем не менее, BHP готова временно превысить целевой показатель чистого долга, чтобы реализовать возможности по увеличению стоимости портфеля.

Anglo American

Медь является основной составляющей прибыли Anglo American, по итогам первого полугодия вклад этого металла в EBITDA составил 41%. Еще 28% принесла железная руда, 14% - платиноиды, 12% - металлургический уголь и 6% - De Beers. Рентабельность подразделения Anglo достигает 53%, что более чем вдвое выше маржи в платиноидах (24%), более чем вчетверо выше De Beers (13%) и опережает показатель железорудного дивизиона (43%), следует из презентации компании.

При этом издержки в медном подразделении за полугодие упали на 15%, что объясняется девальвацией чилийского песо на фоне роста объемов производства на основном медном активе Collahuasi. Для сравнения, в сфере производства платиноидов издержки снизились в первой половине 2024 года всего на 2%, а в алмазах – выросли на 33% на фоне строительства подземного рудника Venetia в ЮАР.

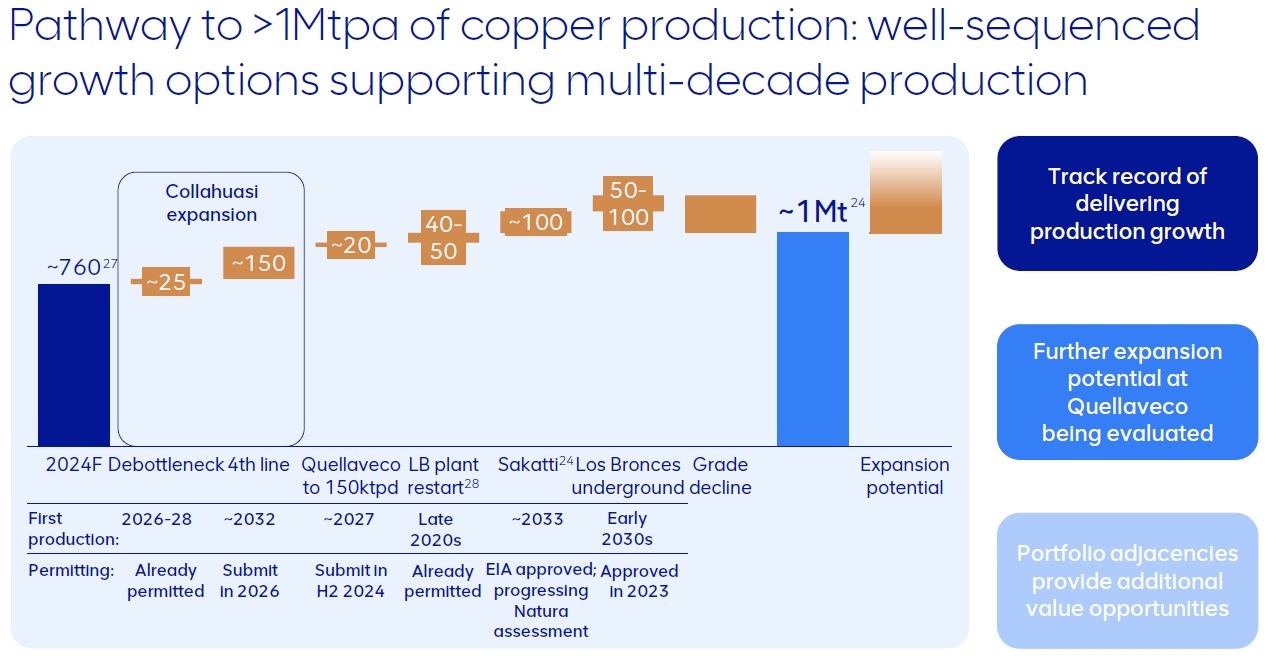

Anglo принадлежат 44% в чилийских медном руднике Collahuasi (еще 44% контролирует Glencore и 12% - японскому консорциуму во главе с Mitsui), который обладает одними из крупнейших в мире запасов меди. Также корпорация контролирует медно-молибденовый карьер Los Bronces в Чили, крупный проект Quellaveco в Перу и медно-никелевый проект Sakatti в Финляндии. Благодаря планомерному расширению Collahuasi, вводу Sakatti и переходу на подземную добычу на Los Bronces, Anglo рассчитывает увеличить ежегодный выпуск меди с нынешних 760 тыс. тонн до 1 млн тонн в начале 2030-х.

Находящиеся в развитой стадии и при этом обладающие потенциалом наращивания добычи медные активы Anglo тем ценнее, что перспективы освоения новых месторождений становятся все более затратными и спорными с точки зрения устойчивого развития. Запуск добычи на топ-20 неразрабатываемых на данный момент месторождений меди, запасы которых насчитывают 176 млн тонн, будет осложнен либо нехваткой водных ресурсов, либо необходимостью договариваться с местными общинами.

Отказываясь от предложения BHP, Anglo American аргументировала это недостаточной оценкой потенциала своих медных активов. Финальное предложение BHP предполагало долгосрочную оценку меди на уровне $9,5 тыс. за тонну, подсчитал Deutsche Bank, чей долгосрочный прогноз по меди предполагает середину диапазона в $9,4 – 10 тыс. за тонну. После отказа от сделки с BHP Anglo представила стратегию по радикальной переориентации компании на медь и железную руду. План реструктуризации компании включает также продажу De Beers и никелевых активов (их вклад в EBITDA всего 1%), а также разделение ее южноафриканского платинового подразделения Amplats.

Еще один компонент своего диверсифицированного портфеля активов – сельскохозяйственные удобрения – Anglo относит к категории опциональных. Компания, озабоченная сокращением издержек, временно замедлила освоение британского проекта по производству удобрений Woodsmith, признав его обесценение в размере в $1,6 млрд, которое повлекло за собой чистый убыток корпорации в размере в $672 млн за первое полугодие (годом ранее была чистая прибыль $1,26 млрд). Замедление финансирования Woodsmith является важной частью обнародованной в этом году программы по повышению эффективности и экономии. Корпорация планирует сэкономить $1,7 млрд в этом году и сократить капитальные затраты на $1,6 млрд в период с 2024 по 2026 год.

На продажу уже выставлены активы по коксующемуся углю в Австралии, которые Anglo рассчитывает продать в конце этого года – начале следующего, хотя ситуацию подпортил пожар на шахте Grosvenor. Также компания ищет покупателя на никелевые активы в Бразилии, производящие 38 тыс. тонн никеля в год. В начале сентября корпорация сообщила о продаже ее дочерней структурой 5,3% из 79% принадлежащих Anglo акций Amplats, выручив в ходе accelerated bookbuilding около $400 млн.

Rio Tinto

Около 60% выручки Rio формирует железная руда, но компания все больше внимания уделяет диверсификации в область необходимых для энергетического перехода металлов, в первую очередь меди, где ожидает роста на 3% в год с 2024 года, когда будет выпущено около 700 тыс. тонн. Этот рост будет обеспечен в основном рудником Oyu Tolgoi в Монголии, где идет работа по расширению мощностей до 500 тыс. тонн с 2028 года, а также СП с Codelco в Чили и First Quantum в Перу.

Rio ищет возможности для роста своего медного бизнеса и может рассмотреть крупное приобретение, хотя в настоящий момент рынок перегрет и на текущих уровнях Rio сделке не готова, заявил в конце августа глава компании Якоб Стаусхольм. В список поглощений Rio входит также канадская Teck Resources, которая продала свои активы по коксующемуся углю Glencore и фокусируется на меди и цинке.

Teck – еще одна компания, которая намерена сконцентрироваться на металлах, востребованных для энергоперехода. У компании есть четыре медных проекта, освоение которых обойдется примерно в $4,7 млрд, также Teck работает над наращиванием производства на второй фазе проекта Quebrada Blanca в Чили стоимостью около $8,7 млрд.

Помимо меди, Rio активно продвигается в развитии литиевого проекта Rincon в Аргентине, а также рудников по производству металла для аккумуляторов в Канаде и Сербии. Освоение литиевого месторождения Jadar в Сербии, лицензию на которое правительство страны закрепило за Rio, может покрыть 90% потребность Европы в этом сырье и подстегнуть выпуск электромобилей на этом континенте. По оценкам аналитиков Macquarie, рост производства меди и лития Rio является «новым стратегическим направлением» для инвесторов.

В первом полугодии рост выпуска и цен на медь и алюминий компенсировали снижение цен на железную руду. EBITDA железорудного бизнеса снизилась за период на 10%, в то время как EBITDA медного сегмента выросла на 67%. Цены на железную руду упали примерно на 15% в первой половине года из-за кризиса на рынке недвижимости в Китае.

Rio ожидает роста производства в медном эквиваленте примерно на 2% в этом году. По словам Стаусхольма, цель компании – добиться совокупного годового прироста на 3% с 2024 по 2028 год за счет существующих проектов. Рентабельность медного бизнеса находится на уровне 53%, уступая рентабельности железорудного бизнеса, достигающей 67%.

Glencore

Еще одним претендентом на Anglo была швейцарская Glencore, объединенная добывающая группа и сырьевой трейдер. О том, что Glencore, партнер Anglo по чилийскому медному руднику Collahuasi, предварительно изучает возможность покупки Anglo, сообщало в мае агентство Reuters со ссылкой на источники, но до официального предложения дело пока не дошло.

Помимо 44% Collahuasi, Glencore в Латинской Америке владеет долей в медно-цинковом карьере Antamina и месторождении Antapaccay в Перу. Также компания ведет добычу меди в ДР Конго, где ей принадлежат медно-кобальтовые месторождения Katanga и Mutanda, и Австралии. В 2024 году Glencore планирует выпустить 950 тысяч – 1,010 млн тонн меди, верхний уровень этого прогноза соответствует прошлогоднему показателю.

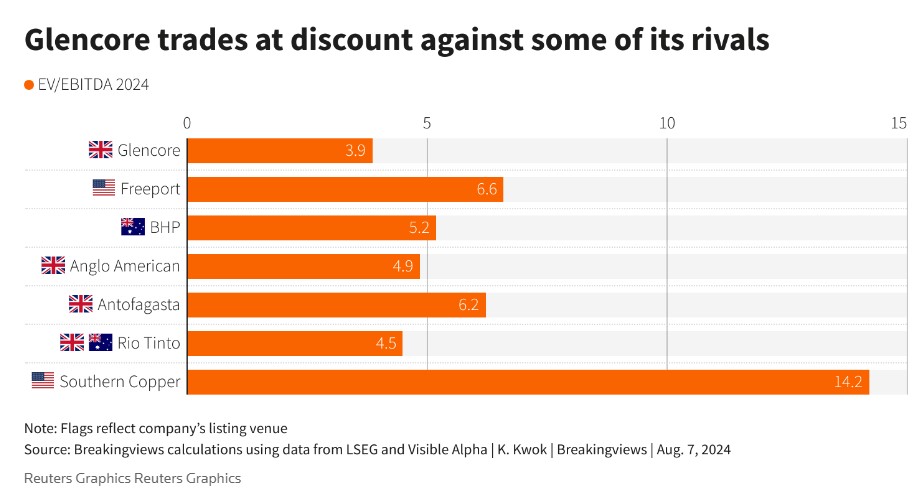

Приобретая угольный бизнес Teck Resources, вслед за неудавшейся затеей поглощения канадского горнодобытчика целиком, Glencore рассматривала spin off объединенных угольных активов. Это превратило бы Glencore в группу, сфокусированную на «зеленых» металлах для энергоперехода, в первую очередь на меди, увеличив ее рыночную капитализацию. «Чистые» медные компании или производители с доминирующей долей меди в своих портфелях, такие как Antofagasta и Southern Copper, оцениваются на Лондонской бирже с премией по сравнению с Glencore, так как большинство европейских инвесторов сохраняют приверженность к повестке устойчивого развития. Также Glencore котируется с дисконтом к конкурентам Rio Tinto, BHP и Anglo, которые более диверсифицированы в железную руду (3,9 прогнозной EBITDA по сравнению к 5 EBITDA в среднем).

Тем не менее, опросив собственных акционеров, Glencore решила не выделять угольные активы. Более 95% инвесторов Glencore высказались за сохранение этого бизнеса, прежде всего потому, что ископаемое топливо увеличит способность компании генерировать денежные средства, что ускорит распределение прибыли среди акционеров. Обеспокоенность инвесторов по поводу окружающей среды смягчилась за последние девять-двенадцать месяцев, и все больше из них осознают роль ископаемого топлива в поставках энергии и декарбонизации, пояснил CEO Glencore Гари Нэгл. Теперь возможным решением для повышения капитализации Glencore является перенос листинга в Австралию, где расположены основные угольные активы корпорации, или США, так как в этих юрисдикциях менее заметна роль инвесторов, сфокусированных на климатической повестке.

Коксующийся и энергетический уголь остаются доминирующим компонентом доходов Glencore, генерируя 34% прогнозной EBITDA в 2024 году, или $6 млрд, что превышает вклад меди в районе $4 млрд. При этом маржинальность угольного бизнеса уступает медному (30% против 46% по итогам полугодия), говорится в презентации компании. Инвестиции в медные проекты в 2024 – 2026 году составят около половины от всего capex Glencore, который составляет $5,7 млрд ежегодно. Компания планирует инвестировать $1,5 млрд в расширение Antapaccay и $400 млн – в новые проекты Mara и El Pachón в Аргентине.

«Норникель»

Российский «Норникель», входящий в топ-10 мировых производителей меди, ожидает в 2024 году снижения выпуска этого металла на 3,5% к итогу 2023 года, до 334-354 тыс. тонн в Норильском промышленном районе плюс 64-68 тыс. тонн медного концентрата на Быстринском ГОКе в Забайкальском крае. Производство сокращается в первую очередь из-за падения объема добычи руды в связи с вынужденным переходом на новое горное оборудование, поясняла компания.

При текущих ценах медь может рассматриваться как основная составляющая выручки "Норникеля" с долей около 30%. Для сравнения, по итогам 2021 года медь приносила 21%, почти столько же никель (22%), а на палладий приходилось 39%. Но цены на палладий и никель сильно ослабли, в отличие от меди, которая за прошлый год смогла вырасти на 3%, а в этом прибавила еще около 20%.

Руды Норильского промрайона многокомпонентные и компания, с учетом конъюнктуры, может увеличить извлечение медной продукции, заявил в феврале директор департамента маркетинга "Норникеля" Денис Шарыпин. "В рамках Норильска можно делать приоритизацию на медистые руды. Что позволит увеличить выпуск [руды с большим содержанием меди]. Гибкость определенная есть", - говорил он.

Благодаря структуре руды «Норникель» хорошо диверсифицирован и устойчив по рентабельности - рентабельность по EBITDA по итогам 2023 года составила 48%, при падении цен на никель и палладий на 30-40%.

Игорь Лейкин для Rough&Polished