Россия для мировой алмазно-бриллиантовой отрасли – это в первую очередь добыча, т. е. АЛРОСА, на которую приходится более четверти мирового производства алмазов. В огранке Россия занимает, по разным оценкам, от 4 до 7% рынка, объем которого превышает $19 млрд. И эта доля неуклонно сокращается из-за высокой себестоимости. Основные причины такого процесса - высокие по сравнению с Индией российские зарплаты и 18-процентный НДС при закупке алмазного сырья.

Низкая рентабельность огранки имеет и глобальное обоснование - отсутствие корреляции между ценами на алмазы и на бриллианты, вызванное тем, что значительная часть алмазного сырья служит предметом спекуляции, а не перерабатывается в бриллианты. Если вспомнить, что эта проблема стал одной из основных составляющих резкого падения алмазного рынка в 2015 году, то начинаешь понимать, что истинное значение гранильной отрасли, в том числе российской, не в ее весе относительно мирового рынка. Здоровая и стабильная гранильная отрасль – это гарантия устойчивого спроса и индикатор отсутствия пробок в «алмазном трубопроводе».

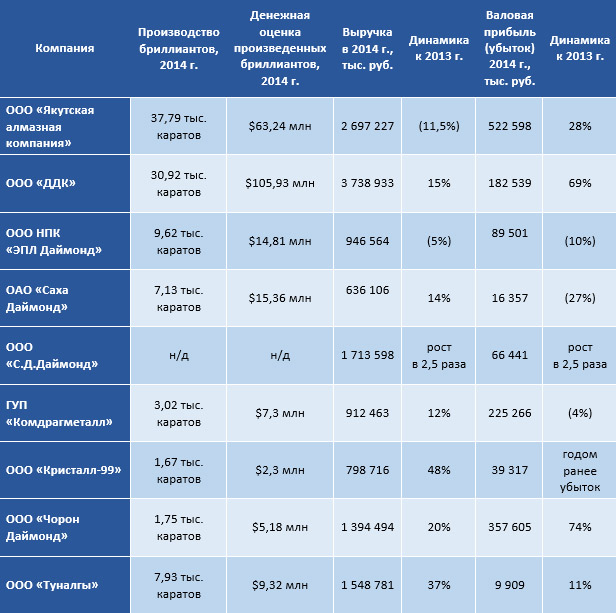

Мы попытались собрать все имеющиеся данные о финансовых и производственных результатах российских участников гранильной отрасли. Якутские предприятия мы рассмотрим отдельно. Огранщики не публичны, предоставляют минимум информации о своей деятельности, а их показатели не раскрываются каким-либо отраслевым объединением. Из-за этого последние данные датированы 2014-м годом, который был одним из самых успешных для отрасли (по крайней мере, для upstream) после кризиса 2008-09 годов. Годом, глубина падения по сравнению с которым будет определять степень тяжести нового кризиса, случившегося в текущем 2015-м.

Основные показатели производителей бриллиантов в РФ в 2014 году, вне Якутии

На Россию в 2013 году (более свежих данных нет, но о резких изменениях говорить нет оснований) приходилось 4% мирового рынка огранки алмазов, общая оценка которого $19,5 млрд. Общая выручка российской огранки составила $705 млн, объем производства – 707 тыс. каратов.

Доля России, лидирующей как по объему, так и по стоимости добычи, в огранке невелика из-за высокой себестоимости – от $40 до $160 на карат по сравнению с $40 в Индии, $45 в Китае, $100 в Бельгии. Отметим, что эти ориентировочные данные из материалов АЛРОСА датированы августом 2014 года, с тех пор рублевая себестоимость отечественных производителей очевидно снизилась, но зато подорожали все импортные товары, и главное – алмазное сырье, цены на которое номинированы в долларах.

По итогам 2014 года в пятерку лидеров отрасли по основным финансовым показателям (выручке и валовой прибыли) вошли смоленский «Кристалл», группа «Руиз» (кроме «Руиз Даймондс» - включает якутское ООО «Туналгы»), филиал «Бриллианты АЛРОСА», «Якутская алмазная компания» и «Чорон Даймонд».

Финансовые показатели «Бриллиантов АЛРОСА» не раскрываются, а данные входящих в это подразделение предприятий «Орел-АЛРОСА» и Барнаульского завода «Кристалл» непоказательны, так как не учитывают итоги московской площадки, которая организационно неотделима от АК «АЛРОСА». Можно предположить, что объем выручки «Бриллиантов АЛРОСА» проходит по строке «прочее» в отчетности АЛРОСА за 2014 г, т. е. это разница между общим объемом выручки (207,159 млрд рублей) и выручкой от продажи алмазов (184,065 млрд рублей), а также газа, социальной инфраструктуры и транспорта (в целом – 16,7 млрд рублей). В этом случае, объем продаж бриллиантов филиала АЛРОСА близок к 6,4 млрд рублей. Это 3% от консолидированной выручки по МСФО АЛРОСА за прошлый год.

За 9 месяцев 2015 года выручка «Бриллиантов АЛРОСА» (т.е. «прочая» выручка из консолидированной статьи выручки по МСФО) выросла на 9%, до 4,82 млрд рублей. При этом общая выручка АЛРОСА от продаж выросла на 17%.

Основные показатели якутских алмазогранильных предприятий в 2014 г. (13% в общем объеме производства бриллиантов РФ)

На все якутские предприятия в 2014 году приходилось 13% российского рынка огранки (данные республиканской программы «Развитие алмазогранильной и ювелирной промышленности на 2015-17 годы).

Якутские гранильные предприятия в 2014 году получили алмазное сырье на $317,6 млн, что на 10% выше уровня 2013 года. 92% из этих поставок пришлись на ЯПТА АК «АЛРОСА».

Для производства бриллиантов было использовано алмазное сырье на $208,2 млн (56,5% имеющегося алмазного сырья, с учетом остатков на начало года). Реализовано было алмазное сырье на $109,1 млн (29,6% от общего объема), что на 35% выше, чем в 2013 году. От объема реализованного 16% было направлено за пределы РФ.

Якутские гранильные предприятия изготовили в 2014 году бриллианты на сумму $225 млн, что на 1% выше оценки 2013 года.

Реализация бриллиантов в 2014 году снизилась на 4,4%, составив $235,3 млн, из них 49% на экспорт, 26% - на внутренний рынок РФ и 25% - на территории Якутии.

Крупнейший якутский огранщик по итогам 2014 года - «Якутская алмазная компания» (ООО «Якуталмаз Компани»), на нее пришлось 28% от общего объема реализации произведенных в республике бриллиантов. Эта компания также контролирует огранщика «Туймаада Даймонд», обладающего собственной ювелирной сетью и приобретенного в 2012 году у властей Якутии. В конце 2013 года «Якутская алмазная компания» стала долгосрочным клиентом АЛРОСА, однако уже через год покинула ALROSA Alliance. По данным источников на рынке, компания не смогла выполнить обязательства по закупкам алмазного сырья, столкнувшись с финансовыми проблемами, в том числе на фоне девальвации рубля. Как сообщают якутские СМИ, кредиторская задолженность в середине 2015 года превысила 1,7 млрд рублей. Кредиторами являются Сбербанк (подал заявление о банкротстве Якутской алмазной компании), Газпромбанк, МФК, Транскапиталбанк, Алмазэргиэнбанк, банк «Таатта». В конце июня этого года «Якутская алмазная компания» подала заявление о банкротстве в Арбитражный суд Якутии.

Игорь Лейкин для Rough&Polished