Платина выглядела наиболее сильно среди драгоценных металлов в 2022 г, подорожав на 12% по сравнению с почти 2%-ным падением палладия и скромным ростом цены золота и серебра (на 1,3% и 4,8% соответственно). Этот результат примечателен тем, что он был достигнут на фоне пусть и сокращающегося, но все еще профицитного рынка. В этом году, по оценкам большинства участников рынка, платина станет наконец дефицитной, что объясняется нерешаемыми проблемами с энергоснабжением южноафриканских производителей и приличным ростом спроса со стороны автопрома, где платина активно заменяет палладий в каталитических нейтрализаторах бензиновых автомобилей.

Долгосрочную поддержку платине оказывает формирующаяся водородная экономика. «Рынок платины занимает уникальное положение среди большинства сырьевых товаров, поскольку у него появляется новый конечный источник спроса в виде водородной промышленности, которая, как ожидается, станет существенной движущей силой спроса в 2030-х годах», - говорится в обзоре Всемирного совета по инвестициям в платину (WPIC).

Опрос LBMA Annual Precious Metals Forecast Survey отводит платине лидирующие позиции среди драгоценных металлов и в этом году. Консенсус опрошенных LBMA аналитиков предполагает среднюю цену платины в этом году на уровне $1,080 тыс. за унцию, что на 12,5% выше средней цены 2022 г ($958 за унцию) и на 8% выше средней цены, сложившейся по итогам первого квартала текущего года. Палладий, по оценкам экспертов, снизится на 14,3%, золото подорожает на 3,3%, серебро – на 8,8%.

НАСТУПЛЕНИЕ ДЕФИЦИТА

WPIC в мае опубликовал новую годовую оценку глобального дефицита платины в 983 тыс. унций, которая оказалась на 77% выше сделанного три месяца назад прогноза (556 тыс. унций). Дефицит соответствует 12% ожидаемого годового спроса на драгметалл.

Предложение платины, как ожидает WPIC, снизится на 1% к 2022 г. (до 7,913 млн унций), в то время как спрос вырастет на 28% (до 8,176 млн унций). Важным драйвером роста станет расширение стекольных мощностей в Китае, благодаря чему индустриальный спрос вырастет в этом году на 382 тыс. унций (или на 17%), достигнув самого высокого уровня за всю историю наблюдений.

До этого два года подряд рынок платины был профицитным (в 2022 г. в размере 854 тыс. унций, в 2021 г. - 1,29 млн унций).

«Норникель» более осторожен в оценке перспектив платины и ожидает небольшого профицита в этом году (в размере 200 тыс. унций), поскольку восстановление предложения будет опережать рост спроса со стороны автопрома. Этот профицит, как ожидается, будет поглощен инвестиционным спросом.

Johnson Matthey оценивает дефицит платины в этом году в 128 тыс. унций. Предложение вырастет на 4% (до 7,33 млн унций, в том числе добыча первичного металла - на 5%, до 5,8 млн унций), а спрос – на 19%, достигнув 7,46 млн унций. Помимо устойчивого промышленного спроса, сыграет свою роль более широкое внедрение триметаллических катализаторов на бензиновых автомобилях.

«Несмотря на экономическую неопределенность и относительно высокие процентные ставки, мы считаем, что спрос на платину в основном хорошо защищен от рисков снижения», - говорится в обзоре WPIC. К защищенным от рисков секторам относятся продолжающееся замещение палладия платиной в автомобильной промышленности, а также запланированное расширение стекольных и химических мощностей в Китае, поддерживаемое растущим инвестиционным спросом, сообщил глава WPIC Тревор Рэймонд.

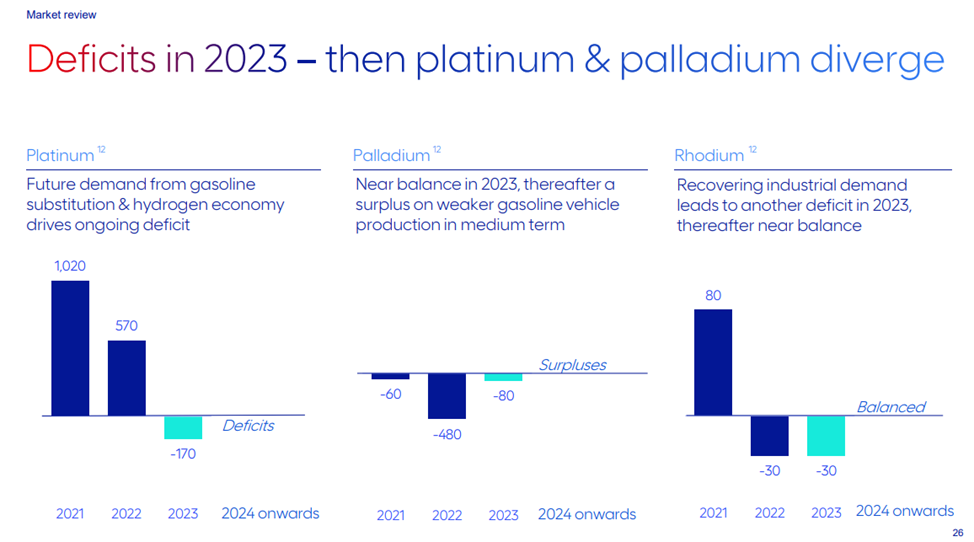

Anglo American Platinum (Amplats) ожидает краткосрочного дефицита в трех основных металлах платиновой группы (в платине - 170 тыс. унций). В отличие от палладия, платина останется дефицитной и после 2023 г на фоне замещения в бензиновых автомобилях и развития водородной экономики.

(Amplats Annual results presentations 2022)

В первом квартале 2023 г. дефицит платины составил 392 тыс. унций на фоне сильного спроса в автопроме, промышленности и восстановления инвестиционной активности. До этого значительный недостаток металла не фиксировался с третьего квартала 2020 г.

Предложение в первом квартале 2023 г. составило 1,614 млн унций, что на 9% меньше по сравнению с прошлым годом. Спрос был на 28% выше уровня аналогичного квартала прошлого года, составив 2 млн унций.

ПРОБЛЕМНОЕ ПЕРВИЧНОЕ...

В прошлом году предложение упало на 1 млн унций из-за энергетического кризиса в Южной Африке и вызванных санкциями операционных проблем в России. Горная добыча в Южной Африке сталкивалась с чувствительными последствиями сбоев на небольшом числе плавильных предприятий, где концентрируются потоки сырья с месторождений, обеспечивающих 70% мировой горной добычи платины.

Поставки платины из России упали в 2022 г на 10% из-за вызванной военным конфликтом с Украиной геополитической напряженности, препятствующей транспортировке товаров. WPIC считает, что проблемы с международной транспортировкой могут стать узким местом в логистике, но с учетом переориентации каналов продаж из Европы в Азию вполне вероятно, что движение продолжится. При этом из-за операционных сложностей и плановых ремонтов производство будет на 8% ниже своего среднего уровня. Johnson Matthey также полагает, что отгрузки платиноидов "Норникелем» в 2023 г окажутся примерно на уровне прошлого года (около 2,6 млн унций), так как, несмотря на планируемое сокращение производства в России на 7-12%, компания мобилизует непроданные в прошлом году запасы металла.

Тем не менее, с учетом непредсказуемости ситуации в Южной Африке, добыча платины в этом году вновь уязвима, считает WPIC, и прогнозирует ее на уровне 5,511 млн унций, что примерно соответствует показателю 2022 г и на 6% ниже среднего уровня с 2013 г.

«Завершение реконструкции металлургических заводов в Южной Африке должно обеспечить большую стабильность поставок, но усиливающийся энергетический кризис создает значительную неопределенность в отношении сроков выпуска запасов полуфабрикатов, образовавшихся в результате простоев», - предупреждает WPIC. В связи с этим WPIC ожидает, что предложение в регионе, в лучшем случае, останется практически неизменным по сравнению с прошлым годом.

По оценке «Норникеля», мировое производство первичной платины в этом году вырастет на 6% (до 5,9 млн унций), благодаря выпуску южноафриканскими производителями незавершенного производства, накопленного в 2022 г из-за отключений электроэнергии и нехватки плавильных мощностей.

Проблемы южноафриканских производителей иллюстрируют отчеты Amplats. Производство аффинированных металлов Amplats упало в первом квартале этого года на 13% (после падения в 2022 г на 26%), что вызвано затянувшейся реконструкцией плавильного завода Polokwane и перебоями с энергоснабжением. Для обеспечения энергонезависимости Amplats создала СП с EDF Renewables по строительству мощностей возобновляемой энергии на 600 МВт, строительство солнечных станций начнется во втором квартале этого года. Прогноз Amplats по производству по-прежнему зависит от снабжения электроэнергией и не предполагает роста в течение трех лет, причем в 2025 г выпуск достигнет минимума за это время. Издержки компании на фоне усугубления глобальной инфляции выросли в прошлом году на 11%, в этом году ожидается рост еще на 16%.

В первом квартале объем добычи платины упал на 7% по сравнению с прошлым годом, до 1,2 млн унций, так как рост выпуска в России лишь отчасти компенсировал сокращения в Южной Африке на фоне усугубляющейся нехватки электроэнергии.

...И вторичное предложение

Вторичное производство находилось в течение двух последних лет на низком уровне, так как подержанные автомобили использовались дольше из-за сокращения доступности новых автомобилей и изменения потребительских привычек. Количество платиносодержащих ювелирных изделий, утилизируемых в прошлом году, также падало. В 2023 г вторичное производство снизится на 1% из-за сохраняющихся ограничений на поставку металлолома, считает WPIC.

«Норникель», наоборот, полагает, что вторичное предложение увеличится на 13%, до 1,7 млн унций на фоне сокращения сбоев в цепочке поставок и увеличения доступности новых автомобилей.

Объем recycling в первом квартале 2023 г сократился на 12% г/г, до 413 тыс. унций из-за постоянной нехватки автомобильного лома. Пользователи вынуждены дольше эксплуатировать старые автомобили, в то время как на переработке ювелирных изделий отразилось снижение продаж новых ювелирных изделий в Китае.

ОЖИВЛЕНИЕ В АВТОПРОМЕ

Спрос со стороны автомобильной промышленности в этом году вырастет на 357 тыс. унций (или на 12%), ожидает WPIC. Объемы замещения палладия в катализаторах бензиновых двигателей нарастают, а загрузки металлов платиновой группы увеличиваются из-за ужесточения законодательства о выбросах. Происходит активное проникновение систем очистки на основе платины на рынок большегрузных автомобилей Китая.

При этом WPIC исходит из прогноза по росту выпуска легковых автомобилей в 2023 г до 86 млн штук. Это на 4% выше, чем в 2022 г, и значительно больше, чем в 2020-21 гг, затронутых COVID, но все еще ниже допандемийных уровней.

Основной причиной отставания, которое наиболее заметно на рынках Европы, Японии и Северной Америки, по-прежнему является нехватка полупроводников, которая обошлась отрасли в прошлом году в 3 млн автомобилей (по сравнению с 9 млн в 2021 г), говорится в обзоре Johnson Matthey. К этому добавилась нехватка жгутов проводов, которые поступали на сборочные конвейеры немецких автопроизводителей из Украины.

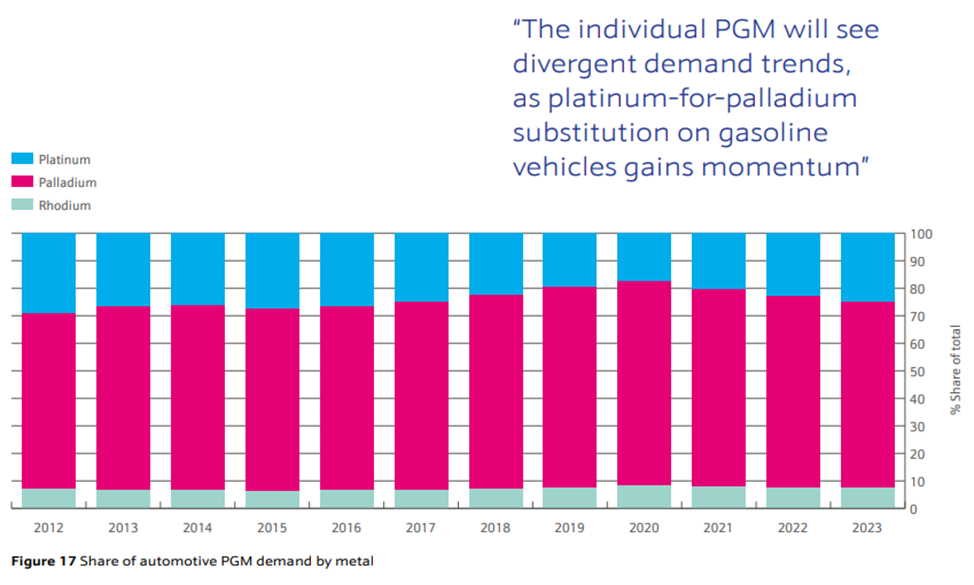

Johnson Matthey также прогнозирует двузначный рост спроса на платину в автопроме – на 11%, то есть впервые с 2017 г выше 3 млн унций. В то же время спрос на палладий упадет на 2%, что отражает опасения по поводу доступности из-за большой доли России в его производстве, а также высокие цены на палладий за последние четыре года. Замещение палладия платиной продолжает набирать обороты, отмечает JM. Хотя цены на палладий в последние месяцы упали, это вряд ли окажет краткосрочное влияние на программы установки катализаторов.

(Johnson Matthey PGM Market report May 2023)

Еще одним отражением тренда в пользу платины служит более широкое использование триметаллических катализаторов, в которых снижается содержание палладия и родия. Все еще высокие цены на эти два металла поощряют усилия по экономии и стимулируют замену на платину, отмечает JM.

При этом суммарный мировой спрос на металлы платиновой группы (МПГ) для автомобилей в 2023 г вырастет всего на 1%, до 12,2 млн унций, считает JM. Весь рост в сегменте легковых автомобилей придется в этом году на электромобили с аккумуляторными батареями (BEV), доля которых на мировом рынке автомобилей выросла за прошлый год с 6% до 10%, констатирует JM. Хотя законодательные нормы по уровню выбросов двигателей ужесточаются, большинство автопроизводителей уже может соответствовать новым требованиям без значительного увеличения загрузок платиноидов в автокатализаторы.

По оценке «Норникеля», продолжающееся замещение палладия платиной поможет компенсировать негативный эффект от оптимизации использования платины в большегрузном транспорте в Китае и дальнейшего падения производства дизельных автомобилей в Европе.

«В то время как спрос на платину для каталитических нейтрализаторов будет постепенно снижаться по мере увеличения электрификации автопарка, ожидается, что часть этой электрификации будет приходиться на автомобили на топливных элементах (FCEV), и, включая спрос на водород, не связанный с транспортом, общий спрос на платину, вероятно, значительно возрастет», - отмечает WPIC.

В первом квартале 2023 г спрос со стороны автопрома на платину повысился на 9%, до 806 тыс. унций.

РЕКОРДНЫЙ УРОВЕНЬ ПРОМЫШЛЕННОГО СПРОСА

Увеличение стекольных мощностей и, в меньшей степени, ввод новых химических мощностей являются основными факторами роста общего промышленного спроса на платину в 2023 г, отмечает WPIC. Эти факторы компенсируют более слабый спрос со стороны нефтяного и электроэнергетического сегментов.

С повышением процентных ставок активные инвестиции промышленных потребителей платины могут стать слишком обременительными, но большая часть дополнительных мощностей приходится на Китай, где финансирование доступно по более привлекательным ставкам, говорится в обзоре WPIC. Помимо этого, продолжающееся увеличение мощностей в химическом сегменте (9% от общего спроса), по-видимому, отчасти связано с тем, что крупные энергетические компании продолжают диверсифицироваться в нефтехимическую промышленность, чтобы снизить риски, связанные с энергопереходом, который угрожает спросу на сырую нефть и газ.

Инвестиционный спрос, несмотря на слабые покупки монет и слитков в конце 2022 г – начале 2023 г, в целом выглядит значительно лучше, чем в последние годы, в основном благодаря высокому интересу к ETF. В итоге, как прогнозирует WPIC, инвестиционный спрос выйдет из негативной зоны и достигнет 433 тыс. унций в этом году.

В первом квартале инвестиционный спрос был положительным в размере 175 тыс. унций по сравнению с отрицательным (-54 тыс. унций) тремя месяцами ранее, благодаря переходу от оттока из ETF к притоку в размере 43 тыс. унций. Промышленный спрос вырос на 8% г/г, составив 570 тыс. унций.

Игорь Лейкин для Rough&Polished