Медь является фаворитом отраслевых аналитиков, а медные активы, как показывает свежий пример гонки BHP за поглощением Anglo American, выделяются в портфелях горнодобывающих корпораций и являются предметом повышенного интереса конкурентов. Закрытие гигантского рудника в Панаме в конце 2023 года, сокращение прогнозов по производству меди крупнейшими горнодобывающими компаниями и санкции на металлы из России сформировали устойчивые ожидания перебоев в поставках меди. Закономерно, что цена на медь, которая повсеместно используется в бытовой технике, строительстве, электронике и транспортном оборудовании, выделяется на фоне других металлов, перспективы роста потребления которых не так однозначны.

Ралли меди достигло рекордного уровня $10,9 тыс. за тонну к 20 мая, после чего цена скорректировалась к июлю почти на 13%. Оптимизм был охлажден тем, что физический дефицит так и не материализовался из-за активного роста добычи в ДР Конго и переработки в Китае, а китайская индустрия недвижимости еще не оправилась от последствий банкротства Evergrande Group, что давит на спрос в этой стране. Теперь, когда ажиотаж утих, на первое место вышли фундаментальные причины. И хотя слабый спрос в ключевом секторе потребления в Китае остается фактором неизвестности, в долгосрочной перспективе энергетический переход и растущий спрос на электроэнергию выглядят солидной базой для бега меди к новым вершинам.

Баланс рынка

Глобальный рынок рафинированной меди объемом 26,5 млн тонн был сбалансирован в 2023 году. В текущем году, согласно прогнозу International Copper Study Group (ICSG), ожидается избыток в 162 тыс. тонн, так как производство рафинированной меди подрастет на 2,8% г/г, восстановившись после серии простоев, аварий и эксплуатационных проблем, которые произошли в 2023 году в ряде крупных стран-производителей, включая Чили, Японию, Индию, Индонезию и США. В 2025 году профицит сократится до 94 тыс. тонн, так как выпуск рафинированной меди хоть и вырастет на 2,2% г/г на фоне расширения мощностей в Китае, Индонезии и Индии, но будет сдержан из-за низкой доступности концентратов. Важными факторами в следующем году станут запуск проекта Малмыж в России и расширение Камоа-Какула (Kamoa-Kakula) в ДР Конго.

Добыча меди на рудниках в 2023 году составила 22,4 млн тонн, крупнейшими производителями являются Чили, Перу и Демократическая Республика Конго (ДРК). Производство рафинированной меди (включая первичную и переработанную медь), в 2023 году составило 26,5 млн тонн, при этом основным поставщиком рафинированной меди является Китай. Помимо рафинированной меди, ежегодно потребляется порядка 6 млн тонн лома.

«Норникель» ожидает в 2024 году дефицит на рынке рафинированной меди в объеме 0,2 млн тонн, что эквивалентно трем дням потребления. В конце мая прогноз по дефициту был пересмотрен с 0,1 млн тонн. Рост спроса опередит рост предложения: потребление, как ожидается, увеличится на 3% (до 26,2 млн тонн), предложение – на 2% (до 26 млн тонн). Компания также ожидает, что рынок останется в дефиците и в 2025 году, прогнозируя его на уровне 0,1 млн тонн. «Без разработки новых месторождений в долгосрочной перспективе возникнет существенный дефицит рынка», - отмечает «Норникель».

Камнями преткновения на пути быстрого расширения мощностей являются риски приобретения земли и подключения к сетям, а также нехватка воды в засушливых регионах, поскольку добыча меди обычно требует значительного использования воды. Уже в декабре 2022 года крупнейший сырьевой трейдер и горнодобывающая компания Glencore прогнозировала дефицит поставок в 50 млн тонн к 2030 году.

Опасения на счет поставок

В области первичного предложения текущий год является непростым, главным образом из-за более высокого уровня простоев на рудниках. Канадский производитель First Quantum в конце 2023 года закрыл шахту Кобре (Cobre) в Панаме, где производилось около 350 тыс. тонн в год, из-за протестов местного населения и налогового спора. Anglo American сократила производственный план на 2024 и 2025 гг (с 1 млн тонн до 710-790 тыс. тонн и 690-750 тыс. тонн соответственно), в то время как у компании Vale отозвали лицензию шахты Соссего (Sossego). Ведущий мировой производитель меди Codelco продолжает восстанавливаться после операционных трудностей, из-за которых в 2023 году производство меди снизилось до 1,32 млн тонн, самого низкого уровня за 25 лет.

Эти факторы привели к недостатку концентратов и падению уровня затрат на рафинирование и переработку (treatment charges, ТС) в Китае до рекордно низкого уровня с 1989 года и отрицательных значений, что заставило объединение медеплавильных заводов Китая анонсировать сокращение производства на 5% - 10%, отложив расширение существующих мощностей и запуск новых.

В апреле на рынок повлияло решение правительств Великобритании и США ввести санкции против российских цветных металлов на международных биржах, таких как LME и CME. Поскольку подавляющая часть запасов меди на складах LME имела российское происхождение (62% в марте), это решение стало основной причиной высокой волатильности цен в последние месяцы, отмечает «Норникель».

Тормозящий Китай

Хотя запасы на LME по итогам первых 5 месяцев снизились (почти на 30%, до 120 тыс. тонн), общий уровень биржевых запасов повышается, что является необычным явлением на фоне роста цен. Запасы крупнейших мировых бирж металлов являются для трейдеров и аналитиков индикатором рыночной силы: они заполняются, когда рынок перенасыщен, и истощаются, когда спрос высок. В основном рост произошел в Китае (запасы Шанхайской фьючерсной биржи, SHFE выросли на 870%, до 300 тыс. тонн) и он отражает как переизбыток предложения, так и ослабление физического спроса.

Китай является крупнейшим потребителем рафинированной меди с объемом потребления 14,7 млн тонн по состоянию на 2022 год.

По данным Bloomberg, запасы металла на складах SHFE в июне выросли до самого высокого уровня с 2020 года и составили около 330 тыс. тонн. Старший аналитик Zhengxin Futures Чжан Цзефу (Zhang Jiefu) заявил, что излишки металла «просто невозможно потребить», так как производители проводов и кабелей находятся под «огромным давлением» из-за спада в секторе недвижимости Китая. Рост запасов меди отражает как спад в этом секторе, так и в целом вялую производственную и кредитную активность, поскольку Пекин уклоняется от прямого стимулирования потребления домохозяйств.

На сектор недвижимости в 2023 году приходилось более 20% потребления меди Китая, следует из исследования S&P Global. Эта индустрия является ключевой с точки зрения спроса, и слабость в этой сфере, вероятно, продолжит являться тормозом для цен, считает Юджин Чан (Eugene Chan), торговый менеджер Zhejiang Hailiang Co. Есть также некоторые признаки того, что высокие цены стимулируют более активную замену алюминия на медь в строительстве.

По словам Ван Вэя (Wang Wei), генерального менеджера крупного трейдера меди Shanghai Wooray Metals Group Co., спрос «немного восстанавливается», но только для того, чтобы вернуться к уровню годичной давности. Ослабление импульса к восстановлению Китая заставили Goldman Sachs в конце мая пересмотреть свой прогноз средних цен на медь в этом году с $9750 за тонну до $8698 за тонну.

Прогнозы по ценам

Разрыв между слабым спросом в Китае и ажиотажем, с которым фонды делали бычьи ставки на медь, свидетельствует в том числе о том, что индустриализация и урбанизация Китая уже не являются единственным драйвером рынка меди. Все большие объемы металла поглощает электрификация. Тем не менее, если активность в Китае так и не восстановится, слабый период является не просто результатом отложенных покупок, а индикатором низкого базового спроса. В этом случае, по мнению наиболее пессимистичных трейдеров, цены могут упасть еще больше — обратно до $9000 или даже $8000 за тонну.

«Поток финансового рынка превратился в ручеек. Без этого дополнительного покупателя, движимого макроэкономическими факторами, все сводится к тому, сможет ли базовый физический рынок поддерживать текущую цену», — говорит управляющий директор по исследованиям сырьевых товаров BMO Capital Markets Колин Гамильтон (Colin Hamilton).

С учетом недавнего падения цен «теперь вопрос в том, достаточно ли более чем 10%-ного отката, чтобы изменить настроения в Китае», задаются вопросом аналитики JPMorgan.

Некоторые аналитики утверждают, что цена на медь может вырасти во второй половине года в результате сдерживаемого спроса. «С падением цен мы увидим, как люди воспользуются этим», — сказал аналитик Fastmarkets Борис Миканикрезай (Boris Mikanikrezai).

Однако Дэниел Смит (Daniel Smith), руководитель исследовательского отдела лондонской брокерской компании по металлам AMT, полагает, что в этом году цены могут упасть еще больше, если некоторые фонды, скупавшие металл, начнут делать ставку на падение цен.

По мнению «Норникеля», ситуация делает потенциально нестабильным ценовое ралли первой половины 2024 года. Из-за нестабильности высоких цен в ближайшем будущем производители не хотят увеличивать выпуск, предпочитая приобретать действующие предприятия, а не инвестировать в длительный и крайне неопределенный процесс разработки новых рудников.

Растущий спрос

Со стороны спроса, смешанные макроэкономические показатели и сохраняющаяся геополитическая напряженность оказывают давление на рынок меди, но потребление металла будет расти на 3% в год как в 2024 году, так и в 2025 и 2026 годах, считает «Норникель». При этом основной рост потребления приходится на Китай и Индию. В Китае, несмотря на торможение экономического роста, спрос будет расти благодаря повышению выпуска электромобилей, распространению возобновляемых источников энергии и инвестициям в энергосистему.

По данным Международного энергетического агентства (IEA), на электрические сети приходится 15% глобального потребления рафинированной меди. Нагрузка на электросети увеличивается в связи с экстремальными погодными условиями в последние годы.

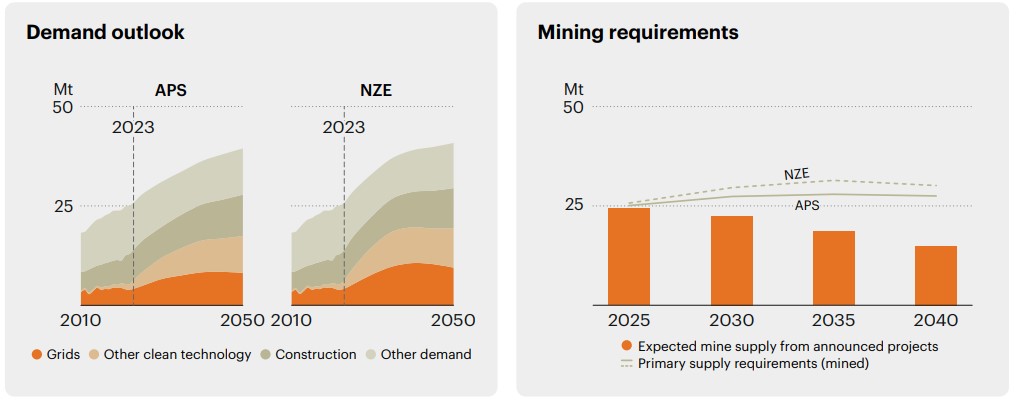

IEA ожидает, что спрос на медь с 26 млн тонн в 2023 году вырастет до 31 млн тонн в случае приверженности правительств к выполнению в срок обязательств по сохранению климата (Announced Pledges Scenario, APS) и до 33 млн тонн в сценарии достижения углеродной нейтральности к 2050 году (Net Zero Emissions, NZE). Электросети остаются вторым по величине источником спроса в консервативных сценариях, но в сценарии NZE к 2030 году станут крупнейшим, потеснив строительный сектор. Спрос со стороны EV растет наибольшими темпами и к 2050 году, как ожидается, на этот сектор будет приходиться 12% мирового спроса против 2% в 2023 году.

Источник: IEA’s Global Critical Minerals Outlook 2024

Demand outlook – Прогнозируемый спрос. Mining requirements – Необходимые объемы добычи. Mt - млн тонн. Grids - Электросети. Other clean technology – Другая чистая технология. Construction – Строительство. Other demand – Спрос от других секторов. Expected mine supply from announces projects – Ожидаемое предложение от рудников по объявленным проектам. Primary supply requirements (mines) – Необходимый объем предложения первичного металла (добытого).

Хотя рост электрификации замедлился в первой половине года, «Норникель» по-прежнему считает переход к «зеленой» энергетике основным драйвером спроса на медь. «В отличие от никеля и кобальта, которые преимущественно используются в производстве электромобилей (EV), использование меди в том числе связано со строительством зарядной инфраструктуры и распределительных электрических сетей, которое в меньшей степени подвержено текущим колебаниям на рынке EV», - подчеркнула компания.

Помимо EV, интенсивно растет потребление меди в возобновляемых источниках энергии. Интенсивное развитие этих зависимых от меди отраслей ослабило корреляцию спроса на медь с макропоказателями, отмечает «Норникель». В этих отраслях в прошлом году было использовано 3,3 млн тонн меди, что на 58% выше г/г, в основном за счет производства солнечных панелей. В 2024 году использование меди в этих отраслях вырастет примерно до 3,8 млн тонн и далее до 4,4 млн тонн в 2025 году, что отражает ежегодный рост на 16%.

По оценке ICSG, видимое (apparent) мировое потребление рафинированной меди увеличится примерно на 2% в 2024 году и на 2,5% в 2025 году, в том числе в Китае – на 2% в 2024 году и на 1,6% в следующем году. После снижения на 3% в 2023 году, потребление вне Китая вырастет в этом и следующем году на 2,4% и 3,8% соответственно, главным образом из-за ввода новых мощностей по выпуску полуфабрикатов в Индии и ряде других стран, прогнозирует ICSG.

Игорь Лейкин для Rough&Polished