Итоги 2010 года

Дочерние алмазодобывающие предприятия ЗАО АК АЛРОСА - ОАО «АЛРОСА-Нюрба» (доля компании – 87,57%) и ОАО «Алмазы Анабара» (доля компании – 100%) - в условиях увеличения спроса и роста цен на алмазное сырье также восстанавливают свои предкризисные показатели (Табл. 1).

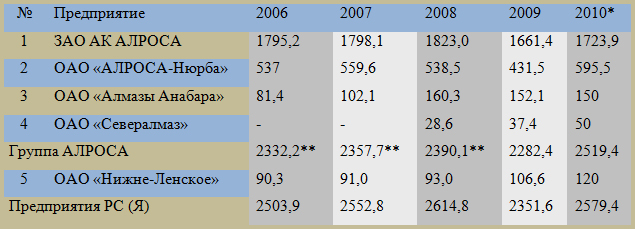

Таблица 1

Добыча алмазов алмазодобывающими предприятиями группы АЛРОСА и Республики Саха (Якутия) в 2006-2010 годы

($ млн)

Таблица составлена на основе отчетов предприятий за 2006-2010 годы

Таблица составлена на основе отчетов предприятий за 2006-2010 годы

*Оценка автора

** Без ОАО «Алмазы Анабара»

И если дочерние предприятия компании, а также ОАО «Нижне-Ленское» практически восстановили и значительно превзошли свои предкризисные показатели добычи алмазов в 2007 году, то сама АЛРОСА в связи с масштабным переходом на подземный способ разработки основных месторождений несколько снизила их. В целом объемы добычи алмазов алмазодобывающими предприятиями Якутии в 2010 году также оказались выше уровня 2007 года. Рост цен на алмазы способствовал успешной их реализации, которая в целом по группе АЛРОСА составила 3,4 млрд долларов, а предприятий республики – 3,5 млрд долларов.

Планов громадье

21 февраля 2011 года на заседании правления компании утверждена стратегия развития компании АЛРОСА до 2018 года, в рамках которой для достижения основной цели - укрепления лидирующих позиций на мировом рынке - поставлены задачи по опережающему воспроизводству выбывающей минерально-сырьевой базы и обеспечению роста капитализации АЛРОСА. Для этого предполагается завершение строительства и ввод в эксплуатацию подземных рудников «Мир», «Айхал» и «Удачный». Компания также существенно увеличит объемы и темпы геологоразведочных и поисковых работ, реализует программу модернизации основного производства, завершит формирование клиентской сети, основанной на принципах географической диверсификации сбыта и долгосрочных контрактах с крупнейшими потребителями алмазного сырья, обеспечит выполнение программ социального партнерства и защиты окружающей среды на территории своей основной деятельности.

Основные показатели программы стратегического развития АЛРОСА до 2018 года:

- добыча алмазов по группе АЛРОСА увеличится к 2018 году до 39,6 млн каратов в год в сравнении с 32,8 млн каратов в 2009 году;

- прогнозируемый объем реализации алмазного сырья составляет около 35 132 млн долларов США;

- бюджет инвестиций в 2009-2018 годах составит 215 302,5 млн рублей, в том числе долгосрочные финансовые вложения – 32 140,8 млн рублей;

- инвестиции в нефинансовые активы – 148 201,5 млн рублей, в том числе в строительство – 147 151,4 млн рублей;

- техническое перевооружение и замена изношенного оборудования - 34 960,2 млн рублей;

- бюджет геологоразведочных работ с 2011 года по 2018 год составит 25 594 млн рублей;

- чистая прибыль за этот период ожидается в размере 93,87 млрд рублей;

- величина долгосрочных кредитов и займов АЛРОСА к концу 2018 года прогнозируется в размере 1,9 млрд долларов США.

Данная программа является базовой и будет скорректирована в соответствии с принятыми ранее техническими решениями по повышению эффективности отработки трубок «Юбилейная» и «Комсомольская», строительства подземного рудника «Удачный».

Кроме того, модель развития АЛРОСА до 2018 года будет скорректирована в зависимости от выбора базовой схемы реализации проекта освоения железорудных месторождений в Южной Якутии «Тимир» - после рассмотрения технико-экономического обоснования (ТЭО) проекта и завершения переговоров с потенциальными инвесторами.

Переход на шахтный способ добычи на кимберлитовых трубках «Мир», «Айхал» и «Удачный» требует значительных капитальных вложений. Кроме того, предстоящая разработка железорудных месторождений в Южной Якутии дочерним предприятием компании ОАО ГМК «Тимир» предполагает привлечение значительных инвестиционных ресурсов. Резонно встает вопрос – откуда взять деньги?

Наблюдательный совет компании 23.02.2011 года рассмотрел вопрос о проекте устава компании, который предусматривает, что АЛРОСА является открытым акционерным обществом и что она вправе выпустить дополнительно к размещенным акциям (272 726 штук) обыкновенные именные акции в количестве 76 362 штук (28% к имевшимся на момент преобразования).

Кроме того, для капитализации долга ОАО «Севералмаз» перед компанией АЛРОСА Наблюдательный совет определил цену приобретаемых компанией акций дополнительного выпуска в размере до 17,1 млрд рублей (около 590 млн долларов). На внеочередном общем собрании акционеров АЛРОСА, которое должно состояться 5 апреля этого года, будут приняты решения по изменению устава и преобразовании компании в ОАО, а также об одобрении сделки по акциям дочернего предприятия.

«Дочки» на выданье

По данным агентства Финмаркет, в 2010 году продажа акций всех «дочек» могла принести компании АЛРОСА до 20 млрд рублей для финансирования инвестиционных программ. Из них доля в ОАО «Севералмаз» (45% минус 1 акция), которое является наиболее проблемным дочерним предприятием, оценивалась в 10-12 млрд рублей. Предприятие с начала добычи алмазов не приносило прибыли и сейчас имеет около 1 млрд рублей чистого убытка в год, так как себестоимость добычи алмазов (70 долл./карат) выше стоимости реализации продукции (около 50 долл./карат). Президент АЛРОСА Федор Андреев ранее отмечал, что «Севералмаз» является наиболее вероятным кандидатом на продажу части акций (от 25% до 49%). По технико-экономическому обоснованию развития предприятия, разработанному головной компанией, предполагается переход от экспериментальной добычи алмазов к промышленной с достижением плановой производительности до 4 млн тонн руды в год (объем добычи алмазов при этом составит 200-250 млн долл.). Строительство фабрики потребует около 400-500 млн долл. инвестиций. Таким образом, продажа акций ОАО «Севералмаз» вряд ли принесет необходимые инвестиционные ресурсы для АЛРОСА.

Вероятно, следует рассмотреть возможность IPO других дочерних алмазодобывающих предприятий: ОАО «АЛРОСА-Нюрба», ОАО «Алмазы Анабара», а также реализацию ангольских активов. С учетом роста стоимости акций на мировых фондовых биржах, происходящих в последнее время, а также с улучшением производственных показателей предприятий стоимость этих активов можно грубо оценить в 3 млрд долл., а стоимость самой компании АЛРОСА в 6 млрд долларов. В итоге за счет размещения акций алмазодобывающих предприятий группа АЛРОСА может привлечь до 3 млрд долларов, необходимых для ее дальнейшего развития.

Ю. Г. Данилов, к.э.н., ФГНУ «Институт региональной экономики Севера»