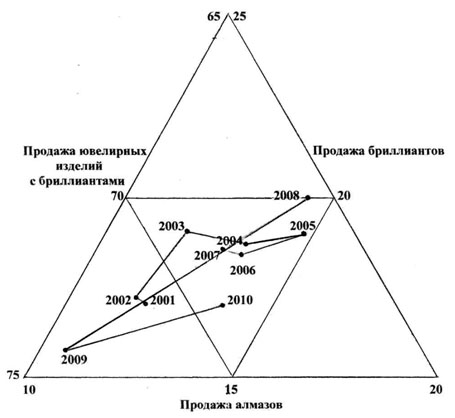

Прошедший экономический кризис 2008-2009 годов кардинально изменил сложившиеся в докризисное время отношения между добывающими, гранильными и торгующими алмазной продукцией предприятиями. Резкое снижение спроса на алмазное сырье и бриллианты в 2009 году привело к значительному спаду производства, и пропорции между секторами алмазного бизнеса существенно изменились. Далее в 2010 году шло восстановление алмазного рынка, сопровождавшееся резким обострением конкуренции между основными производителями и потребителями алмазов, бриллиантов и ювелирных изделий с бриллиантами. Для более точной оценки и прогноза в сложившихся условиях развития алмазного рынка автором была использована трехкомпонентная диаграмма, на которой отражаются все три сегмента алмазного рынка.

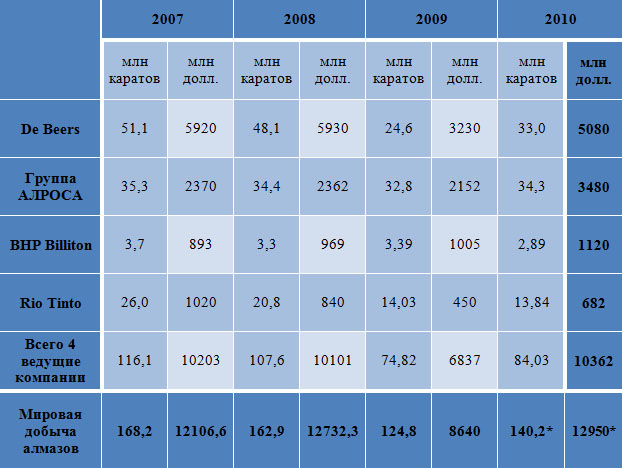

Учитывая, что в алмазодобывающей отрасли основную роль играют четыре крупнейших компании, которые оперативно на своих сайтах публикуют отчеты предприятий, можно предварительно, до опубликования официальных статистических данных Кимберлийского процесса, которые появляются ежегодно в конце июля, определить мировой объем добычи алмазов (Табл. 1).

Таблица 1

Добыча алмазов крупнейшими мировыми компаниями в 2006-2010 годы

Таблица составлена автором на основе годовых и квартальных отчетов компаний De Beers, BHP Billiton, Rio Tinto и ЗАО АК «АЛРОСА»

за 2006-2010 годы.

*Оценка автора.

Доля крупнейших мировых компаний в добыче алмазов составляет около 70% по физическому объему и около 80% по стоимости. Считая, что пропорции в алмазодобывающем секторе остались на прежнем уровне, определяем мировую добычу алмазов за год. Далее, учитывая тенденции развития других сегментов рынка, определяем их значение по трехкомпонентной диаграмме (Рис 1).

Рис. 1. Сегменты мирового алмазопровода в 2001-2010 годы на трехкомпонентной диаграмме.

Определенные таким образом прогнозные значения 2010 года, совмещенные с показателями алмазопровода Хаима Эвен-Зохара за 2005-2010 годы, приведены в Таблице 2.

Таблица 2

Мировой алмазопровод в 2005-2010 годах

млрд долл.

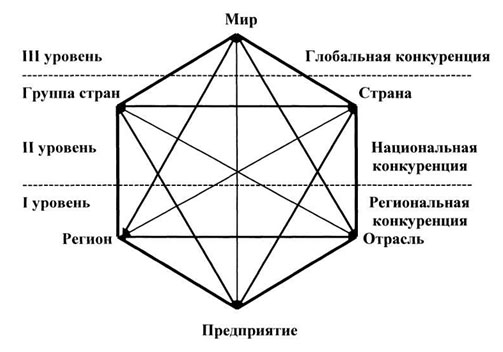

В условиях глобализации мировой экономики и либерализации рынков, когда происходит обострение конкурентной борьбы во всех сферах деятельности, определение перспектив и направлений развития алмазно-бриллиантового комплекса (АБК) Республики Саха (Якутия) является актуальной задачей.

Для исследования регионального алмазно-бриллиантового комплекса автором была разработана модель (Рис. 2), которая рассматривает три уровня конкуренции: региональный, национальный и глобальный.

Рис. 2. Модель уровней конкуренции.

Рассмотрение в этом ракурсе с учетом доли и роли каждого из сегментов АБК республики позволяет определить их конкурентоспособность на указанных уровнях конкуренции (Табл. 3).

Алмазодобывающая отрасль и ее ведущая компания ЗАО АК «АЛРОСА», занимающая более 20% рынка (в 2009 году – 29%) конкурентоспособны на глобальном уровне конкуренции. Предприятия алмазогранильной отрасли республики в мировом масштабе составляют малую долю и могут конкурировать только на национальном уровне, составляя от 20 до 25% в разные периоды.

Таблица 3

Роль АБК Республики Саха (Якутия) в мировом алмазном бизнесе в 2005-2010 годы

млн долл.

Таблица составлена автором на основе данных Кимберлийского процесса, отчетов крупнейших алмазных компаний и существующих пропорций в мировом алмазном бизнесе.

Таблица составлена автором на основе данных Кимберлийского процесса, отчетов крупнейших алмазных компаний и существующих пропорций в мировом алмазном бизнесе.

*Расчетные данные автора.

Наиболее прибыльный и конкурентный сектор торговли ювелирными изделиями с бриллиантами регионального АБК составляет ничтожную малую долю мирового и незначительную часть российского рынков, и здесь можно пока говорить только о региональной конкуренции. Таким образом, в Республике Саха (Якутия) алмазодобывающая отрасль конкурентоспособна на международном уровне, предприятия гранильной отрасли на национальном уровне, а торговля ювелирными изделиями с бриллиантами только на региональном.

В соответствии с прогнозируемым ростом мирового спроса на алмазную продукцию в перспективе предлагаются следующие основные пути развития регионального АБК:

- Стабилизация достигнутого уровня алмазодобычи.

- Кластерное развитие алмазно-бриллиантового комплекса Республики Саха (Якутия).

- Инновационное развитие и модернизация предприятий алмазной отрасли.

- Диверсификация производства за счет освоения добычи других минеральных ресурсов республики.

Реализация предлагаемых механизмов развития АБК региона позволит в перспективе обеспечить ее динамичное развитие и значительно увеличить долю Российской Федерации и Республики Саха (Якутия) не только в добыче алмазов, которая будет составлять 25% от мировой, но и в гранильной сфере и торговле ювелирными изделиями с бриллиантами. К 2020 году можно достичь 5-процентной доли в мировой гранильной отрасли и к 2030 году доли в 1-2% в мировой торговле ювелирными изделиями с бриллиантами. Общий объем производства алмазной продукции составит в 2020 году 5 млрд долл., а в 2030 году – 6 млрд долл.

Таким образом, АБК Республики Саха (Якутия), несмотря на развитие мегапроектов, будет и в дальнейшем играть ведущую роль в экономике региона.

Ю. Г. Данилов, к.э.н., ФГНУ «Институт региональной экономики Севера»