Приватизация и IPO акций ОАО АК «АЛРОСА» стала свершившимся фактом. Продажа акций на ММВБ началась со сбора заявок от желающих приобрести акции компании 14 октября 2013 года и закончилась поздно вечером 25 октября 2013 года. В так называемую книгу заявок поступили предложения от 71 компании. Россия и Якутия продали инвесторам во время IPO по 7% акций (515 547 593 шт.) компании «АЛРОСА». Всего было продано 16% акций «АЛРОСА» по цене размещения 35 рублей за одну акцию, что, безусловно, можно считать большим успехом в условиях современного состояния российской экономики. Из них по 7% приватизируемые акции, принадлежащие Росимуществу и Правительству Якутии, еще 2% продала сама алмазодобывающая компания «АЛРОСА» в лице кипрского офшора Wargan Holdings Limited. Общая сумма сделки составила 1 286 млн долл., из которых по 562 млн долл. от приватизации акций получат Россия и Якутия, а 162 млн долларов получит сама компания.

По результатам рассмотрения окончательной книги заявок более 60% акций достались инвесторам из США, 24% – инвесторам из Европы (в том числе 20% - инвесторам из Великобритании) и 14% – инвесторам из России», – говорится во внутренней правительственной записке по результатам закрытия книги заявок в ходе IPO «АЛРОСА». Эти цифры несколько расходятся с данными Президента РС (Я) Е. А. Борисова, который в своем интервью сообщил, что представители Соединенных Штатов Америки приобрели 50%, по 20% – инвесторы от России и Великобритании, 4% - представители европейского бизнеса, а остальные из других стран. Более точные данные, вероятно, появятся позже в официальных документах компании.

Рекордный рост индексов ведущих бирж на мировых фондовых рынках, в том числе индекса Dow Jones в 2013 году, косвенно свидетельствуют о преодолении кризисных явлений в США и постепенном выходе мировой экономики из кризиса. Учитывая к тому же наметившийся к концу года спад в российской экономике, можно с уверенностью сказать о том, что проведение IPO компании «АЛРОСА» было произведено своевременно и по достаточно высокой цене.

Роль компании в экономике Якутии

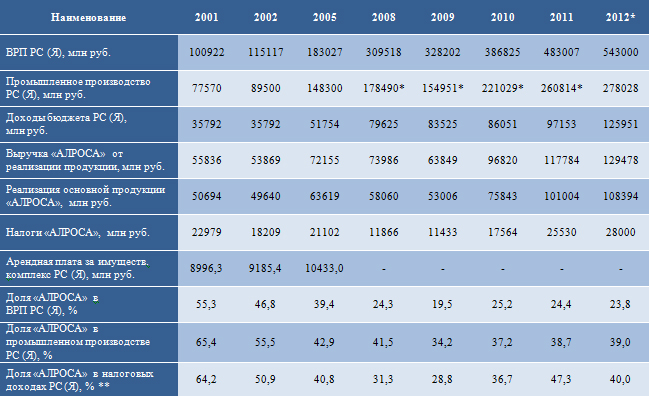

Если говорить о той роли, которую играет ОАО АК «АЛРОСА» в экономике Якутии, то трудно не согласиться с утверждением Президента Республики Саха (Якутия), что это «наше всё», и в этом нет никакого преувеличения. Несмотря на приход в республику крупнейших российских добывающих компаний, начавших масштабное освоение нефтегазовых и угольных месторождений республики, учитывая систему налогообложения в России, алмазно-бриллиантовый комплекс остается стратегической и основной бюджетообразующей отраслью экономики, а ОАО АК «АЛРОСА» его основой (Табл. 1).

Таблица 1

Роль ОАО АК «АЛРОСА» в экономике Республики Саха (Якутия) в 2001-2012 годах

Таблица построена автором по данным ФСГС РФ, ТО ФСГС по РС (Я), отчетов и материалов ОАО АК «АЛРОСА» за 2001-2012гг.

* По данным МЭР РС (Я) и официальных сайтов руководства РС (Я).

** оценка автора.

Позиция республики в отношении полной приватизации «АЛРОСА» и важность государственной составляющей в акционерном капитале компании

Учитывая вышесказанное, понятна позиция руководства, а также населения и ведущих экономистов республики в отношении полной приватизации российского пакета акций компании. По распоряжению Правительства РФ от 20 июня 2012 года предусматривалось до 2016 года прекращение участия Российской Федерации в уставном капитале ОАО АК «АЛРОСА» с координацией продажи акций, находящихся в государственной и муниципальной собственности Республики Саха (Якутия), с возможностью направления на развитие региональной инфраструктуры денежных средств, поступающих от приватизации акций.

Кроме того, акции ОАО АК «АЛРОСА» остаются последним крупным активом в собственности республики, чем обусловлена необходимость сохранения над компанией государственного контроля. И как показал практический опыт последних лет, именно государственная поддержка способна удержать алмазодобывающую отрасль от резкого спада в периоды экономической нестабильности и кризисных явлений в мировой экономике, поскольку основная составляющая цены продукции добычи алмазов и ее переработки образуется на рынке роскоши.

В результате длительных переговоров и дискуссий в середине 2013 года руководством Российской Федерации был принят компромиссный вариант сохранения государственного контроля после приватизации акций «АЛРОСА» (по 25% + 1 акция у правительств России и республики). Он в принципе совпадает с прогнозами и внесенными сотрудниками научно-исследовательского «Института региональной экономики Севера» СВФУ им. М.К. Аммосова – Даниловым Ю. Г. и Егоровым Е. Г. в ноябре 2010 года - предложениями руководству республики по вариантам преобразования алмазной компании. В этой связи для правительства Республики Саха (Якутия) и руководства ОАО АК «АЛРОСА» представлялось бы целесообразным, учитывая позиции, достигнутые отделом экономики недропользования НИ ИРЭС СВФУ в экономических исследованиях по перспективам дальнейшего развития мирового алмазного бизнеса и отечественных алмазодобывающих предприятий, заключить договор о сотрудничестве с возможным размещением государственного заказа на эту тему.

Значение IPO «АЛРОСА» для определения реальной рыночной стоимости компании

Примерную рыночную стоимость акций компании «АЛРОСА» можно было предварительно оценивать по их стоимости на российских биржах после листинга акций компании. Однако, учитывая малые объемы сделок по этим бумагам определить капитализацию и реальную рыночную стоимость пакета акций такой крупной алмазодобывающей компании было сложно, поскольку все публичные алмазодобывающие компании значительно уступали ей по объемам производства. После продажи Оппенгеймерами холдингу Anglo American 40% пакета акций De Beers за 5,3 млрд долларов появился определенный ориентир (13,25 млрд долл.) для определения реальной рыночной стоимости крупной алмазодобывающей компании. Исходя из него и используя сравнительный метод оценки с учетом основных экономических показателей и долговых обязательств компании «АЛРОСА», Росимуществом и Deutsche Bank была определена ее рыночная капитализация, которая варьировалась от 9,3 до 10,8 млрд долларов.

Однако крупные покупатели, заинтересованные в приобретении акций АК «АЛРОСА» по меньшей цене, естественно, различным образом пытались снизить стоимость компании. Возможно, к такого рода действиям можно отнести и осуществленную буквально перед самым IPO С. Керимовым продажу пакета акций компании в размере 0,5%, который был реализован по цене 33 руб. за акцию. Однако на рынке не произошло паники и дальнейший рост цен на акции во время подписки способствовал размещению бумаг «АЛРОСА» по оптимальной, на взгляд большинства аналитиков, цене. Рыночная капитализация компании составила более 8 млрд долларов.

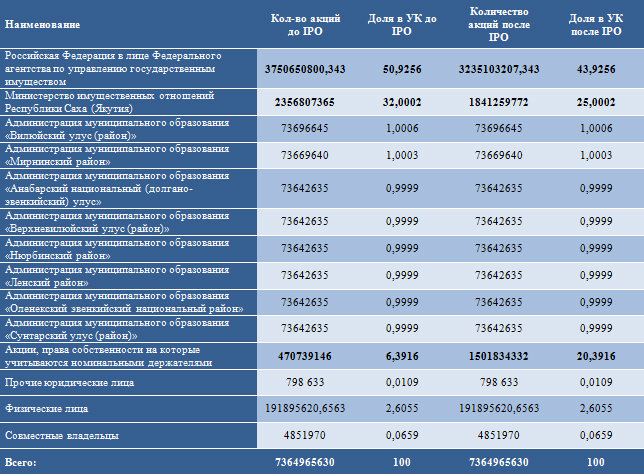

В итоге прошедшей приватизации произошло перераспределение акций ОАО АК «АЛРОСА» среди основных акционеров. Говорить о том, что акции «АЛРОСА» не достались крупному игроку преждевременно, ведь более 20% акций в настоящее время находится у номинальных держателей, а продолжившийся рост стоимости акций после их размещения как раз свидетельствует о том, что идет консолидация этого пакета (Табл. 2).

Таблица 2

Основные акционеры ОАО АК «АЛРОСА» до и после IPO

Таблица составлена автором с использованием Пояснения к финансовой (бухгалтерской) отчетности ОАО АК «АЛРОСА» за год, закончившийся 31 декабря 2012 г.

Положение «АЛРОСА» на международном рынке после проведенного IPO и перспективы развития компании

Лидирующее положение компании «АЛРОСА» после проведенного IPO, как представляется, усилилось, поскольку в отличие от De Beers, которая утрачивает одну позицию за другой в алмазном бизнесе, она стала самой крупной по капитализации публичной компанией среди алмазодобывающих предприятий в мире. Вероятно, что в связи с дальнейшей консолидацией акций у возможного стратегического инвестора цена акций может возрасти в ближайшее время, а акции ОАО АК «АЛРОСА» станут одной из голубых фишек на российском фондовом рынке.

Привлеченные компанией средства от продажи 2% акций при IPO могут быть инвестированы в поиск и разработку новых месторождений алмазов или на переход к подземной добыче на карьере «Удачный», а также, возможно, и на значительное снижение долговых обязательств головной компании.

Успешное размещение акций компании может стать прологом к будущему IPO акций дочерних компаний группы «АЛРОСА»: ОАО «АЛРОСА-Нюрба», ОАО «Алмазы Анабара», ОАО «Нижне-Ленское» и ОАО «Севералмаз», что позволит привлечь значительные инвестиционные ресурсы, столь необходимые для группы «АЛРОСА».

И.о. директора НИ ИРЭС СВФУ им. М.К. Аммосова, д.э.н., проф. М. Е. Тарасов

Ю.Г. Данилов, зав. отделом экономики недропользования НИ ИРЭС СВФУ им. М.К. Аммосова