Главное при работе со статистикой — не точность расчетов, а правильно выбранная база для сравнения. Эти слова, некогда сказанные моим преподавателем, живо вспомнились мне, когда я увидела схему мирового алмазного трубопровода Tacy за 2013 год. Анализируя собственные цифры, авторы отчета приходят к выводу, что состояние отрасли c 2012 года в общем-то не изменилось, а ее главными проблемами продолжают оставаться недостаток финансирования, порождающий недостаток маржи, а также наступающая синтетика, которая способна убить и то, и другое.

Я уверена, что авторы вложили в этот отчет много времени и сил и знают свой предмет хорошо. Но если попробовать посмотреть чуть шире и сравнивать цифры не только с 2012 годом, то можно выделить совсем другую проблему алмазной отрасли — существенно нарастающую роль дилеров, которые сегодня, возможно, начинают оказывать реальное влияние на состояние всего рынка.

ПРОИЗВОДИТЕЛИ

Рассказ получится длинным, но согласитесь, и алмазный трубопровод отнюдь не короток. Начнем с самого начала — с производителей алмазного сырья. Сюда входят абсолютно все — и горнодобывающие монстры вроде Алросы и De Beers, добывающие камни из подземных шахт, и небольшие старатели, намывающие алмазы на россыпных месторождениях в Африке. Всех их объединяет одна общая цель: продать алмазное сырье по такой цене, чтобы она покрыла затраты на разработку и принесла прибыль владельцам. Собственно, именно в этом и заключается основное обвинение, которое предъявляют к добывающим компаниям в последние пару лет: мол, неразумно регулируют цены на сырье в погоне за барышом.

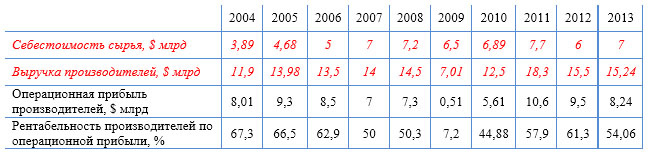

Данные Tacy предоставляют нам для анализа два показателя — себестоимость добычи алмазов производителями и цену, по которой они продали сырье на рынок. Остальное мы легко можем подсчитать и сами.

Я призываю вас не акцентировать внимание на высокой цифре рентабельности, поскольку она получена как среднее арифметическое между затратами на строительство шахты и затратами на покупку ведра и сита. Я призываю вас обратить внимание вот на что: последние 2 года операционная прибыль производителей и их рентабельность снижаются. Хотя, судя по отзывам об агрессивности их ценовой политики, должно было бы быть наоборот.

Если строить прогнозы на будущее, то нужно понимать, что себестоимость добываемого сырья может ощутимо снизиться только в случае сокращения производства. Сейчас высокая себестоимость формируется именно добычей алмазов из коренных месторождений. Чем глубже вкапываться в землю, тем дороже дается каждый карат, и популярная среди финансовых аналитиков шутка «производители закапывают в шахту деньги» - не такая уж и шутка. Когда представители добывающих компаний гордо говорят о мерах по сокращению издержек, в этом есть некоторая доля лукавства: речь идет о сокращении всего на несколько процентов.

Нужно понимать и то, что расходы добывающих компаний не ограничены только себестоимостью производства. Добавим сюда как минимум зарплаты персоналу (численность которого огромна), многочисленные социальные расходы и плату за обслуживание кредитов (а без кредитов сегодня не работает никто). Жизнь добывающей компании не так шикарна, как может показаться на первый взгляд.

ОГРАНЩИКИ

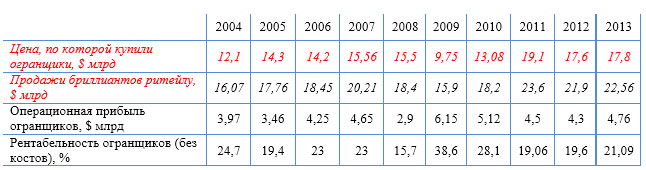

Теперь перейдем к следующему производственному этапу на пути алмаза — к огранке. Огранщики изначально являются самым уязвимым звеном алмазного трубопровода, поскольку постоянно находятся между Сциллой и Харибдой. С одной стороны у них производители, которые постепенно повышают цены на алмазное сырье, с другой стороны — ювелиры и конечные потребители, которые пока не готовы существенно увеличивать расходы на покупку камней. Маржа на этом этапе трубопровода по определению невысока. Однако экспертные статьи последних двух лет говорят о том, что прибыльность гранильного бизнеса стремительно падает и становится чуть ли не отрицательной из-за скачков цен на сырье и недостатка банковского финансирования. При этом, кстати, совершенно неважно, в какую сторону «скачут» цены на алмазы: если цены растут, у огранщиков не хватает денег на необходимые объемы сырья, а если цены падают, обесцениваются залоги огранщиков в банках и приходится доплачивать.

Я легко готова согласиться с тем, что бизнес огранщиков не прибылен. Но цифры Tacy не позволяют согласиться с тем, что в последние два года ситуация резко ухудшилась.

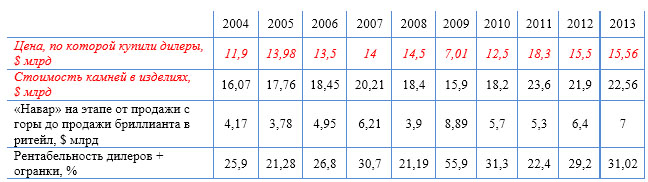

Судя по таблице, построенной на основе данных Tacy, последние 10 лет маржа огранщиков находится на примерно одинаковом уровне (за вычетом резкого скачка во время кризиса 2009 года). Конечно, она не составляет 20% - эти цифры не включают расходы на персонал и оборудование. Думаю, в реальности она находится на уровне 5%, максимум 10% у особо успешных участников рынка.

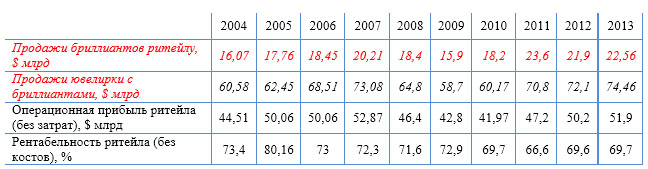

РИТЕЙЛ

Аналогично стабильная ситуация наблюдается и в ритейле. Стоимость бриллиантов в ювелирных изделиях постепенно увеличивается, но растет и объем продаж самих изделий конечным потребителям. Это дает ритейлерам рост операционной прибыли и рентабельности. Эти цифры также не учитывают затрат на производство и содержание магазинов, однако сектор продаж ювелирных изделий считается лидирующим по рентабельности среди всех отрезков алмазного трубопровода.

ПЕРЕПРОДАЖИ

Но если стоимость бриллиантов в ювелирных изделиях стабильно увеличивается год от года, а добывающие компании «наживаются» совсем не так активно, как это кажется на первый взгляд, почему же стоит на месте маржа огранщиков?

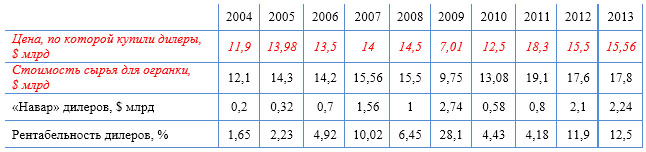

Лишь небольшая часть огранщиков покупает алмазное сырье напрямую у добывающих компаний. Как правило, сначала сырье проходит через руки дилеров. Дилеры аккумулируют у себя широкий ассортимент сырья разных производителей и пересортировывают боксы в соответствии с потребностями заказчиков. Маржа дилеров считается небольшой — около 2% за посреднические услуги.

И если посмотреть на таблицу, составленную на основе данных Tacy, то обычно всегда так и было.

Маржа дилеров не превышала 5% до кризиса, маржа дилеров держалась на том же уровне в послекризисный период. Но в последние 2 года она уверенно растет, точно так же, как растет «навар» дилеров от перепродажи сырья. В 2013 году на счетах перепродавцов, судя по данным Tacy, осталось более $2 млрд. Больше было только в период кризиса 2009 года.

Более того, мало кто из огранщиков сейчас занимается только огранкой алмазного сырья. Гранильные компании точно так же перепродают часть алмазов: кто-то для того, чтобы избавиться от ненужной части ассортимента, кто-то — давайте будем честными — чтобы получить дополнительную прибыль. Роли дилеров и огранщиков на нынешнем рынке смешались настолько, что их уже можно рассматривать как единое целое.

И результат будет таким же. Сектор перепродажи алмазного сырья — единственный на всем участке алмазного трубопровода, который в последние 2 года показывает уверенный рост прибыли и маржи. Не обязательно даже привязываться к конкретным цифрам — важен сам тренд.

Почему это происходит? Проблема в том, что никто не может достоверно ответить на этот вопрос. Дилеры — самый закрытый и непрозрачный участок трубопровода. Эти компании, как правило, не афишируют себя широкой публике, не публикуют финансовую отчетность и уж точно не торгуются на бирже. Чтобы получить понимание об их финансовых потоках, надо быть либо сотрудником одной из этих компаний, либо обладать даром ясновидения.

Хотя у меня есть два предположения. Первое — банальное манипулирование ценами на этапе покупки алмазов у производителей и продажи огранщикам. Рынок по-прежнему не имеет алмазного индекса или какого-то другого ориентира по цене. Единственное, на что приходится ориентироваться продавцам сырья — разговоры с покупателями и собственная интуиция. А информация, поступающая от покупателей, может быть, скажем так, слегка искажена. Когда-то я уже приводила в качестве примера кулуарный разговор с представителем одной из добывающих компаний. «Занятный бизнес у этих торговцев, - говорил этот человек, - судя по предоставляемым для проверки документам, они находятся в одном шаге от убытка, но в то же время постоянно просят увеличить поставки сырья».

Второе предположение — манипулирование не только информацией о ценах, но и стоками. Объем накопленных на рынке стоков — еще одно неизвестное в нашем уравнении. Но можно не сомневаться, что за сотню лет существования этого рынка в алмазных хабах мира накопилось немало сырья, которое ожидает своего часа. Только из Антверпена в последние пару лет ежегодно экспортируется на 10-15 млн карат больше, чем было туда завезено.

Манипулирование стоками позволяет не только получить дополнительную прибыль (например, когда ты продаешь позиции, которые сейчас на рынке в дефиците). Оно позволяет и корректировать цены на сырье, заданные производителями. Несколько подтверждений этого мы видели и в 2013 году. Судя по торговой статистике Антверпена (AWDC), всего за год из закромов бельгийского хаба на рынок вышло 10 млн дополнительных карат, и каждый раз этот выход сопровождался понижением цен вопреки тренду, заданному добывающими компаниями. Например, в апреле 2013 года средняя цена ввоза алмазов в Антверпен составляла $159 за карат — как раз в этот период АЛРОСА и De Beers подняли цены на свое сырье. Но дополнительно выброшенные на рынок 2 млн карат позволили сбить цены, и сырье покидало Антверпен уже по средней цене $139 за карат. Аналогичное явление наблюдалось в июле и ноябре.

Сегменты алмазного трубопровода очень тесно взаимосвязаны, и если один из них растет, а другие стоят на месте, это говорит о том, что рынок не вполне здоров. При этом представить себе работу алмазного рынка без дилеров сейчас невозможно - именно их присутствие на рынке позволяет огранщикам и ювелирам получить необходимый однородный ассортимент. Прямая же работа огранщиков с добывающими компаниями пока не распространена: слишком уж широк ассортимент алмазов в одном боксе. Хотя именно такая работа могла бы позволить огранщикам получить хотя бы часть той маржи, которая сейчас остается на этапе перепродажи. Упорядочить ситуацию могло бы и создание единого индекса цен на алмазное сырье – универсальный ориентир цены защитил бы рынок от спекулятивного фактора. Но эта идея, обсуждаемая уже несколько лет, пока так и остается только идеей.

Елена Левина для Rough&Polished