АЛРОСА 7 апреля провела первый День инвестора в Лондоне, ознакомив с планами на год и своим видением ситуации на рынке. Исполняющий обязанности президента АЛРОСА Илья Рящин подтвердил, что стратегическим приоритетом остается добыча алмазов, а также избавление от непрофильных активов и снижение долговой нагрузки. Изменений курса от менеджмента АЛРОСА рынок не ожидал, хотя уже с конца апреля политику крупнейшего алмазодобытчика будет определять новый президент (скорее всего, им станет замруководителя Гохрана Андрей Жарков). В любом случае, главе АЛРОСА потребуется какое-то время на вход в курс дела, поэтому резкие корректировки в 2015 году маловероятны. Не лишне будет собрать все тезисы из выступления И. Рящина и презентации АЛРОСА воедино, чтобы представить себе актуальное состояние дел.

РЫНОК И ЦЕНЫ

2015 год начался для рынка алмазов непросто. Индия, крупнейший производитель бриллиантов, сократила импорт алмазов на 30%, что не могло не оказать влияние на цены. В I квартале 2015 года цены на алмазы снизились на 3%. В январе АЛРОСА разрешила клиентам отложить до 30% закупок, в феврале-марте – 10%. Оживление спроса компания ожидает во втором полугодии, когда огранщики и ювелиры наконец начнут пополнять склады, в результате чего цены вырастут на 6% к текущему уровню. Основываясь на этом, АЛРОСА сохраняет прогноз по итоговому 3-процентному росту цены алмазов к концу года. Есть и более пессимистичные оценки - например, Deutsche Bank ожидает, что уровень цен к концу 2015 года не изменится к уровню начала года.

По оценке АЛРОСА, базирующихся на прогнозах Bain, спрос и предложение на рынке алмазов будут в состоянии баланса до 2018 года, после чего наступит дефицит. Добыча в 2019-2024 годах будет сокращаться в среднем на 2% в год из-за истощения месторождений в Австралии и Канаде. Это способствует росту цен.

ПРОИЗВОДСТВО И ПРОДАЖИ

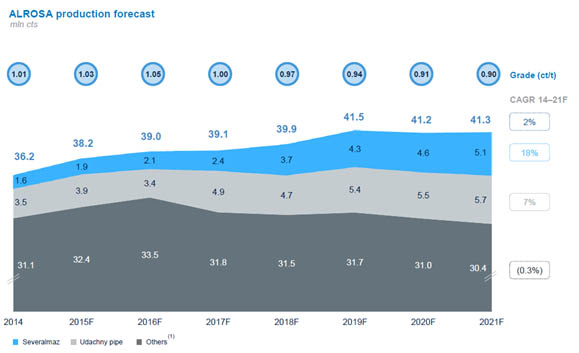

Именно в 2019 году добыча АЛРОСА достигнет пика – 41,5 млн каратов. Прогноз по добыче в 2015 году - 38,2 млн карат алмазов, что позволит компании сохранить лидерство.

Основные драйверы роста добычи в 2015 году – выход на планируемые показатели «Севералмаза» (1,9 млн каратов) и подземного рудника на трубке «Удачная» (0,8 млн каратов).

АЛРОСА также подтвердила прогноз по продажам в 2015 году - 40 млн каратов, в том числе 2 млн из стока. Аналогичный уровень реализации из стока запланирован на 2016 год (при прогнозном уровне продаж 41 млн каратов).

В стоке АЛРОСА на конец 2014 года было 14,7-14,8 млн каратов, из них 9 млн каратов алмазов ювелирного качества и 6 млн каратов технических алмазов.

В I квартале 2015 года продажи из стока не осуществлялись, но АЛРОСА будет сокращать сток путем ускорения реализации содержащихся в нем алмазов (проходящих сортировку и оценку). Оборот алмазов в стоке сейчас составляет 6 месяцев, в планах его сокращение до 4 месяцев за счет автоматизации одной из самых «долгоиграющих частей» - процесса сортировки.

Структура продаж, скорее всего, останется без изменений (70% – алмазы ювелирного качества, 30% – технические). При этом, согласно презентации АЛРОСА, на ювелирные алмазы в 2014 году приходилось 97% выручки. Крупные алмазы (более 10,8 карат), которые по массе соответствуют менее 1% продаж, аккумулировали 11% выручки.

Значительных изменений в средней цене за карат в 2015 году из-за изменения ассортимента АЛРОСА не ожидает. Продажи в Гохран, скорее всего, в этом году вновь осуществляться не будут.

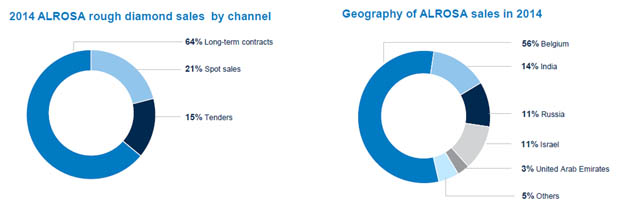

64% продаж АЛРОСА приходится на долгосрочных клиентов. Доля Бельгии в 2014 году составила 56%, на Индию приходится 14%, на внутренний рынок – 11%.

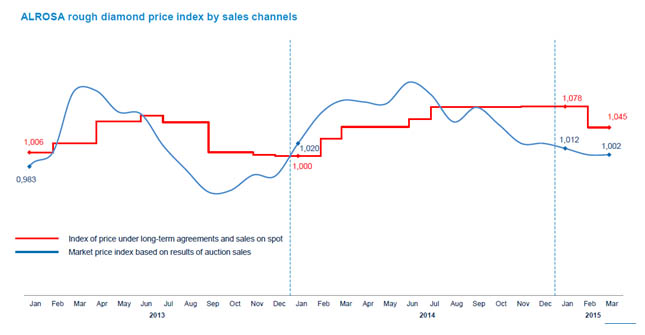

Ориентация на долгосрочные контракты оправдывает себя – индекс цен в долгосрочных контрактах АЛРОСА с августа 2014 года выше уровня цен по итогам аукционных продаж.

Отвечая на вопрос об угрозе алмазодобытчикам со стороны синтетических алмазов, И. Рящин сказал, что «синтетика» является таковой только в том случае, если выдается за натуральные камни. Алмазодобытчики разработали специальные аппараты для обнаружения «синтетики». Также введена обязательная сертификация алмазов более 1 карата. Синтетические алмазы не могут получить сертификат. Крупнейшие производители алмазов АЛРОСА, De Beers и Rio Tinto на встрече в Лондоне в марте договорились о создании ассоциации.

ЗАТРАТЫ

Капвложения АЛРОСА за счет завершения ключевых проектов и девальвации рубля будут планомерно снижаться - с 35,6 млрд руб. в 2015 году до 21,8 млрд руб. в 2018 году.

На данный момент доля долларовых затрат в capex не превышает 10%, но и эту долю компания хочет сократить, осуществляя программу импортозамещения.

Рост издержек в 2015 году АЛРОСА ожидает на уровне 12-13%, что примерно соответствует официальному прогнозу Минэкономразвития по инфляции.

ПРОГНОЗ ПО ПРИБЫЛИ И ДИВИДЕНДЫ

Несмотря на чистый убыток по итогам 2014 года, менеджмент АЛРОСА будет рекомендовать выплатить дивиденды на уровне 2013 года, т.е. в размере 10,83 млрд руб. (1,47 руб. на акцию), что эквивалентно $200 млн при курсе 55 руб. за доллар (дивидендная доходность, таким образом, составит 2%). Окончательное решение пока не принято, продолжается обсуждение уровня дивидендов с основными акционерами в преддверии наблюдательного совета 23 апреля, который рассмотрит этот вопрос.

В 2015 году АЛРОСА ожидает чистую прибыль на уровне 100 млрд рублей (при курсе рубля 56-58/$). При такой чистой прибыли, исходя из действующей дивидендной политики, дивиденды могут составить 4,9 руб. на акцию, а дивидендная доходность – вырасти до 7%, рассчитал UBS.

Дивидендная политика АЛРОСА предполагает выплаты в виде дивидендов не менее 35% от чистой прибыли по МСФО. Менять эту политику, привязывая выплаты к уровню долга или денежному потоку, компания не планирует. Платежи могут увеличиться и в рамках действующей методики. "Дивидендная политика компании определяет, что мы должны платить не менее 35%, но можно платить и больше. Для этого достаточно просто дать рекомендации», - заявил И. Рящин.

ДОЛГ

Кроме запланированного на этот год погашения рублевых облигаций на $334 млн, АЛРОСА хочет досрочно погасить $1 млрд долга за счет операционного денежного потока, сократив общий долг до $2,3 млрд. Целевой показатель net debt/EBITDA – 1x (сейчас 1,9x). График погашения долга остается приемлемым, в 2016 году АЛРОСА надо будет выплатить около $435 млн банковских кредитов.

СТРАТЕГИЯ

Компания полностью подтвердила свое намерение фокусироваться на добыче алмазов. Этот сегмент остается самым прибыльным во всем «алмазном трубопроводе» (операционная рентабельность 21-25% против 3-4% в огранке и 4-18% в розничных продажах ювелирных изделий). Планов увеличивать свое присутствие в низкорентабельном ограночном бизнесе или развивать новые золото-платиновые месторождения (не считая попутных драгметаллов на россыпях «Алмазов Анабара») у компании нет.

Продолжается программа выхода из большинства непрофильных активов. Их количество планируется сократить с 39 в прошлом году до 20 в 2020 году.

Крупнейшая возможная сделка – по продаже газовых активов «Роснефти» - может не завершиться до конца 2015 года, хотя шанс есть. Промежуточные новости позитивны – «Роснефть» предлагает бурить новые разведочные скважины по итогам успешного бурения одной скважины и хороших данных по запасам. Передача всех социальных активов и 6 аэропортов на баланс Якутии ожидается в этом году.

ПРОЕКТЫ РАЗВИТИЯ

Несмотря на то, что приобретение у ЛУКОЙЛа трубки им. Гриба по-прежнему возможно, этот вариант остается скорее теоретическим. В настоящее время компания ищет варианты слияний и поглощений за пределами России и в том числе рассматривает несколько перспективных новых проектов в Анголе. Планы относятся к категории долгосрочных, на данный момент АЛРОСА, скорее, оценивает возможные проекты, чем делает конкретные шаги. Даже если будет принято решение о значительных инвестициях, это не произойдет в следующие два года. Свою долю в ангольской Catoca АЛРОСА повышать не планирует.

ОЦЕНКИ АНАЛИТИКОВ

Комментируя итоги проведенного компанией АЛРОСА Дня инвестора, аналитики инвестбанков в основном обратили внимание на то, что компания подтвердила все свои основные прогнозы. Как следствие, были подтверждены позитивные рекомендации по акциям компании.

Оценка менеджмента АЛРОСА совпадает с прогнозами Deutsche Bank или даже опережает их, говорится в обзоре DB. Инвестбанк подтвердил рекомендацию «покупать» по акциям АЛРОСА, несмотря на валютные риски и конъюнктуру рынка алмазов. Ориентировочная цена акций АЛРОСА, установленная Deutsche Bank – 108,5 рубля (на 12:00 10 апреля акция АЛРОСА стоила 63,4 руб.).

Пока неясно, насколько стратегия и планы АЛРОСА могут измениться после назначения нового президента компании, отмечает Morgan Stanley.

Citi на основании снижения компанией издержек повысил прогнозную стоимость акций АЛРОСА на 6%, до 76 руб.

По оценкам UBS, исходя из мультипликатора EV/EBITDA, акции АЛРОСА сейчас недооценены. Прогнозная цена UBS – 95 рублей.

Акции АЛРОСА привлекательны в первую очередь для долгосрочных инвесторов, отмечает БКС, так как краткосрочных драйверов сейчас нет.

С этим согласен Sberbank CIB. «Бумаги АЛРОСА – скорее ставка на потенциал роста, чем на дивиденды», - говорится в отчете инвестбанка. Эта позиция основана на том, что АЛРОСА по мере роста денежных потоков и улучшения финансовой позиции может в перспективе рассматривать возможности для приобретения в России и в Африке, отдавая предпочтение активам на стадии геологоразведки. «Так как краткосрочного потенциала роста рынка предметов роскоши не наблюдается, мы полагаем, что котировки АЛРОСА будут определяться динамикой валютного рынка», - считает Sberbank CIB.

Игорь Лейкин для Rough&Polished